La prima de riesgo vuelve a niveles de 2010: ¿Demasiada euforia?

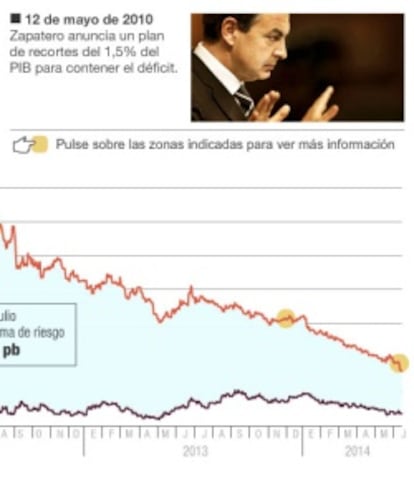

Sin límite a la vista. Las nuevas medidas de estímulo anunciadas por el BCE han sido el nuevo revulsivo para prolongar el rally de la deuda soberana española, que ayer pulverizó nuevos récordy marcó un nuevo mínimo histórico en el 2,58%. La prima de riesgo cayó por debajo de los 121 puntos básicos, retrocediendo así a niveles de mayo de 2010. Justo el momento en que el Gobierno de José Luis Rodríguez Zapatero anunció el primer recorte del gasto público a cambio de recibir apoyo del BCE y de que la UE rescatase Grecia.

Esta bonanza de la deuda española en el mercado secundario, desligada en parte de una economía que arrastra aún varias asignaturas pendientes, lleva a algunos expertos a hablar de sobrecompra de la deuda periférica. Gerard Vaqué, responsable de renta fija del centro de inversiones de Deutsche Bank, considera que “hay demasiada euforia en el mercado y no se sustenta tanto movimiento en la renta fija”.

El propio BCE alertó hace dos semanas del riesgo de una burbuja en el mercado de deuda pública. Aunque Draghi descartó que el banco central vaya a comprar bonos soberanos, las medidas aprobadas por el organismo pueden alimentar el rally de la deuda periférica porque garantiza un entorno de tipos de interés bajos durante un periodo prolongado de tiempo. Además, al cobrar un 0,1% a los bancos por el dinero que guardan en el BCE, estos pueden decidir comprar deuda pública y, por último, el plazo de cuatro años de las nuevas TLTRO hará que las entidades tengan menos necesidad de vender deuda pública en busca de liquidez.

Pablo González, consejero delegado de Abaco Capital, cree que “el interés del bono puede bajar un poco más, aunque es un tema de liquidez más que de fundamentales. El BCE inyectará una gran cantidad de liquidez y es esto lo que motiva las compras de deuda pública”, explica. La prima de riesgo, añade, podría incluso bajar de los 100 puntos básicos antes de final de año.

España ha vuelto al crecimiento económico, pero este es aún débil; el paro comienza a reducirse, aunque las tasas de desempleo siguen históricamente altas; la deuda se acerca al 100% del PIB... Por todo ello, Miguel Arregui, de Analistas Financieros Internacionales (Afi) piensa que “los inversores dan poca importancia al hecho de que en España todavía hace falta una consolidación fiscal importante y que las bases de la economía no son suficientemente sólidas. Creemos que eso tendrá que cotizar en los mercados en algún momento”, dice.

“Los niveles actuales no están justificados y pensamos que se producirá una corrección cuando pase la marea del BCE, pero no sabemos cuándo. Sigue habiendo flujos compradores”, añade Javier Casal, subdirector de deuda pública de Ahorro Corporación.

Por contra, Javier Guzmán, analista de Société Générale, sí cree que la tendencia bajista actual puede seguir. “Puede haber correcciones, pero mientras el Gobierno siga tomando las medidas adecuadas seguimos viendo recorrido”, afirma. Javier Domínguez, socio director de Auriga, explica que no es sencillo establecer un suelo para el interés de la deuda española.Cree que puede seguir bajando porque “el apetito por los bonos soberanos periféricos es exacerbado y los inversores apuestan por la convergencia entre los distintos países miembros de la UE”. También recuerda que, en un contexto de tipos de interés en su mínimo histórico del 0,15%, la deuda española sigue siendo una opción atractiva frente a otras alternativas.

Dos años del rescate a la banca

Dos años se cumplen hoy desde aquel histórico sábado 9 de junio de 2012 en que el ministro de Economía, Luis de Guindos, compareció ante la prensa para revelar que España pedía el rescate para la banca. "Es un préstamo en condiciones favorables", defendió entonces Guindos, avanzando que esa línea de hasta 100.000 millones de euros que la UE ponía a disposición del país iba a "favorecer la recuperación de la economía española". La prima de riesgo había cerrado un día antes en los 489 puntos básicos, mientras que el Ibex se situaba en los 6.552 puntos. El agudizamiento de la crisis soberana continuó, sin embargo, hasta el siguiente 24 de julio cuando la prima marcó su máximo histórico en los 638 puntos básicos, haciendo temer un rescate país a la griega. El Ibex se desfondaba a los 5.956 puntos, su mínimo dede 2003.

Solo la promesa en defensa del euro (haré lo que tenga que hacer y, créanme, será suficiente, de Mario Draghi dos días después comenzó a reconducir la situación. A partir de ahí, el cumplimiento de las promesas impuestas por el MoU, contribuyeron a cimentar la confianza en el saneamiento de la banca española y la economía en general. La asistencia financiera se dio por cerrada en enero y España acaba de anunciar que devolverá ya este año 1.300 millones de los 41.300 que necesitó.