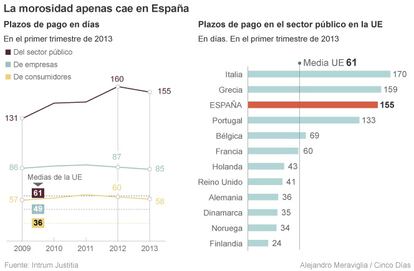

El sector público paga a 155 días, 125 más de lo establecido por ley

El 84% de las empresas no ha notado mejoría hasta marzo Cada 500 euros de impago obliga a las empresas a vender 10.000 euros más

Hacienda se ha puesto como objetivo prioritario que las administraciones públicas empiecen a pagar a las empresas sus facturas en los plazos que marca la ley. El pasado 16 de marzo, España se convirtió en el noveno país de la UE en trasponer la directiva europea de plazos de pago, que marca un máximo de 30 días para las administraciones y de 60 para las empresas.

Los últimos datos muestran como lejos de acercarse, los plazos de pago siguen estando muy lejos de lo marcado por ley y parecen quiméricos. El índice de pago en Europa, elaborado por la multinacional sueca Intrum Justitia, muestra como ese plazo se ha reducido por primera vez desde 2009 (cinco días menos), pero aún se situó en marzo en 155 días, 125 por encima de lo que marca la normativa europea.

En este escenario, Cristina Aparicio, directora comercial de la compañía, subrayó que el plazo marcado por Bruselas parece poco realista, especialmente para los países del sur de Europa. “Vamos a tardar bastante más tiempo en conseguir llegar a esa cifra por la difícil coyuntura económica que están pasando los países que más demoran sus pagos”, apuntó.

Los cuatro en los que peor pagan las administraciones son Grecia y Portugal, intervenidos por la troika, y España e Italia, seriamente amenazados con correr la misma suerte y a los que todos los organismos les auguran una recesión de al menos dos años. “Si la aplicación de la directiva supone rebajar los plazos de pago, bienvenida sea”, remarcó.

El informe hace hincapié en el efecto demoledor que los impagos tienen en la economía española. En términos absolutos, el estudio calcula que genera unas pérdidas anuales de 25.400 millones, equivalentes al 2,7% del PIB. Pero si se desciende a la economía real, el impacto es mucho más dramático. El estudio, realizado a partir de entrevistas a 9.800 empresas de 29 países europeos entre enero y marzo, concluye que por cada 500 euros de impagos que acumula una compañía, tendría que aumentar sus ventas en 10.000 euros para compensar ese agujero.

Las empresas encuestadas en España creen que el principal efecto que tienen los impagos es la falta de liquidez, con más de un 80% de las respuestas, seguida por la pérdida de beneficios, en el que coinciden el 60% de los encuestados. Aparicio considera que la única vía para paliar la falta de crédito y la merma de ingresos es la coincidencia de cuatro factores. “El cumplimiento estricto de los plazos de pago de 30 días para las administraciones públicas, de 60 para las operaciones comerciales, el pago de 40 euros por cada factura impagada y el abono completo de los intereses de demora generados por los impagos, actualmente situados en el 8,7%”, remarcó.

Al igual que los plazos de pago, la distribución de las facturas impagadas apenas se ha movido en los últimos cuatro años. En 2011, el 27% se cobraban a más de 90 días;dos años después, ese porcentaje se mantiene inamovible, mostrando las dificultades de las compañías para que las administraciones públicas paguen a tiempo, pese a que sus facturas son las primeras que suele saldar el sector privado.

La suspensión de dividendo, alternativa al crédito

El paulatino descenso del crédito otorgado por los bancos al tejido productivo ha provocado un incremento de la desconfianza de las empresas con respecto al sistema bancario para que les apoye financieramente. El informe elaborado por Intrum Justitia apunta a que el 54% de las empresas consultadas en España no confía en su sistema financiero a la hora de aportarles mayor liquidez. Todo ello ha llevado a que el 45% de las firmas (cinco puntos más que en el primer trimestre de 2012) haya recortado sus inversiones en I+D y que el 54% (dos puntos más en tasa anual) no haya experimentado un crecimiento orgánico.

Ese estudio, sin embargo, no es el único que constata de forma fehaciente cómo el grifo del crédito se ha cerrado para un gran número de empresas españolas. Otro informe elaborado por la Asociación para el Desarrollo de la Empresa Familiar de Madrid (Adefam), que representa a 80 compañías con un peso del 7,5% del PIBregional, muestra como un gran porcentaje de esas compañías encontraron obstáculos para financiar sus inversiones. El 60% de las empresas familiares que acudieron a los bancos en los dos últimos años para negociar líneas de financiación no vieron cumplidos los objetivos que se habían fijado de partida, y en 9 de cada diez casos constataron un empeoramiento de las condiciones de sus créditos con respecto a 2007.

Los principales canales de financiación alternativa a los que han recurrido esas compañías cuando han encontrado cerrado el grifo del crédito han sido, por este orden, la suspensión de dividendos y la reinversión de beneficios (24%), las desinversiones de activos (20%) y a más distancia las ampliaciones de capital, mediante la entrada de nuevos socios (9%). Por su parte, un 28% afirma no haber acudido a otros canales alternativos.