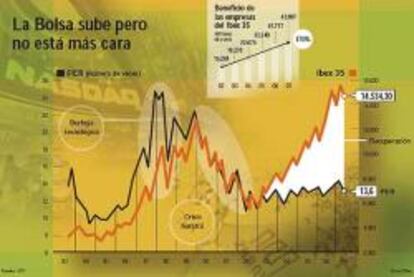

Los beneficios han crecido más que la Bolsa desde 2003

¿Qué pesa más en la balanza? El PER del Ibex 35 se mantiene en mínimos, pero el fantasma de los problemas crediticios enturbia el futuro

Se han acabado los tiempos de vino y rosas para la Bolsa? La desconfianza ha hecho acto de presencia en el parqué, poniendo en solfa algunas creencias que hasta el momento se consideraban verdades incuestionables. Los analistas confirman que la pertinaz lluvia de opas de los últimos tiempos está a punto de tocar a su fin y que algunos activos sin riesgos a corto plazo superan sin problemas la inflación, lo que resta atractivo a la renta variable. Así, las letras del tesoro a 12 meses alcanzaron en la última subasta un rendimiento del 4,415%, lo que supone casi duplicar el incremento del IPC en el mes de junio, que se situó en el 2,4%.

A este hecho se suma el miedo a una crisis crediticia que tendría como epicentro a Estados Unidos, temores que están aumentando la prima de riesgo de la inversión en Bolsa. El razonamiento es claro: menos liquidez, menos operaciones corporativas y menos alegría en las valoraciones. De momento, el índice Itraxx Crossover -que mide el riesgo de los bonos europeos de baja calidad- ha elevado a 400 puntos básicos su diferencial respecto a la deuda pública, frente al entorno de los 200 puntos de finales de junio.

'Tendremos que esperar para saber si el problema actual tiene un sustento a medio plazo', señala Javier Barrio, director de ventas institucionales de BPI, quien cree que 'el verano es un periodo especialmente errático y que el miedo de los ahorradores provoca una espiral de ventas'. El experto recuerda que el armazón fundamental permanece del lado de quienes se arriesgan a invertir en renta variable, como confirma el fulgurante ritmo de aumento de los resultados de las empresas del Ibex 35, que se mantiene contra viento y marea. En conjunto, ganaron 23.458 millones de euros en el primer semestre, un 32% más que en el mismo periodo de 2006, a falta de las cuentas de Altadis, Sacyr Vallehermoso e Inditex.

'Estas cifras están siendo el catalizador de una nueva revisión al alza de las estimaciones de resultados por parte de los analistas, lo que influirá directamente en el PER (número de veces que el precio incluye la previsión de beneficio), que se mantendrá en niveles atractivos', señala Alberto Roldán, director de análisis de Inverseguros. De hecho, este ratio, el más afamado a la hora de evaluar si una compañía se paga cara o barata en Bolsa, se ha mantenido estable en los últimos años a pesar de la escalada de las cotizaciones. Según JCF, el Ibex 35 cotiza con un PER de 13,6 veces, muy lejos de las 22,9 veces que llegó a alcanzar allá por los máximos de 2000. En octubre de 2002, cuando el Ibex marcó mínimos, era de 12,6.

Pero hay voces que advierten de que no siempre los resultados empresariales son un argumento incontestable para alimentar las subidas. Josep Prats, director de gestión de patrimonios de Ahorro Corporación, explica que 'los beneficios son un reflejo de lo que ha ocurrido, pero no tienen capacidad predictiva, y menos en el caso del Ibex 35. ... El beneficio de las inmobiliarias es deudor de las ventas comerciales de hace dos o tres años; lo mismo ocurre con las constructoras, que reflejan los ingresos por licitaciones que se celebraron hace varios ejercicios; y con los bancos, que se apuntan hipotecas de viviendas edificadas hace unos años', añade. De hecho, las ventas comerciales de viviendas de Colonial en el primer semestre han retrocedido un brusco 31,1% y Reyal Urbis incluso ha anunciado unas pérdidas de 34 millones de euros.

Víctor Peiró, director de análisis de Caja Madrid, también resta optimismo a las cuentas conocidas y señala que han sido buenas, pero no lo suficiente como para echar las campanas al vuelo. 'Si se analiza el negocio ordinario, el crecimiento se ha moderado respecto a periodos anteriores', asevera. La senda de crecimiento de los resultados en los últimos años ha estado guiada además por una avalancha de adquisiciones, alentadas por el bajo precio del dinero, lo que ha motivado que la deuda financiera de las firmas del Ibex haya crecido un 167% en los últimos cuatro ejercicios. Y esto se ha reflejado en otro ratio: el número de veces que el enterprise value (la suma de lo que vale una compañía en Bolsa y su deuda) está recogido en el beneficio bruto de explotación (Ebitda). Su análisis no es tan favorable como el del PER, puesto que desde 2004 ha ido aumentando y las previsiones apuntan que en 2007 se situará en 9,4 veces.

Con todo, Ángel Fresnillo, director de renta variable de Popular Gestión, asegura que, 'en términos históricos, los balances de las empresas están saneados, especialmente los de los blue chips'. Se han cubierto las espaldas respecto a los tipos de interés, como Abertis, que tiene el 83% de su deuda a tipo fijo, con lo que un alza de 25 puntos básicos tan sólo tendría un impacto de 4,55 millones de euros en el beneficio anual. Juan José Fernández Figares, director de análisis de Link Securities, va más allá y alerta de que sólo los grandes valores están baratos. Santander, BBVA y Telefónica cotizan con unos PER entre las 10 y 12 veces, pero alrededor de un 30% de las compañías del Ibex 35 se paga a más de 20. 'Sería más fiable utilizar el PER mediana, que se sitúa en torno a las 16,5 veces, para medir si está caro o barato', indica este experto.

Nuevos objetivos tras superar las previsiones

Los resultados han colmado las expectativas y no sólo en España, sino también en Europa y EE UU. El 60% de las firmas que ha presentado las cuentas en el Viejo Continente ha batido al menos por un 5% los augurios, mientras que el 47% de las compañías del S&P 500 ha superado las presiones del mercado, según Goldman Sachs. Tras las cifras, los expertos se han puesto manos a la obra, revisando las estimaciones para el conjunto del ejercicio. Respecto a finales de junio, el consenso de JCF ha elevado la estimación de beneficio neto en 2007 para el conjunto de las empresas del Ibex 35 en un 3,9%, hasta los 43.900 millones de euros. Además, Citigroup prevé que sólo el 12% de las compañías europeas den sorpresas negativas y Olaf Siedler, gestor de fondos de Schroeders, sentencia que 'la única razón que modificaría el consenso es que el crecimiento se redujera bruscamente'. Pablo Cano, gestor de Ibercaja, señala también que el peligro de la inflación está ahí, puesto que, 'aunque de momento parece que está controlada, podría tener una incidencia en los tipos que acabaría trasladándose al consumo privado y, en última instancia, a la realidad empresarial'.En cualquier caso, el problema de la renta variable no se solventará con más y mejores revisiones de resultados, pues a corto plazo imperan otros factores, como afirma Iván Díez Sainz, gestor de patrimonios de Capital at Work. Entre ellos está la crisis de los mercados de crédito, que ha inyectado dosis muy elevadas de volatilidad. Juan José Fernández Figares aconseja sumo cuidado porque 'la actual situación es propia de un final de ciclo tras cuatro años seguidos de avances'.

La cara y la cruz

Los analistas le dan el plácet. Perder dinero no es sinónimo de una mala recomendación. Cintra, la única firma del Ibex que registró números rojos en el primer semestre, es un buen ejemplo. El 79% de los analistas encuestados por Bloomberg aconseja comprar y Citigroup indica que su deuda no es preocupante.Sacyr peca por lo que debe. Que está muy endeudada. Esto es lo que piensa el mercado de la constructora presidida por Luis del Rivero, cuya deuda se situará en unas 15 veces respecto al Ebitda estimado para este ejercicio, según JCF. Eso sí, los expertos señalan que sus participaciones en Repsol y en Eiffage supondrán una inyección en sus beneficios.Uno de los PER más elevados. Nada menos que 26,6 veces. æpermil;ste es el PER de Aguas de Barcelona, uno de los más altos de todo el Ibex 35. Sólo el 23% de los expertos consultados por Bloomberg aconseja comprar sus acciones, si bien Ibersecurities es más positivo, ya que su precio se sitúa por debajo de los 27 euros ofrecidos en la opa de Suez y La Caixa.Pendientes del sector. Su caída en Bolsa se debe al miedo que suscita el sector en el mercado. 'Si se produce un parón, estas compañías gozan de pocos ingresos recurrentes', señala Josep Prats, de Ahorro Corporación. Colonial ganó 316,4 millones de euros en el primer semestre, pero su endeudamiento alcanzó los 7.221 millones de euros.Muy barato y también sólido. Un banco muy querido por los analistas y con unas cifras que deslumbran una y otra vez al mercado. Su beneficio sin extraordinarios en el primer semestre creció nada menos que un 21% y espera alcanzar los 8.000 millones en el conjunto de 2007. Con estas cifras su PER, en 10,7 veces, es uno de los más bajos del Ibex.