Ámsterdam y Wall Street se comen el pastel de la renta variable de la City

Londres ha sufrido un importante desplome de la negociación que le resta atractivo

La City londinense languidece. Dos años después de la salida de Reino Unido del club comunitario, el que fuera el mayor centro de negociación financiero de Europa se debilita día tras día. La capital británica ha perdido por el camino su liderazgo en la negociación de renta variable en Europa frente al mercado holandés, cuyo atractivo crece cada día, tal y como revela el anuncio de mudanza de Ferrovial. Los esfuerzos de la City por ser atractiva ante futuras salidas a Bolsa tampoco logran el éxito deseado e incluso firmas ya cotizadas hacen las maletas y ponen rumbo a Estados Unidos.

Por el lado de la negociación de títulos de renta variable, el sorpasso de Euronext Ámsterdam es rotundo. Desde julio de 2021 la Bolsa de Países Bajos negocia más que la británica. Según datos de la plataforma de negociación bursátil CBOE, que opera en mercados como Londres, París, Fráncfort, Ámsterdam y Madrid, la urbe holandesa ha sabido capitalizar la salida de la UE de Reino Unido. En febrero registró un volumen de negociación de 12.400 millones de euros al día, frente a los 9.600 millones de Londres.

El volumen operado por la Bolsa de Ámsterdam no ha parado de crecer desde la consumación del Brexit –desde enero de 2021 su volumen de negociación se ha incrementado en un 34,5%–. Países Bajos ha logrado en estos años ponerse de moda ante inversores y empresas de toda Europa, gracias a un ecosistema business friendly –que incluye además un entorno fiscal favorable–.

Una prueba de ello es la polémica decisión de Ferrovial de cambiar su domicilio fiscal a Países Bajos y pasar a cotizar en Ámsterdam como mercado principal, dejando al mercado español como secundario, y poniendo en su objetivo la cotización enWall Street. “Si tuvieramos ahora que elegir dónde cotizar desde cero, sin duda optaríamos por Ámsterdam”, reconocían hace unos días los responsables de una empresa española que descartan, eso sí, emprender el mismo camino que Ferrovial.

París y Fráncfort trataron, por su parte, de arañar también parte del pastel londinense pero sin tanto éxito en cuando a negociación bursátil. Se mantienen como tercera y cuarta plaza europea. Cierto es que sí han logrado los premios gordos de la deslocalización de firmas financieras y empleados de la City. La pasada semana se conoció que el banco estadounidense Citi está proyectando una gran mesa de negociación en París, lo que implicará duplicar su plantilla en el capital gala. Sus empleados instalados en París superan ya los 400, frente a los 170 que había justo después del Brexit. Por la capital francesa también han apostado otras firmas como Goldman Sachs, Morgan Stanley, JP Morgan o Bank of America. En conjunto rozan los 2.400 empleados, muy por encima de los números de preBrexit.

Fráncfort ha sido en los últimos años otra de las grandes beneficiadas por la mudanza de empleados de la banca en la City a tierras europeas. Citi, Morgan Stanley, JP Morgan, Goldman Sachs o el británico Standard Chartered optaron en su momento por ella para poner su sede en Europa. Las mudanzas a causa del Brexit también ha permitido crecer a Dublín y Luxemburgo.

Los intentos del mercado español, abanderados por la CNMV, por atraer talento financiero no han sido muy exitosos, salvo excepciones. Credit Suisse trasladó a parte de su plantilla de diferentes áreas de negocio a Madrid; el mercado de renta fija Dowgate optó por la capital española para abrir su plataforma de deuda, y Citi eligió a Málaga como destino de su hub europeo para expertos en finanzas.

Más allá, los intentos del Ejecutivo británico por mantener el atractivo de Londres en el mercado de salidas a Bolsa parecen haber fracasado. La tecnológica ARM, con sede tanto en Reino Unido como en EE UU, ha sido la última en reconocer que realizará su OPV en Wall Street. La decisión “pone a Londres en desventaja desde una perspectiva de crecimiento a más largo plazo”, reconocen desde UBS, que apuntan que la Bolsa británica tendrá dificultad para diversificar a partir de ahora su composición, muy marcada por el peso de compañías de materias primas y de entidades financieras.

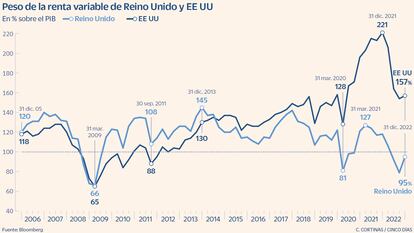

Las firmas de análisis apuntan como una de las causas de la fuga de talento hacia la Bolsa estadounidense la falta de liquidez de la Bolsa británica. Desde 2007 el índice Ftse All-Shares ha visto esfumarse más del 70% del volumen medio de negociación diaria, según estimaciones de Bloomberg. En Citi añaden además que el descuento de las cotizaciones de empresas británicas frente a las que lo hacen en EE UU añade más leña al fuego. Londres, eso sí, sigue siendo el centro financiero mundial en cuanto a negociación de divisas y derivados financieros.

Empresas británicas que se mudan o debutan fuera

Traslados a EE UU. La última firma británica que ha reconocido que estudia dejar de cotizar en la Bolsa del país y marcharse a EE UU es WANdisco. Por el momento, la decisión está en estudio. Quien ya ha tomado la decisión es la tecnológica ARM, respaldada por el gigante financiero SoftBank, y que se esperaba como uno de los grandes debuts en el parqué británico de este año tras el parón de 2022. La cementera irlandesa CRH también ha optado por dejar de cotizar en Londres y hacerlo en EE UU, donde genera el 75% de su ebitda. En 2021 esa misma decisión ya la adoptó la británica Ferguson.

Desplome en el número de OPV. La cifra de estrenos en la Bolsa británica ha caído hasta niveles no vistos desde 2009, situación a la que se añade además que los bancos de inversión ven cómo los grandes inversores empiezan a dejar de tener el foco de atención en este mercado. El año pasado los fondos británicos registraron reembolsos netos por importe de 26.300 millones de dólares.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días