Cambios en la fiscalidad autonómica: deducciones y nuevas tarifas en la declaración de la Renta 2022

Ocho comunidades han deflactado o bajado la tarifa y otras han modificado los mínimos personales y familiares. Muchas introducen también nuevas deducciones

La fuerte escalada de los precios registrada el pasado año, como no podía ser de otra forma, marcará de lleno la campaña de la Renta de 2022 que arranca este martes 11 de abril. Durante el anterior ejercicio, los gobiernos regionales llevaron a cabo una serie de modificaciones con el objetivo de rebajar la carga fiscal de sus contribuyentes. Aunque muchos de estos cambios tendrán consecuencias sobre el IRPF de 2023 –que deberá abonarse en 2024–, otros han sido diseñados con efectos retroactivos para funcionar ya en la declaración de 2022 y ayudar a aliviar la inflación. En este último grupo entran, por ejemplo, las deflactaciones de los tramos regionales, así como las modificaciones de las tarifas.

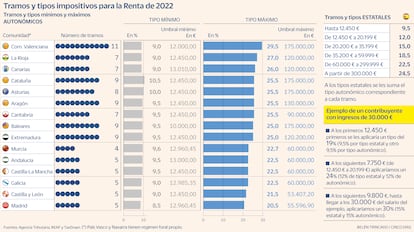

Todos estos cambios dan como resultado una escala autonómica muy diferente a la del ejercicio 2021. De cara a la Renta de este año, como se hace habitualmente, los nuevos tipos impositivos regionales deberán sumarse a la parte estatal del impuesto, que abonan por igual todos los residentes y que oscila entre el 9,5% para los tramos de hasta 12.450 euros y el 24,5% para los que superan los 300.000 euros. El resultado conjunto arroja tipos mínimos del 18,5% en varias autonomías y gravámenes de hasta el 54% en Comunidad Valenciana, la zona con mayor fiscalidad sobre las rentas altas.

Tal y como recuerda el REAF del Consejo General de Economistas en el Panorama de la fiscalidad autonómica y foral de 2023, presentado en el mes de marzo, “ocho comunidades autónomas han deflactado o bajado la tarifa”. Algunas, en paralelo, han rebajado los mínimos personales y familiares.

Las que han deflactado la tarifa han sido Canarias, Castilla y León, Murcia, Andalucía, Galicia, Madrid y Comunidad Valenciana. Las cuatro últimas, a su vez, han deflactado los mínimos, mientras que Aragón ha rebajado la tarifa. También habría que destacar las 26 nuevas deducciones regionales que se han incluido este año, algunas de ellas para paliar los efectos de la inflación en aquellas comunidades en las que no ha habido deflactación. Ese es el caso de Canarias, Cantabria o Castilla-La Mancha.

Esta oleada de deflactaciones anunciada a finales de 2022, explican desde TaxDown, “tiene carácter retroactivo, por lo que afectará a madrileños, gallegos, andaluces y murcianos, así como a los valencianos que ganen menos de 60.000 euros en esta campaña”. En el caso madrileño, se prevé que esta modificación afecte a 3 millones de contribuyentes y que consiga un ahorro de casi 200 millones de euros. En lo que respecta a la medida aprobada por Ximo Puig, los valencianos podrán ahorrarse unos 111 euros de media.

A las deflactaciones y cambios de escala hay que sumarles las nuevas deducciones puestas en marcha por varios gobiernos autonómicos. Algunos, por ejemplo, han diseñado rebajas fiscales por acogida de familias ucranianas. Otros, a raíz del aumento de los tipos de interés, han puesto en marcha descuentos para compensar el incremento del coste de los créditos hipotecarios con tipo de interés variable. Todas estas deducciones convivirán con las habituales por inversión en vivienda, adopción de hijos o compra de material escolar.

Andalucía

En Andalucía, según los datos de la Agencia Tributaria, hay cinco tramos, con un umbral mínimo de 13.000 (a un tipo del 9,5%) y uno máximo de 60.000 euros (tipo del 22,5%). Los tres primeros tramos se han deflactado al 4,4%, mientras que los mínimos personales y familiares lo han hecho al 4,3%, todo con efectos para la Renta de 2022.

Aragón

Los tramos pasan de 10 a 9, el tipo mínimo baja del 10% al 9,5% (en los 12.450 euros) y el tipo máximo aumenta en medio punto hasta el 25,5%, algo que afecta a las rentas a partir de 130.000 euros. En paralelo, el Gobierno autonómico ha creado una deducción de 300 euros, con un límite de 1.000 euros, por acogimiento de personas o familias ucranianas desplazadas por la guerra. Esta deducción se aplicará en 2022 y 2023. También se ha creado una deducción del 20% con el límite del 10% de la cuota íntegra autonómica, para las donaciones dinerarias a favor de las entidades sin fines lucrativos que tengan como finalidad la ayuda humanitaria al país del este de Europa, aplicable en 2022.

Asturias

Los asturianos contarán con ocho tramos, con mínimos del 10% y máximos del 25,5%. Los contribuyentes podrán disfrutar de varias deducciones. Una de ellas, por acogimiento no remunerado de mayores de 65 años. Aquí aumenta el límite máximo de deducción de 341 a 500 euros. Además, se eleva el límite de la base imponible para aplicar la deducción hasta 26.000 euros en tributación individual (antes 25.009 euros) y 37.000 euros en tributación conjunta (antes 35.240).

Otro descuento se da por el arrendamiento de vivienda habitual. En este punto, se eleva el límite máximo de deducción a 500 euros (antes 455) y se incrementa el límite de la base imponible para aplicar la deducción hasta 26.000 euros en tributación individual y 37.000 euros en la conjunta. También hay deducciones por partos múltiples, que pasa de de 505 a 1.000 euros, y por familias numerosas y monoparentales, entre otras ventajas fiscales al nacimiento del segundo hijo o sucesivos en áreas en riesgo de despoblación, a la adquisición de libros de texto y a la emancipación de los menores de 35 años.

Baleares

En Baleares habrá nueve tramos, con mínimos del 9,5% y máximos del 25%. La región incrementa los límites de base imponible total para aplicar la deducción por determinadas inversiones de mejora de la sostenibilidad de la vivienda habitual, así como para aplicar la deducción por alquiler de primera vivienda bajo ciertas circunstancias. También hay varias deducciones fiscales a la educación, a las donaciones y el mecenazgo deportivo, entre otras.

A raíz del aumento de los tipos se crea una nueva deducción temporal para compensar el incremento del coste de los préstamos o créditos hipotecarios con tipo de interés variable, con efectos para los ejercicios 2022 y 2023.

También se incrementa el importe de las deducciones por discapacidad hasta 88 y 165 euros y aumenta el límite de la deducción por adquisición de acciones o participaciones en entidades de nueva o reciente creación hasta 6.600 euros.

Canarias

El archipiélago ha deflactado las bases liquidables hasta los 90.000 euros. Habrá siete tramos con tipos mínimos y máximos del 9% y el 26%. Las islas cuentas con varias deducciones. Con efectos exclusivos para el ejercicio 2022, por ejemplo, se ha aprobado un descuento con el fin de paliar los efectos del alza de precios. Este será de 225 euros cuando el importe de la renta obtenida por el contribuyente sea inferior a 20.000 euros, de 175 euros cuando el importe oscile entre 20.000 y 25.000 euros, y de 125 euros entre 25.000 y 30.000 euros. Todos estos límites se elevan en 10.000 para las declaraciones conjuntas.

Más allá de esto, hay otras bonificaciones por el nacimiento de hijos, por familia numerosa, por inversión en primera vivienda, por desempleo o por miembros con alguna discapacidad en la familia, entre una amplia batería, además de bonificaciones ligadas a la erupción volcánica en La Palma.

Cantabria

La región dispone de siete tramos con tipos que oscilan entre el 9,5% y el 25,5%. Más allá de deducciones habituales por hijos, gastos de guardería o cuidado de familiares, el Gobierno cántabro ha creado una de 100 euros en tributación individual y de 200 euros en tributación conjunta para mitigar el impacto de la inflación en la adquisición de productos básicos. Para su aplicación, la base liquidable del contribuyente, después de las reducciones por mínimo personal y familiar, debe ser inferior a 22.946 euros en tributación individual y a 31.485 euros en la conjunta.

Castilla-La Mancha

Cinco tramos con un mínimo del 9,5% y un máximo del 22,5%. Con efectos exclusivos para 2022 se introduce una deducción para compensar los efectos de la inflación, por las cantidades satisfechas en la adquisición de los bienes y servicios que integran la cesta de la compra. El importe de la deducción oscila entre los 100 y 200 euros en función del importe de las bases imponibles, con distintos incrementos en función del número de hijos a cargo, y solo podrán aplicarla los contribuyentes cuya suma de bases imponibles no exceda de 30.000 euros. Como Cantabria, la región castellana también dispone de otras deducciones a gastos de guardería, así como descuentos para los contribuyentes que residan habitualmente en un municipio incluido en una zona rural.

Castilla y León

El Gobierno castellano-leonés ha rebajado medio punto el tipo mínimo, que pasa del 9,5% al 9%. Habrá cinco tramos con un mínimo del 9% y un máximo del 21,5%. Además, los contribuyentes residentes podrán deducirse por cada hijo nacido o adoptado durante el período impositivo que genere el derecho a la aplicación del mínimo por descendiente, que se mueve entre los 1.010 euros por primer hijo y los 2.351 por el tercero o, si el contribuyente reside en un municipio de menos de 5.000 habitantes, entre 1.420 y 3.300 euros por el tercer hijo.

Cataluña

Los catalanes tendrán nueve tramos con un mínimo del 10,5% y otro del 25,5% a partir de los 175.000 euros, con una tarifa máxima agregada del 50%. En Cataluña, en paralelo, operan deducciones habituales como la rebaja por inversión en vivienda habitual (del 9% en función de una serie de requisitos), la deducción del 15% por obras de adecuación de la vivienda habitual para mejorar la accesibilidad o la bonificación de 150 euros (300 en declaración conjunta o de familia monoparental) por nacimiento o adopción de hijo.

Extremadura

Para luchar contra la subida de los tipos de interés, el Ejecutivo regional ha creado una deducción del 25%, con una base máxima de deducción de 1.000 euros, de los intereses satisfechos por préstamos hipotecarios para la adquisición de vivienda habitual en contribuyentes de menos de 36 años. Más allá de eso, hay ayudas para contribuyentes que adquieran o rehabiliten la primera vivienda en zonas rurales y para los que vivan en municipios con población inferior a 3.000 habitantes. Los extremeños contarán con nueve tramos, con tarifas que se mueven entre el 9,5% y el 25%.

Galicia

En las tarifas, Galicia reduce el tipo mínimo, que pasa del 9,4% al 9%, y deflacta los tres primeros tramos, hasta 35.200 euros, al 4,3%. Los mínimos personales y familiares se incrementan por su parte otro 4,3%. Habrá cinco tramos con un tipo máximo del 22,5%. Estas novedades se unen a las rebajas habituales por acogimiento de menores, por cuidado de hijos menores, por ayuda a los contribuyentes de edad igual o superior a 65 años o por inversión en vivienda.

Madrid

Como Galicia, Madrid deflacta la tarifa al 4,1% y hace lo propio los mínimos personales y familiares. Los contribuyentes tendrán cinco tramos que oscilan entre el tipo del 8,5%, el más bajo de toda España, y el 20,5%, también el más reducido del país para los tramos máximos. La región central dispone de varias deducciones por nacimiento o adopción de hijos, por acogimiento familiar de menores y de mayores de 65 años, por arrendamiento de vivienda habitual o por el incremento de los costes de financiación ajena para la inversión en vivienda habitual derivado del alza de los tipos de interés.

Murcia

Con efectos en 2022, el Gobierno regional ha modificado la escala deflactando al 4,1% los cuatro primeros tramos, según los datos recopilados por el REAF. Habrá cuatro tramos con tipos que se mueven entre el 9,6% y el 22,7%. Además de esto, los murcianos pueden acogerse a las deducciones tradicionales por nacimiento o adopción de hijos, por compra de material escolar, por donaciones a la investigación biosanitaria o por inversión en adquisición de acciones o participaciones sociales.

La Rioja

La Rioja dispone de siete tramos que oscilan entre los 12.450 euros (con un tipo del 9%) y los 120.000 euros, con una tarifa del 27%. La Rioja no tiene grandes cambios aprobados durante 2022, pero cuenta también con deducciones habituales por nacimiento o adopción de hijos (de 600 a 900 euros), por rehabilitación de vivienda o por adquisición de la primera residencia, en el caso de los jóvenes.

Comunidad Valenciana

Modifica la tarifa para los períodos impositivos concluidos hasta el 31 de diciembre de 2022. El tipo mínimo disminuye al 9% desde el 10% y, además, el número de tramos pasa de 10 a 11, modificándose las cuantías de los cinco primeros. La Comunidad Valenciana es la región de España que más penaliza a las grandes rentas, con un tipo impositivo del 29,5% (el más alto del país) para las bases liquidables de más de 175.000 euros.

También incrementa los mínimos personales y familiares. El mínimo, con carácter general, se fija en los 6.105 euros. Cuando el contribuyente tenga una edad superior a 65 años, el mínimo se aumentará en 1.265 euros. Si la edad es superior a 75 años, el mínimo se aumentará adicionalmente en 1.540 euros. Más allá, la Generalitat dispone de una gran batería de deducciones por discapacidad de familiares, nacimientos o adopciones de hijos, familia numerosa o monoparental, guardería, cuidado de personas, arrendamiento de vivienda habitual, o inversión en instalaciones de autoconsumo.

Navarra y País Vasco

Cada uno de los territorios forales del País Vasco regula un impuesto sobre la Renta propio, si bien en alguna medida los mismos están armonizados entre ellos y en algunos aspectos con parte de la normativa de territorio común. Como principales características están una tarifa general con tipos del 23% al 49%. Este último se aplica al importe de la base liquidable que excede de 199.240.

El IRPF del territorio foral de Navarra también es un impuesto totalmente diferente al que se aplica en territorio común o en los territorios del País Vasco. La tarifa general tiene 11 tramos y tipos que van desde el 13% al 52%, que se aplica a las bases superiores a 312.121 euros. La comunidad foral también ha modificado la deducción de los rendimientos del trabajo y de actividad profesional para 2022.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días