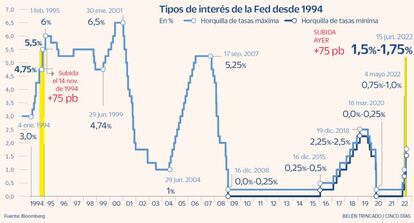

La Reserva Federal sube los tipos en 75 puntos básicos para poner freno a la inflación

Las tasas se sitúan en la horquilla del 1,5-1,75%

A Jerome Powell no le gusta improvisar, pero esta vez las circunstancias le han obligado. Con una inflación en máximos de 40 años, el Comité de Mercado Abierto de la Reserva Federal (FOMC) acordó elevar las tasas en 75 puntos básicos. Con este incremento, el mayor desde 1994, los tipos de interés en EE UU se sitúan en la horquilla del 1,5-1,75%. “El comité anticipa que los aumentos en curso son apropiados”, reza el comunicado. Todos los miembros del comité votaron a favor de la medida a excepción de la presidenta de la Fed de Kansas City, Esther L. George, que consideró más adecuada mantener la trayectoria iniciada en mayo y votó a favor de una subida de 50 puntos básicos.

Como ha venido descontado el mercado en las últimas jornadas, la aceleración en el proceso de subida de tipos no se limitará a junio. Los funcionarios de la Fed prevén subidas más agresivas de las tasas en los próximos meses hasta situarlas al cierre del ejercicio en el 3,4%, frente al 1,9% previsto en marzo. Si se cumplen estas proyecciones, el ajuste monetario de este año alcanzará los 175 puntos básicos. Esto implicará al menos varias subidas de 50 puntos básicos. Powell aseguró que los repuntes de 75 puntos básicos no serán lo común pero avanzó que la subida de julio podrá ser de 50 o de 75 puntos básicos.

Para 2023 los tipos rondarán el 3,8%, un punto porcentual más que lo proyectado hace tres meses. Es decir, las subidas durante el próximo año volverán a situarse en el entorno de los 25 puntos básicos por reunión. Aunque todavía queda un largo camino para devolver la estabilidad a los precios, en 2024 la Reserva Federal podría empezar a plantearse un recorte de las tasas para situarlas en el entorno del 3,4%.

“La inflación sigue siendo elevada, lo que refleja los desequilibrios de oferta y demanda relacionados con la pandemia, los precios más altos de la energía y las presiones de precios más amplias. El comité está firmemente comprometido con devolver la inflación a su objetivo del 2%”, señala la Fed en el comunicado.

Lo que se mantiene sin cambios es la reducción del balance, un proceso que se ha iniciado en las últimas semanas. El banco central estadounidense seguirá rebajando las tenencias de deuda al ritmo de 47.500 millones de dólares al mes (unos 45.476 millones de dólares). Será a partir de septiembre cuando el ritmo aumente a los 95.000 millones de dólares (90.917 millones de euros) mensuales.

Junto a las estimaciones de tipos, la Reserva Federal aprovechó la cita para revisar las estimaciones en un entorno económico en el que será muy difícil el aterrizaje suave. Los miembros de la institución revisaron al alza las previsiones de inflación. A cierre de 2022 los precios se situarán en el 5,2%, frente al 4,3% previsto en marzo y muy por encima del objetivo del 2%, una señal de la difícil tarea que tiene por delante Powell. Para 2023 la inflación continuará siendo elevada, pero las alzas de tipos contribuirán a que baje al 2,6%, una décima menos de lo previsto hace tres meses.

Mientras la inflación seguirá subiendo con fuerza, el crecimiento empezará a dar señales claras de debilidad. El comité revisó a la baja sus previsiones de PIB. Para 2022 prevé que la economía crezca un 1,7%, frente al 2,8% de marzo, mismo aumento que calcula para 2023. No será hasta 2024 cuando el PIB estadounidense muestre una mayor fortaleza con un alza del 1,9%, una décima menos de lo previsto en el primer trimestre. Es decir, según estas cifras la Fed se prepara para un periodo de estanflación. Y aunque en las últimas jornadas han aumentado las voces que apuntan a una posible recesión, de momento la Fed no ha reconocido tal escenario.

La mayor agresividad en el proceso de normalización monetaria se ve soportada por la solidez del mercado laboral. Si bien las alzas de tipos traerán cierta erosión del empleo. Según las proyecciones de la Fed, este año la tasa de paro cerrará en el 3,7%, por encima del 3,5% anterior. Para 2023 la Fed espera que la tasa de paro suba el 3,9%, cuatro décimas más que lo apuntado en las anteriores previsiones.

A pesar de la agresividad mostrada por la Fed, el mercado ya había descontado para hoy un alza de 75 puntos. Las rentabilidades de la deuda bajaron, con el bono a 10 años en el 3,38%. Por su parte, Wall Street prolongó las subidas y al cierre de la edición ganaba más de un 2%.