El lujo empieza a recuperar glamour en Bolsa

El sector rebota desde finales de mayo gracias a la buena evolución de sus ventas y la esperada apertura sanitaria en China Los analistas destacan la condición de refugio del lujo ante la inflación por su capacidad de fijar precios con sus productos

Los productos de lujo y sus acciones tienen algo en común: son especiales. No les afecta la inflación porque la pueden repercutir fácilmente al cliente, se les considera inversiones refugio como el oro o los bienes reales, gozan de elevados márgenes de ganancia sin verse agobiados por la competencia, y todo ello les permite cotizar a múltiplos sobre beneficio superiores a los del resto del mercado.

Pero como el común de las acciones en este 2022 se han llevado un buen varapalo, superior a la media. El índice S&P Global Luxury baja en el año el 22%, pese al repunte vivido desde mediados de mayo tras unos buenos resultados y una mayor relajación en las restricciones por Covid-19 en China. Y es que el mercado chino representa en torno al 30% del lujo mundial.

Elizabeth Kwik, directora de inversión de abrdn, cuenta desde China que “la visibilidad en términos de demanda es limitada a corto plazo, aunque la relajación de las restricciones en Shangai y la mejora de la situación del Covid podrían suponer el retorno de una importante demanda reprimida, dado el enorme mercado interno”.

Por su parte, Dani Brinker, jefe de carteras de inversión en eToro, apunta que invertir en artículos de lujo puede tener un efecto similar a hacerlo en oro o bienes raíces que han sido activos seguros para protegerse contra la inflación. “Las empresas de lujo disfrutan de marcas sólidas, grandes márgenes de beneficio y motores de crecimiento no cíclicos de exclusividad y estatus. Esto respalda las altas valoraciones, con tendencias que perdurarán independientemente de la volatilidad”, explica.

Algo más cauteloso se presenta Peter Casanova, analista de Julius Baer, sobre la marcha a largo plazo. “Las ventas en China representan entre el 20 y el 40 % del total. En los últimos años, esta parte de las ventas fue el principal motor de crecimiento. Si la economía china creciera más lentamente en el futuro, es probable que esto también reduzca los números de este sector”, concluye. Por último, los analistas de Bank of America en un reciente estudio señalan que esperan “aumentos en los ingresos de la mayoría de las empresas (Hermès y LVMH las más grandes) impulsadas por Europa, seguida de América, Japón y luego Asia. Creemos que el reciente retroceso en los precios de las acciones del sector ha sido exagerada”.

De momento, el rebote lleva durando algo más de dos semanas. Pero parece clave que China tire más de su economía para que se convierta en tendencia.

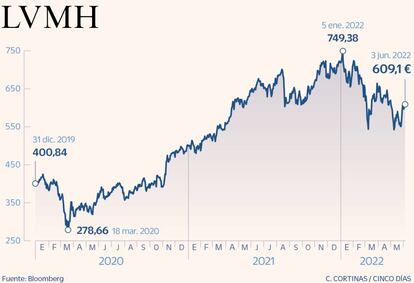

LVMH: Apostar por el gigante para aprovechar sus sinergias

Los ingresos de LVMH Moët-Hemessy en el primer trimestre del año alcanzaron los 18.000 millones de euros, un 29% más que en el mismo período de 2021. La firma líder mundial del lujo, controlada por el multimillonario francés Bernard Arnault, cuenta con más 75 marcas que van desde la moda, cuero, licores y joyería, entre otros. Louis Vuitton, Givenchy, Loewe, Marc Jacobs, Moët, Tag Heuer… y desde el pasado año Tiffany´s son marcas estrella de esta compañía. A nivel de grupo, Europa, EEUU y Japón experimentaron un crecimiento orgánico de dos dígitos en el trimestre, mientras que Asia (ex Japón) creció un 8%, impactada por las restricciones del Covid-19.

El banco estadounidense Goldman Sachs indica que a escala de todo el grupo, “nuestras previsiones de ventas absolutas aumentan un 2% anual en promedio durante el período de pronóstico (2022-23). Asimismo, las previsiones de EBIT aumentan un 3% por año en promedio durante el mismo período, impulsado por el apalancamiento operativo”. Esta firma establece un precio objetivo de 765 euros por acción frente a los 613 euros en los que cotiza actualmente, después de que el precio de sus acciones haya caído en el año el 16%. Su PER de 25 veces está por debajo de la media de sus competidores, que se encuentra en 29 veces.

Por su parte, Bank of America le da un precio objetivo de 800 euros y destaca la fortaleza de la marca, lo que permitiría ganancias de cuota, una expansión del margen superior a la esperada, unos mejores ratios frente a la competencia y la debilidad del euro como otra ventaja añadida.

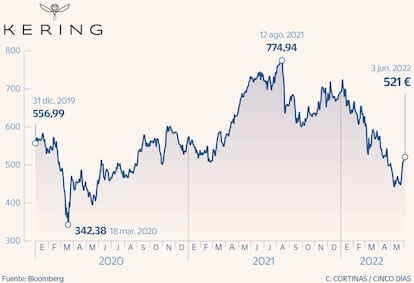

Kering: La evolución de Gucci, clave en la marcha del grupo

El grupo de lujo Kering, propietario de marcas tan famosas como Gucci, Balenciaga o Yves Saint Laurent, terminó el primer trimestre de este año con unas ventas de 4.956 millones de euros, un 27% más que en igual periodo del pasado año. Gucci representa el 72% del Ebit de la compañía, de ahí la importancia de la evolución de esta marca. Pero la Bolsa desconfió del valor todo el año y tampoco respaldó con subidas los buenos datos del trimestre, que se conocieron el 21 de abril. Acumula en el ejercicio una caída del 26% en su precio, que ronda los 520 euros por título. Asia Pacífico ha sido un lastre con una merma de tres puntos porcentuales en las ventas frente a igual periodo de 2021. La compañía destaca que el comercio electrónico ya representa el 15% de los ingresos.

Goldman Sachs da un precio objetivo a la acción de Kering de 780 euros, aunque considera básico despejar la incógnita de China y el impulso de Gucci como gran bastión del grupo. “La sólida actuación de Gucci en Norteamérica y Europa se vio ensombrecida por su exposición a China”, indicaba la compañía en un comunicado. Por su parte, HSBC cambió su recomendación de mantener a comprar tras los resultados, con un precio objetivo de 600 euros por título. Desde Bank of America apuntan que probablemente será el valor de lujo más afectado por las restricciones del Covid en China, debido “a una red de tiendas más grande y una mayor presencia minorista. El banco estadounidense da un precio objetivo a Kering de 665 euros por acción, lo que supone un potencial al alza del 27%.

Hermès: Relojes y moda empujan al valor más defensivo

La evolución de las cifras de facturación de lujo no difiere mucho de unas a otras compañías. Hermès elevo sus ventas un 27% en el primer trimestre hasta los 2.800 millones de euros, aunque destacó el fuerte crecimiento en relojes, con un 62%, así como en moda con un 41% de aumento respecto a igual periodo del pasado año. Las cifras podrían haber sido aún mejores de no cerrar sus tres tiendas en Moscú y poner fin a sus planes de apertura en San Petesburgo. También China ha sido un lastre con el cierre de tres tiendas en Shanghái (cuenta con 26 establecimientos en el gigante asiático). Desde la propia compañía indican que el buen arranque de año se había visto frenado por las restricciones de la política de Covid cero.

La acción de Hermès en lo que va de año ha registrado una caída del 27%, por poco la mayor entre sus grandes compañeras del lujo. Un descenso que no resulta suficiente para los analistas de Goldman, que siguen recomendando vender con un precio objetivo de 1.245 euros por acción. Hermès cotiza con un PER de 48 veces que se justifica en parte, “dado el perfil de ventas más defensivo y los mejores márgenes operativos”, según Goldman. El banco añade en cambio que “el impulso de mejora de las ganancias se está desacelerando y sus virtudes frente a sus colegas nos parecen vulnerables”. Desde Bofa, sin embargo, fijan el precio objetivo en 1.600 euros por título: “Hermès se ha mostrado históricamente como el nombre más defensivo del lujo en el entorno macroeconómico más complicado, lo que le permite cotizar con una prima elevada”, explican.

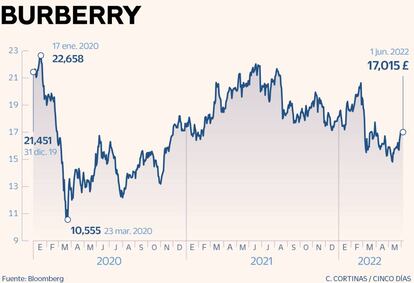

Burberry: El negocio en China cayó el 13% el último trimestre

La compañía del caballero inglés montado en un corcel presentó el pasado 19 de mayo sus cifras correspondientes al cuarto trimestre del año, que quedaron por debajo de las previsiones de los analistas, mientras que sus ingresos se situaron por encima de lo esperado. La compañía presentó un beneficio por acción de 0,73 euros por acción y una facturación de 1.855 millones de euros, mientras que los analistas encuestados por Investing.com esperaban un BPA de 0,74 euros y unos ingresos ligeramente inferiores. Los bloqueos de China han frenado el negocio de Burberry, más dependiente que sus rivales de esta zona geográfica, según indican desde Bloomberg. El negocio en China disminuyó alrededor de un 13% en el último trimestre, dijo la directora financiera y de operaciones Julie Brown. Actualmente, alrededor del 40% de la red en China se ve afectada con las tiendas cerradas y el comercio electrónico interrumpido. Rusia solo representa el 1% de sus ventas.

La acción de Burberry en el año ha registrado un moderado descenso de solo el 8%. Goldman Sachs da un precio objetivo a la acción de 2.400 peniques con un potencial de subida superior al 40% y recomendación clara de compra. Bank of America reconoce que cuenta con un PER bajo de 16 veces, y le da un potencial del 17%, pero destaca varios riesgos. “Un poder de fijación de precios más bajo de lo esperado, una pérdida continua de participación de mercado y una inflación de costos de alquiler más elevada. En este sentido la fortaleza de la libra también es un riesgo”, indican.