Grifols cierra la megaoperación de compra de su rival alemana Biotest

El laboratorio se hace con el 96,2% de los derechos de voto de Biotest y ostenta el 69,72% de su capital social

Grifols ha cerrado una de sus grandes compras corporativas. El laboratorio catalán ha anunciado este lunes el resultado de su opa a los accionistas minoritarios de Biotest, compañía rival alemana, operación que anunció en septiembre del pasado año. Consumada la operación, Grifols controla ya el 96,2% de los derechos de voto de Biotest (acciones de clase A, con derechos de voto) y ostenta el 69,72% de su capital social (si se incluyen las acciones de clase B, solo con derechos económicos).

El primer paso de Grifols en esta compra fue el pacto para adquirir a la hongkonesa Tiancheng International Investment el 89,88% de las acciones ordinarias y el 1,08% de las acciones preferentes (derechos económicos) de Biotest. Por esa operación, ha pagado 773 millones de euros más un préstamo de 318 millones. Con ese capital ya controlado, lanzó una opa por el resto de las acciones. El cierre de la opa ha supuesto el pago de 362 millones por 1.250.298 acciones ordinarias y 8.340.577 acciones preferentes.

Tras la opa, ha sumado al paquete de Tiancheng más del 6% correspondientes a títulos de clase A y alrededor del 20% de acciones con derechos económicos (sin derechos de voto).

La cotización de la farmacéutica mejoró este lunes un 4,74% en la sesión bursátil tras el anuncio del cierre de la operación.

La multinacional especializada en la producción de proteínas plasmáticas recibió el 12 de abril la última de las autorizaciones de competencia, de Turquía en este caso, a las que estaba condicionada la operación. Anteriormente, recibió el visto bueno de España, Alemania y Austria.

Con esta operación, Grifols da un salto en el tamaño de la compañía y, sobre todo, en su cartera de potenciales productos, actualmente en investigación por parte de Biotest. En los últimos años, Grifols ha crecido con diversas compras. La mayor de ellas fue la de su rival estadounidense Talecris, por alrededor de 3.300 millones, en 2011. Igualmente, selló el pasado año su entrada en la china Shanghai RAAS. Además, en los últimos años ha ido reforzando su producción de plasma a través de numerosas compras de centros de obtención de esta materia prima

Esta adquisición es una de las más grandes de su historia, en una operación valorada en 2.000 millones de euros si se incluye la deuda.

Como consecuencia, el laboratorio decidió suspender el reparto del dividendo hasta que la deuda no está por debajo de cuatro veces el ebitda y, adicionalmente, se compromete a no realizar más adquisiciones.

Qué aporta la alemana

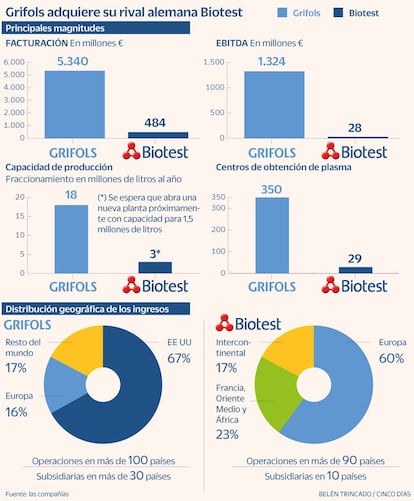

El laboratorio catalán espera que la integración de su rival germano mejorará márgenes operativos, aportará nuevos productos y una cartera relevante de I+D. El cálculo de la multinacional del Ibex 35 es doblar el ebitda gracias a la adquisición, pasando de 1.324 millones del pasado año a 2.800 millones en 2026. Además, con la transacción suma 26 centros de donación de plasma en Europa, clave para obtener la materia prima con la que fabricar sus hemoderivados.

Los responsables de la multinacional catalana, cotizada en el Ibex 35, esperan que Biotest aporte 310 millones de ebitda en 2024, 109 millones del ebitda actual de la empresa alemana, 65 millones de sinergias y 138 millones por el lanzamiento de nuevos productos. En 2026, sumarán otros 304 millones, 10 millones correspondientes a sinergias y otros 294 millones por nuevos productos. En total, sumarán 600 millones.

En cuanto a cifra de negocio, Grifols prevé que la suma de las dos empresas sobrepase los 7.000 millones en 2024, desde los 5.340 millones del pasado año.

La cartera de I+D de Biotest dispone dos productos que podrían llegar al mercado en 2023/2024 y que podrían aportar hasta 2.800 millones de forma conjunta, según las estimaciones de Grifols. Primero, el fibrinógeno (una proteína) para hematología que se encuentra en fase III de ensayos clínicos (los últimos antes de una posible autorización de comercialización). Este medicamento podría aportar entre 400 y 800 millones al año de ventas.

El segundo caso es una inmunoglobulina utilizada para enfermedades infecciosas, también en fase III y que Grifols calcula que puede otorgar entre 1.000 y 2.000 millones de facturación.

Adicionalmente, el grupo resultante dispondrá de la mayor red europea privada de centros de plasma (87 centros: 29 de Biotest y 58 de Grifols). Además, contará con una capacidad de fraccionamiento de más de 20 millones de litros de plasma por año.

Valoración

Para Víctor Grífols Deu, co-CEO de Grifols, la adquisición de Biotest es un hito fundamental dentro de su plan de transformación, "reforzando nuestra capacidad global de plasma, ampliando nuestra cartera de productos para beneficiar a más pacientes, complementando nuestros esfuerzos en innovación con proyectos de alto valor añadido y agilizando nuestra presencia en nuevos mercados”.

Por su parte, Raimon Grífols Roura, co-CEO de Grifols, asegura que la empresa tiene "una hoja de ruta bien definida" en la que Biotest jugará un papel muy relevante.