Doce valores estadounidenses y europeos para sortear el caos bursátil

Los gestores empeizan a desentenderse de los sectores calientes ligados al petróleo y las materias primas. Buscan lo seguro: empresas cuyo consumo sea imprescindible y gigantes tecnológicos que se mueven en la órbita del monopolio

A la pregunta de cuáles son los valores preferidos para sortear la actual crisis de incertidumbre que vive el mercado con la invasión de Rusia a Ucrania y los precios desmadrados del petróleo, los gestores optan por lo seguro. Pese a que los sectores calientes de las bolsas mundiales se mueven entre compañías de materias primas, petroleras e, incluso, bancos o firmas de turismo en Europa, las ideas de inversión no van necesariamente a esos grupos.

Los elegidos son los valores dedicados al consumo básico -ese que los manuales dicen que es imposible prescindir de ellos con independencia de la situación macroeconómica-, las farmacéuticas también como un sector irrenunciable o los grandes monopolios tecnológicos que fueron castigados en bolsa en los últimos meses. Alphabet (Google), Amazon, Meta (Facebook) o Microsoft recuperan su trono para pasar el duro invierno de la incertidumbre económico y geopolítica. También Nestlé, McDonald´s, Vidrala o el grupo de lujo Richemont, a sabiendas de que este último sector va dirigido a un público que nunca pasa los sinsabores de las crisis y al que es fácil repercutir cualquier alza de precios.

Por último, firmas farmacéuticas como Sanofi o Pzifer entran también entre las preferencias de los analistas, que las eligen por su buen catálogo de productos y por sus favorables múltiplos en Bolsa. A continuación, los valores elegidos y los motivos.

Iberdrola: Sólidos beneficios con una fuerte generación eléctrica con renovables

Link Securities o GVC Gaesco colocan a Iberdrola como un valor ganador en este incierto panorama de mercado. Víctor Peiró destaca los buenos resultados del año pasado y la aportación a estos gracias a las inversiones recientes y de su eficiencia, donde destaca el crecimiento en generación de energía renovable. Por su parte, Juan José Fernández-Figares apunta a que “se puede ver favorecida por el impulso que al desarrollo de las energías renovables pretende dar Europa para alcanzar la autosuficiencia energética”.

Nestlé: Crecimiento asegurado y una buena diversificación geográfica

Para Víctor Peiró, director de análisis de GVC Gaesco Valores, Nestlé “debería mantener una tasa de crecimiento del 4%-6% a medio plazo, teniendo en cuenta: su exposición a categorías atractivas, especialmente el café y los alimentos para mascotas”. Destaca la gestión activa de su cartera de productos; las inversiones, tanto en sus marcas como en sostenibilidad; un portfolio muy diversificado con marcas locales e internacionales, y una exposición geográfica equilibrada en todos los continentes con la que está sorteando el castigo bursátil.

Richemont: Un lujo europeo con capacidad para fijar sus precios al cliente

Richemont es una compañía de lujo suiza con un portfolio de marcas altamente reconocidas como Cartier, IWC, Chloé o Piaget, explica Juan Uguet, fundador y director de inversiones de Augustus Capital. “El lujo es un sector que siempre nos ha gustado debido a su elevado poder de fijación de precios y a las buenas perspectivas a largo plazo. Además, las barreras de entrada de la compañía son extremadamente elevadas para sus competidores. Pese a contar con márgenes y retornos parecidos a los de sus rivales, actualmente cotiza con descuento”, explica.

Sanofi: Interesante dentro de los refugios que representan las farmacéuticas

La estabilidad ha caracterizado la marcha en Bolsa de la farmacéutica francesa Sanofi en los últimos meses. Para Juan José Fernández-Figares, esto es clave en la construcción de su cartera, en la que busca “productos y servicios de primera necesidad ya que su demanda se defiende mejor en las crisis económicas”. En concreto, en esta compañía sobresale “una muy buena cartera de productos que se combina con una cotización de sus acciones a unos múltiplos bursátiles atractivos”, indica el director de análisis de Link Securities.

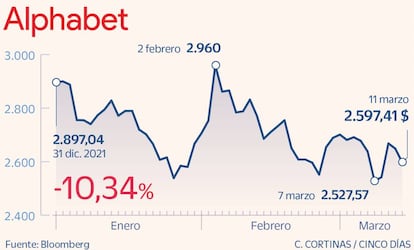

Alphabet: Liderazgo mundial y aumento de las ventas a doble dígito

“Aprovecharíamos las caídas del mercado para comprar Alphabet”, explica Jaime de León Calleja, gestor de Mutuactivos. “Sigue siendo un casi monopolio en búsquedas, segmento en el que ha pasado de registrar unas ventas de 98.000 millones de dólares en 2019 a 147.000 en 2021. La división de cloud crece al 40% y Youtube sigue ganando cuota a los medios tradicionales”. Juan Uguet, de Augustus Capital, añade que “es una compañía líder con elevadas barreras de entrada, que crecerá a doble dígito y cotiza a múltiplos similares a los índices de EE UU”.

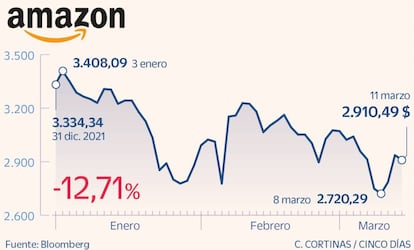

Amazon: Castigo injustificado para una de las firmas más competitivas del mundo

Juan Uguet, de Augustus Capital, recomienda comprar Amazon tras caer un 30% desde noviembre. “Los negocios principales (e-commerce y cloud) tienen muchísimo recorrido por delante, y las líneas de negocio de mayor margen como el marketing o el cloud van a crecer más que su negocio de e-commerce. Debería experimentar un incremento de sus márgenes operativos”. Añade que figura entre las firmas con mayor ventaja competitiva del mundo debido a sus grandes efectos de red, su escala logística y el ecosistema alrededor de Amazon Prime.

Microsoft: El software imprescindible en cualquier escenario

Las acciones del gigante del software Microsoft han sufrido un importante revés desde los máximos de noviembre del 20%. Cotiza en torno a los 285 dólares, 60 dólares por debajo de aquel récord. En opinión del director de análisis de Link Securities, esta evolución es motivo para fijarse en la firma creada por Bill Gates, “cuyos productos son y seguirán siendo muy demandados en cualquier entorno macroeconómico, al ser imprescindibles en la vida actual, y cuya cotización ha sufrido un duro castigo, por lo que, a precios actuales, ofrece una oportunidad de entrada atractiva”.

Meta (Facebook): Fuerte caída en Bolsa en una compañía que ya superó otros obstáculos

El cambio de software de Apple, el riesgo regulatorio y la competencia de TikTok han provocado un cataclismo en el valor, con una caída en Bolsa del 45% en el año, agravada por la expectativa de alza de tipos. “Cotiza a menos de 8 veces ebitda, con un crecimiento a medio plazo superior al 10% y unos márgenes del 50%”, detalla Jaime de León Calleja, de Mutuactivos. Antonio Aspas, de Buy &Hold, considera que “presenta una oportunidad, ya que hará frente a sus problemas, al igual que ha hecho en el pasado, cotizando actualmente a 14 veces beneficios, cuando continúa creciendo en ventas a doble dígito”.

Adidas: El mundo del deporte crece por encima de la economía

La alemana Adidas, junto con Nike, es la compañía líder mundial del sector. De cara al año 2022, y a pesar de las incertidumbres existentes, crecerá por encima del 11% en ventas con mejoras de margen, según prevén en Augustus Capital. “Con la crisis ucraniana el valor ha sido muy castigado considerando su ligera exposición al mercado ruso (3%) y la valoración está a niveles muy atractivos. La compañía está además inmersa en un programa de recompra de acciones, lo que dará estabilidad a la cotización”, señala Juan Uguet, quien ve el sector creciendo estructuralmente año a año por encima de la economía.

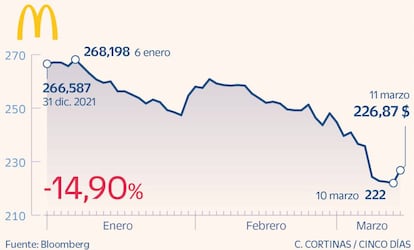

McDonald’s: El ocio barato de la comida rápida parece una apuesta segura

“Pensamos que con la reducción de renta disponible que vamos a ver en los consumidores a causa de la inflación de energía y de alimentación, va haber un giro hacia productos de ocio menos caros”, comenta Víctor Peiró, director de análisis de GVC Gaesco. “Es un valor defensivo ante este tipo de mercados”. Y agrega: “Creemos que los precios actuales de la acción, después de una caída del 15% en el año en Bolsa por la rotación sectorial y por los aumentos de costes de personal, presentan una oportunidad de inversión interesante para los inversores”, señala, a pesar del impacto de su salida de Rusia.

Pfizer: Buenos productos, mucha generación de caja y múltiplos razonables

La caída en el año, ahora frenada en el 12%, de las acciones de la farmacéutica Pfizer, protagonista junto con Biotech de una de las vacunas contra el Covid-19 más demandadas en todo el mundo, es el argumento que esgrime Juan José Fernández-Figares, director de análisis de Link Securities, para entrar en momentos tan complicados y volátiles del mercado y la economía. “Pfizer es una compañía que también presenta una cartera de productos interesante, que es una gran generadora de caja libre y que cotiza a múltiplos muy razonables respecto a sus competidoras y al mercado”, resalta.

Vidrala: Una gestión probada para recuperar unos márgenes castigados por la energía

Una apuesta clara en tiempos difíciles para el gestor y socio de la gestora Buy & Hold, Antonio Aspas, es Vidrala. “Cuenta con un excelente equipo gestor, que ha transformado la empresa de un pequeño fabricante local al principal productor de envases de vidrio en España y Reino Unido”, señala. Y añade que “presenta fuertes barreras de entrada que le permiten crecer en ventas y márgenes. Así, aunque la subida de la energía ha supuesto una bajada de sus márgenes, esperamos que durante 2022 pueda repercutirla a los precios y conseguir una importante mejoría en este apartado de su negocio”.