Adif retrasa a 2022 la venta a DCN de los suelos de Madrid Nuevo Norte

La demora en el registro de los terrenos lleva la operación a mayo. La promotora debe pagar 1.245 millones a la firma pública

La gran transacción de suelo del macrodesarrollo de Madrid Nuevo Norte se retrasa. Adif necesita más tiempo para completar el registro de todas las fincas que componen esa transacción, por lo que demora su venta a Distrito Castellana Norte (DCN) a 2022, según confirman fuentes de la empresa pública. De esta forma, el administrador ferroviario tampoco ingresará este año el primer pago de los 1.245 millones de euros por la compraventa de los terrenos.

El contrato entre Adif y DCN tiene una vigencia hasta finales de 2021, pero recoge la posibilidad de prorrogar de forma automática durante 90 días hábiles precisamente para superar problemas como estos, según explican desde Adif. Este aplazamiento, en el que cuentan únicamente las jornadas laborables, permite que el administrador tenga hasta mayo para completar el trabajo registral y firmar la venta.

Adif (Administrador de Infraestructuras Ferroviarias) tiene un contrato para la venta de esos terrenos mediante una opción de compra de DCN. Ese pacto se ha ido prorrogando los últimos años debido al retraso en la aprobación de la conocida como Operación Chamartín, un desarrollo que se ideó en 1993 y que hasta este año no se ha ratificado completamente.

En su momento, ese acuerdo inicial lo firmó Renfe, empresa que se disgregó en 2005 en la operadora Renfe y en el administrador ferroviario Adif, sobre el que recayó los terrenos de la operación.

Aunque Madrid Nuevo Norte ya se aprobó y, por tanto, se desbloqueó la transmisión a DCN, el problema ha llegado por el arduo trabajo de escriturar las fincas. Adif es el principal propietario de esa operación urbanística, que tiene una edificabilidad de 2,6 millones de metros cuadrados. Concretamente cuenta con el 49,4% de la superficie.

Esa enorme magnitud ha conllevado un largo trabajo de comprobación de que la propiedad final de las múltiples fincas era de Adif, ya que los terrenos junto a la estación de Chamartín han estado a nombre de sociedades anteriores al nacimiento del administrador ferroviario. Igualmente, la empresa pública ha debido comprobar y demostrar que cada finca no contaba con uso ferroviario.

Los pagos

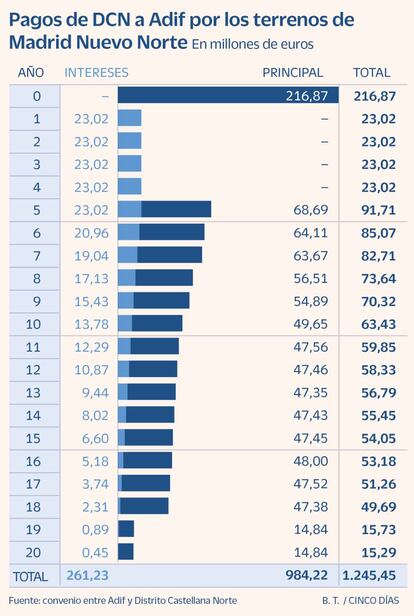

El retraso de la firma de venta a DCN también conlleva que Adif no pueda cobrar por esos terrenos en 2021 tal como estaba previsto inicialmente. La entidad pública pactó un precio de venta 984,22 millones de euros, más 261,23 millones en intereses, ya que ambas partes acordaron un calendario de pago a 20 años.

En el primer pago, DCN debe desembolsar 216,87 millones a Adif, la mayor de las entregas que se establece en el calendario (ver gráfico). En 2023 y los tres sucesivos años, la factura será de 23,02 millones, en ese caso todo correspondiente a intereses.

Los pagos al administrador ferroviario, presidido por María Luisa Domínguez, coinciden en plazo con la inversión que la empresa debe asumir en la remodelación de la estación de Chamartín. Para esa reforma hay convocado un concurso internacional de arquitectura, que ha sufrido demoras por los recursos de varios estudios participantes. Esa obra en su conjunto puede alcanzar los 1.000 millones de inversión, por lo que la inyección de capital de DCN por la venta de los terrenos es relevante para la empresa.

En esta operación urbanística está prevista la construcción de la futura city de oficinas de Madrid, precisamente en las zonas más cercanas a la estación, además de 10.500 viviendas, en un desarrollo considerado como el más relevante en Europa actualmente.

Desembolsos

La promotora DCN cuenta como accionistas con BBVA (75,54% del capital), la socimi Merlin (14,46%) y Grupo San José (10%). Recientemente, Ismael Clemente, consejero delegado de Merlin, recordaba en una conferencia con inversores que, en proporción a su participación en esta sociedad, la socimi deberá desembolsar algo menos de 40 millones de euros en la operación de compra de los terrenos. En el caso de BBVA, el pago sería de alrededor de 160 millones.

Esta socimi del Ibex 35 ha mostrado su interés en aumentar su participación en DCN. Se encuentra en un conflicto con BBVA, el socio mayoritario, ya que la entidad presidida por Carlos Torres quiere quitar el derecho preferente de compra a Merlin, una decisión que está sometida a arbitraje.