El precio de la próxima operación de UniCredit acaba de subir

Tras el fracaso de las conversaciones por MPS, comprar BPM o fusionarse con Commerzbank saldrá más caro

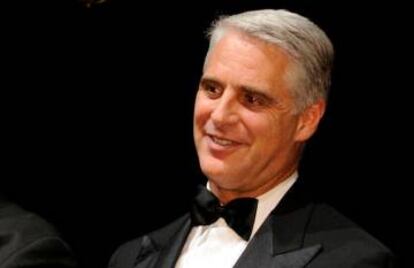

La táctica de mano dura de Andrea Orcel puede salirle cara. Las conversaciones para la adquisición de Banca Monte dei Paschi di Siena (MPS) entre el presidente de UniCredit y el Gobierno italiano han fracasado. El mejor plan B podría no ser tan barato.

Tras dos meses de negociaciones, las conversaciones entre el Tesoro italiano, que posee el 64% de MPS, de 1.000 millones de euros, y UniCredit, de 26.000 millones, terminaron abruptamente el domingo. UniCredit había exigido una petición de efectivo de 6.300 millones para cubrir un agujero de capital existente, un profundo saneamiento de activos y 7.000 despidos. Roma, que gastó 5.400 millones de euros para rescatar MPS en 2017, quería pagar poco más de la mitad.

Algunos inversores alabarán a Orcel por luchar para extraer el máximo valor para el accionista: el banco está en buena forma por sí mismo. Pero otros querrán que encuentre una operación alternativa para acelerar los retornos. Las expectativas de que Orcel logre un acuerdo que aumente los beneficios han contribuido a que las acciones de UniCredit suban un 50% desde que su consejo de administración lo eligió para el puesto en enero, frente al 36% del sector bancario europeo en general.

El fracasado acuerdo por MPS implicaba que UniCredit se hiciera con activos bancarios saneados que generaban 600 millones de euros de beneficios netos anuales sin ninguna prima. Su próxima operación tendrá que realizarse a precios de mercado. El candidato más obvio es su rival de menor tamaño Banco BPM, arraigado en la rica Lombardía y que, según las previsiones, obtendrá un beneficio neto de 500 millones de euros el próximo año.

A pesar de algunos problemas de calidad de los activos, su franquicia es más fuerte que la de MPS. Sin embargo, los accionistas de BPM podrían exigir la prima de aproximadamente el 40% que Intesa Sanpaolo pagó en 2020 por su rival nacional UBI Banca, lo que equivale a unos considerables 6.300 millones de euros en la actualidad. Las acciones de BPM subieron un 3% ante la esperanza de un acercamiento.

Orcel también puede optar por pasar desapercibido durante un tiempo antes de intentar reanudar las conversaciones sobre MPS con Roma el año que viene. Pero es poco probable que llegue a un acuerdo, a menos que acepte condiciones menos favorables. También podría buscar en el extranjero. Su fuerte franquicia alemana convierte a UniCredit en un potencial socio para la fusión con Commerzbank. Además, a 0,3 veces su valor contable tangible, el banco alemán es uno de los pocos prestamistas europeos sustancialmente más baratos que UniCredit, que cotiza a 0,44 veces.

Sin embargo, una operación de este tipo implicaría al Gobierno alemán, principal accionista de Commerzbank, y Berlín no es partidario de las adquisiciones de bancos extranjeros. También es poco probable que Orcel reciba una llamada de apoyo del primer ministro Mario Draghi. Cualquier futura operación de UniCredit podría ser más cara.

Los autores son columnistas de Reuters Breakingviews. Las opiniones son suyas. La traducción, de Carlos Gómez Abajo, es responsabilidad de CincoDías