IFM se abre a recortar el dividendo de Naturgy y bajar la aceptación mínima

Contempla un pago inferior al del plan estratégico

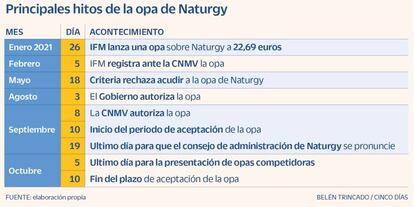

IFM ha puesto negro sobre blanco el futuro que vislumbra cuando sea el propietario de una parte de Narturgy. En esencia, el fondo ha asumido en el folleto de la opa, que fue autorizado ayer por la CNMV, las ocho condiciones que le impuso el Gobierno, pero con el foco en impulsar inversiones verdes, a expensas de tener una política de dividendos "prudente" e incluso recortar los previstos actualmente. Además, abre la puerta en el documento a rebajar el umbral de aceptación mínima hasta el 10%.

IFM ya roza con los dedos su objeto de deseo durante los últimos nueve meses, controlar un paquete de entre el 17% y el 22,69% de Naturgy. Tras haber obtenido el mes pasado el visto bueno, ayer fue la CNMV la que dio luz verde a la opa, que ya afronta su fase final. Y para que no haya ningún imprevisto el fondo australiano ha incluido en el folleto una salvaguarda que blinde la oferta: la posibilidad de rebajar la aceptación mínima hasta el 10% del capital.

Los tres principales accionistas de la compañía, CVC, GIP y Criteria, ya han anunciado que no acudirán a la oferta con el 66% del capital que suman entre los tres. Este último inversor, de hecho, anunció un plan de compras para reforzarse en la compañía hasta rozar el 30%. Actualmente controla un 26%. Todo ello provoca que solo el 34% del capital tenga aún la posibilidad de ir a la opa y que IFM necesite un alto cuórum entre esos accionistas minoritarios no solo para alcanzar el máximo del 22,69%, sino también para asegurarse el mínimo, del 17%, y el éxito de la opa.

Por ello, el fondo establece una salvaguarda en el folleto. Abre la puerta a que rebaje ese umbral de aceptación mínima del 17% al 10%. Las fuentes consultadas rechazan que, en la práctica, IFM tenga la intención de controlar menos del 17% de Naturgy, dado que eso le daría un solo representante en el consejo, y no dos como es su objetivo. Apuntan a que han sido los bancos financiadores, con BNP Paribas a la cabeza, los que han forzado al fondo a introducir esta cláusula para salvar el préstamo. Si la aceptación fuese incluso inferior a ese 10% el crédito saltaría por los aires e IFM debería volver a negociar con los prestamistas en caso de querer continuar con la opa.

Dividendo

Sea cual fuere el resultado de la opa y la distribución del capital de Naturgy. IFM ha puesto negro sobre blanco sus planes para la compañía. Se ha comprometido en el folleto con las ocho condiciones que puso el Gobierno para autorizar la opa el pasado mes de agosto. Durante los próximos cinco años, promoverá inversiones en renovables en España, rechazará la venta de filiales, mantendrá el domicilio y la gestión en España, retendrá una parte significativa de la plantilla en el país, apoyará una política de dividendos prudente, mantendrá la deuda bajo control, apoyará la publicación de informes anuales y rechazará la salida de la Bolsa.

Todo el plan de IFM para el futuro de Naturgy tiene dos piedras de toque: una fuerte inversión en renovables y un dividendo limitado. De hecho, estas ya fueron las dos líneas maestras del plan estratégico presentado por Naturgy al mercado en julio. A cumplir antes de 2025, plantea invertir 14.000 millones de euros, de los cuales 8.700 millones se dedicarán a proyectos de transición energética, y recortar el dividendo hasta el 87% del beneficio.

"El oferente considera que la nueva política de remuneración del accionista comunicada por Naturgy al mercado (1,20 euros por acción desde 2021 hasta 2025 y un pay out del 85% de media entre los años 2021 y 2025, si bien evaluándose de nuevo en 2023) es prudente, si bien el oferente tiene intención de apoyar un dividendo anual menor", indica el fondo en el folleto. Es decir, IFM ya apunta: su objetivo es el crecimiento y las inversiones en Naturgy, en línea con lo prometido al Gobierno. Y, en su hoja de ruta, el dividendo es una prioridad. Una visión contraria a la de Criteria, que busca invertir en cotizadas con una generosa y estable política de retribución al accionista para financiar su obra social.