3.000 minoritarios controlan casi el 4% de Naturgy y serán jueces en la opa de IFM

Una parte de los más de 200 fondos en el capital se ha puesto en contacto con la gestora; las carteras de gestión pasiva acudirán a la oferta

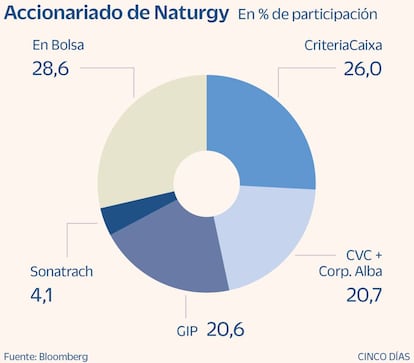

El margen está muy ajustado en la opa de IFM por un máximo del 22,69% de Naturgy. El capital que cotiza libremente en Bolsa (free float) roza el 29%, y casi un 8% está en manos de 73.000 minoristas. Pero, de estos, unos 3.000 controlan casi la mitad de ese último porcentaje, según fuentes financieras. Serán decisivos en el triunfo de la oferta, junto a los más de 200 fondos, con un 21%. Una parte de estos últimos ya se ha puesto en contacto con la gestora australiana. Las fuentes consultadas señalan que las carteras de gestión pasiva también irán.

IFM ya tiene una batalla ganada. Ha logrado la aprobación del Gobierno de su oferta, a 22,07 euros por acción, por un total de 4.860 millones. Pero le queda por librar el combate decisivo antes de que pueda cantar victoria. Necesita que dueños de al menos el 17% del capital de Naturgy acepten su opa. Atraer el 7,6% en manos de los minoritarios será la misión más complicada.

La buena noticia es que esos pequeños inversores no son tan pequeños, según las fuentes consultadas. Alrededor de 3.000 accionistas controlan cerca del 4% del capital. Son grandes patrimonios que suelen contar con asesores. Y, pese a lo complejo de la situación, los expertos consideran que el escenario más probable es que vendan en la opa, ante el riesgo de que se produzca un hundimiento del precio de Naturgy una vez concluya la oferta, como ocurrió con Endesa en 2007 tras finalizar la oferta de Enel y Acciona.

El precio que ofrece IFM, todavía implica una prima del 1,3% frente al cierre de Naturgy del viernes. Y deshacerse de paquetes elevados sin dañar la acción es casi una misión imposible. En la última semana se han movido de media 600.000 acciones por sesión. El importe negociado cada día se ha situado en unos 13 millones de euros.

La estrechez del valor es tal que las compras de Criteria, que desde el 18 de mayo ha adquirido unos 12 millones de títulos, ha provocado que entre el 22 y el 27 de julio la cotización superara el precio de la opa. Lo mismo sucede a la inversa. La presión vendedora, como la que se produjo el pasado viernes –Naturgy cayó un 0,77%, hasta 21,78 euros por acción–, es poderosa debido al disminuido volumen.

Los inversores institucionales acaparan el 21% del capital de Naturgy. Una mayoría optará por acudir a la oferta, según las fuentes consultadas, por la razón mencionada. En la práctica, no pueden desprenderse de los títulos al precio de Bolsa.

Fuentes conocedoras de la situación explican que una parte de las más de 200 gestoras que están en el capital se ha puesto en contacto con IFM para interesarse por la oferta. Y le han anticipado al potencial nuevo accionista de referencia de Naturgy que, salvo acontecimientos inesperados de última hora, acudirán a su opa.

Entre los institucionales, unas 120 gestoras controlan cerca del 11% del capital, según los datos recopilados por Bloomberg. Y solo las cinco primeras tienen en sus carteras el 6,9%. Son Capital Group (3,06%), BlackRock (1,39%), el fondo soberano de Noruega (1,14%), Vanguard (1,01%) y el fondo estatal de Japón (0,32%). Los analistas confían en que estos grandes inversores acudan en masa. Incluso aunque sean fondos de gestión pasiva.

Es cierto que las carteras que siguen un índice –y Naturgy está en varios, además de en el Ibex y en el Euro Stoxx Utilities– suelen esperar a que se liquiden las opas por todo el capital y vender después si finalmente la empresa abandona el mercado. Pero su modus operandi es diferente en una opa parcial: venden de forma proporcional al peso que previsiblemente tendrá la firma en los selectivos de los que forma parte. Y el de Naturgy se desplomará.

El factor catalán

El problema para IFM está en los otros 70.000 minoristas con posiciones reducidas en el capital. En su mayoría, son accionistas de Naturgy desde tiempos inmemoriales y una gran parte de ellos se concentra en Cataluña, donde la utility es casi un tótem.

Se suma también que CaixaBank, el banco con más presencia es España, es el principal depositario de los títulos de Naturgy. Su posición será clave a la hora de aconsejar a estos inversores sobre si deben acudir o no a la opa.

El folleto de la opa incluirá la visión del nuevo plan estratégico

La hoja de ruta de Reynés. Entre la documentación que la CNMV ha solicitado a IFM para completar su folleto –un trámite que llevará la luz verde del supervisor a finales de agosto o inicios de septiembre– está la valoración de la gestora australiana del plan estratégico hasta 2025 que Francisco Reynés, presidente de Naturgy, presentó el pasado 28 de julio. En él se contemplan como puntos destacados inversiones por 14.000 millones y un recorte del porcentaje del beneficio destinado al dividendo (pay out) hasta el 85% desde el actual 100%.