Santander olvida las pérdidas al ganar 3.675 millones y reserva hasta el 50% del beneficio como dividendo

El banco anuncia que está en camino para superar el objetivo de rentabilidad del ejercicio

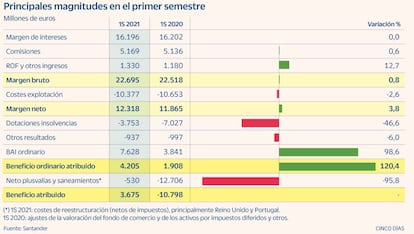

Santander deja atrás los números rojos del primer semestre de 2020 y ya apunta a pagos de hasta la mitad del beneficio como remuneración al accionista vía dividendos una vez el Banco Central Europeo ha levantado la prohibición de reparto. La entidad que preside Ana Botín registró un beneficio neto de 3.675 millones de enero a junio de 2021, frente a las pérdidas de 10.798 millones de igual periodo del año pasado, cuando se anotó cargos extraordinarios para hacer frente a la pandemia de 12.706 millones.

Solo en el segundo trimestre, Santander logró un beneficio de 2.067 millones de euros, por encima de los 1.710 millones estimados por los analistas de Bloomberg. La acción cae cerca del 2%.

Ana Botín, presidenta de la entidad, ha señalado que el grupo se encuentra "en línea" para superar el objetivo de rentabilidad para el año y mantiene la intención de "retomar una remuneración a los accionistas del 40%-50% del beneficio ordinario".

Los ratios de solvencia ya reflejan también este posible pago de dividendos, sujeto a las decisiones que tome el consejo y la junta. Según indica Santander, para el cálculo de los ratios de capital se ha aplicado un pay-out del 50% del beneficio ordinario (el máximo dentro del rango objetivo del 40%-50%). Anteriormente, se consideraba un pay-out en efectivo del 40%.

De esta forma, al cierre del trimestre la ratio CET1 (phased-in) se situaba en el 12,11%, tras generar en el trimestre capital de manera orgánica de 7 pb, por el beneficio obtenido. Esta cifra incorpora -18 pb para "una posible remuneración al accionista, equivalente a un 50% del beneficio ordinario del trimestre", según recogen sus cuentas. También refleja un impacto de -5 puntos básicos por el incremento de activos en riesgo debido al crecimiento de volúmenes en el trimestre.

En el segundo trimestre, el grupo obtuvo "buenos resultados una vez más, con un crecimiento del margen neto del 13% gracias a una evolución muy positiva en todas las geografías, sobre todo Estados Unidos y Reino Unido, y en todos los negocios", señaló Botín en una nota.

Excluido el cargo neto por valor de 530 millones de euros por costes de reestructuración anunciado en el primer trimestre de 2021, el beneficio ordinario del primer semestre fue de 4.205 millones de euros, un 153% más que en el mismo periodo del año anterior. De esos 530 millones, 293 corresponden a Reino Unido y 165 millones a Portugal. Este es el mayor beneficio ordinario de Santander en un primer semestre desde 2010, según ha anunciado la entidad.

La rentabilidad sobre recursos propios (ROE) se situó en el 9,93%, y ya cubre el coste de capital, y el ratio de eficiencia, que mide lo que gasta la entidad por cada 100 euros que ingresa, mejoró hasta el 45,7%, aunque en España y Reino Unido la eficiencia es del 49,4% y del 56%, respectivamente, pese a los ajustes llevados a cabo. En este sentido, el consejero delegado, José Antonio Álvarez, no ha respondido a la posibilidad de llevar a cabo nuevos ERE en ambos países como ya aprobó el pasado año, aunque concluyeron en el primer trimestre.

Los ingresos hasta junio ascendieron a 22.695 millones de euros, un 8% más. El margen de intereses es de 16.196 millones, se mantiene estable frente a los 16.202 millones del año pasado. El margen bruto, de 22.268 millones, aumenta un 1,9%.

Las comisiones netas son de 5.169 millones de euros y aumentan un 1% sobre las del mismo periodo de 2020. Sin el impacto de los tipos de cambio, aumentan el 8%, y alcanzan los niveles pre-crisis en el último trimestre, con crecimientos en productos y servicios de mayor valor añadido, sobre todo en Santander CIB y Wealth Management & Insurance.

Las tres regiones donde está presente el grupo (Europa, Norteamérica y Sudamérica) contribuyeron de forma similar al beneficio. El beneficio ordinario del primer semestre estuvo cerca de triplicarse en Europa, hasta 1.426 millones de euros (+172%). España obtuvo 390 millones de beneficio ordinario, un 55% más que los 251 de un año antes. Reino Unido, por su parte, ganó 693 millones, casi nueve veces mayor que el del primer semestre del año pasado (71 millones en 2020).

En Norteamérica, también casi se triplica el resultado, hasta 1.628 millones de euros (+178%). En Sudamérica creció un 41%, hasta 1.645 millones de euros. Brasil obtuvo 1.180 millones de beneficio ordinario, un 18,6% más.

En concreto, en Reino Unido ganó 571 millones de libras (670 millones de euros), un 410% más que en el mismo periodo de 2020. Mientras que en Brasil, su principal mercado, el beneficio ordinario fue de 1.180 millones de euros entre enero y junio, un 19% más que un año antes, por las menores dotaciones y la buena evolución del margen de intereses y de las comisiones.

En España, vuelve a subir sus ganancias tras ejercicios negativos, Santander aumenta el beneficio ordinario atribuido un 56%, gracias a la fuerte reducción de costes. El banco acometió un ERE en España que ha provocado la salida de 3.572 empleados.

En Estados Unidos alcanzó un beneficio récord de 1.291 millones de euros. El banco, a diferencia de BBVA, está apostando fuerte por este mercado, incluso con compras.

Álvarez ha explicado que el grupo no ha realizado nuevas provisiones extraordinarias por la pandemia debido a la mejora de los escenarios macroeconómicos sobre los que hizo sus estimaciones el pasado año. Hasta junio, el banco llevó a cabo unas dotaciones contra las cuentas de 3.753 millones, con un descenso del 46,6%. En 2020 la entidad realizó un esfuerzo de provisiones anticipadas para afrontar la pandemia.

En geografías como Reino Unido y Estados Unidos el grupo, de hecho, ha liberado provisiones. En el caso de Reino Unido, la dotación se llevó a cabo en un escenario en el que el precio de la vivienda caía significativamente, cuando lo que se ha observado es una subida. En Estado Unidos los factores que ha provocado la decisión de Santander de liberar provisiones determinantes han sido que el precio de los coches de segunda mano ha subido un 25%, lo que ha supuesto un aumento del beneficio para su negocio de leasing, y el estímulo fiscal americano, que "ha sido tan intenso que la calidad crediticia ha sido mucho mejor de lo esperado".

En cuanto a las franquicias de España y el resto de Europa, Álvarez ha indicado que en función de la evolución económica, podría verse un movimiento similar en los próximos tres o cuatro trimestre. "No se descarta", ha indicado el directivo, quien ha añadido que la situación es mucho más favorable de lo inicialmente estimado.

En el crédito a particulares, aunque con diferencias entre mercados, de forma general los niveles de desempleo y de precios de la vivienda se han comportado mejor de lo estimado, una circunstancia que, de seguir así, permitirá a la entidad liberar una parte de las provisiones. "Pero

vamos a esperar a que esto se confirme", ha apuntado.

En empresas, sin embargo, en el caso de España los sectores no están tan abiertos por su especialización en el turismo, por lo que el banco mantiene "una actitud conservadora, con niveles de provisiones relativamente altos", hasta que haya más visibilidad.

"La especialización relativa en esta crisis cuenta mucho, la de España es un sector servicios muy relacionado con los viajes, el elemento probablemente más castigado en esta crisis. Los países que dependen menos del turismo y más de las manufacturas tendrán un impacto menor, aunque también será menor su recuperación que la que esperamos en España y en Portugal", ha señalado Álvarez.

Cambios en la cúpula de Brasil y Sudamérica

Santander también ha anunciado hoy cambios en Brasil. El consejero delegado de este país y responsable regional de Sudamérica del grupo, Sérgio Rial, será el nuevo presidente del consejo de administración a partir del 1 de enero de 2022. Tras más de seis años en este puesto de la filial brasileña, Rial dejará sus funciones ejecutivas y le reemplazará el brasileño Mario Roberto Opice Leão, que dirige el área de Banca de Empresas de Santander Brasil desde 2015.

También, Carlos Rey de Vicente será el nuevo responsable regional de Sudamérica del grupo a partir del 1 de enero de 2022, en sustitución de Sérgio Rial. Rey, que actualmente es responsable de Finanzas de Santander Brasil y miembro de su comité de dirección, ha colaborado estrechamente con Sérgio Rial en los últimos años en el desarrollo y ejecución de los planes de crecimiento para la región de Sudamérica.