EBN Banco, beneficios récord y morosidad muy por debajo la media

La entidad consolida su posición como un banco nicho con un abanico de productos

A lo largo de sus más de veinte años de trayectoria EBN Banco de Negocios, matriz de un importante grupo bancario de capital español, ha perfeccionado un modelo de negocio en el que la progresiva diversificación de productos le ha permitido fortalecer su presencia dentro del segmento de banca de empresas.

En este sentido, la entidad, que experimentó un cambio accionarial tras la salida de las cajas de ahorro en 2015, consolida su posición como un banco nicho con un abanico de productos que abarca desde los préstamos directos, hasta el factoring, banca de inversión, mercado de capitales o la gestión de fondos de titulización e inversión, entre otros.

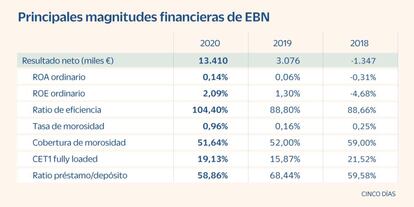

A pesar del complejo contexto macroeconómico actual, EBN cerró 2020 con un beneficio récord de 13,4 millones de euros (3,1 millones en 2019), punto de inflexión con el que deja atrás años de resultados negativos. Eliminando elementos extraordinarios, los beneficios recurrentes alcanzaron los 1,6 millones de euros (0,8 millones el año anterior) con una tendencia muy positiva en todas las líneas de negocio.

Además de ello, cabe destacar la positiva evolución del negocio de financiación especializada a través de la compra de derechos de crédito, segmento en el que a día de hoy el 70% del volumen de facturas se realiza con el sector público y donde, recientemente, el grupo ha creado una joint venture con el banco italiano Banca Sistemas S.p.A. dando origen a EBNSISTEMA con la que canalizará la compra de facturas principalmente sanitarias del sector público. Asimismo, también se ha beneficiado de la creación de los segmentos de titulización y originación y estructuración.

Aunque el actual entorno económico plantea un importante desafío a la entidad por su exposición al mundo corporativo y las dificultades que algunos sectores productivos están experimentando por las medidas de limitación de actividad, EBN finalizó el último ejercicio con una tasa de morosidad del 0,96% frente al 4,51% presentado por la media sectorial según el Banco de España, lo que le posiciona en un buen punto de partida para hacer frente al aumento de la morosidad que esperamos que se inicie de forma generalizada a partir del segundo semestre de este año una vez comience la progresiva retirada de medidas de apoyo.

Dotaciones

A este respecto, al igual que el resto de la banca, en 2020 el banco realizó unas dotaciones por deterioro de unos 3,2 millones de euros de los cuales dos millones tienen un componente extraordinario por la coyuntura del Covid-19. De acuerdo con nuestros cálculos, el coste del riesgo ese año fue de unos 76bps (26bps en el ejercicio previo) -en línea con el resto del sector bancario español- y la cobertura de la morosidad cerró en un 51,6% (52,0% a finales de 2019).

En cuanto a la posición de capital, los buenos resultados del año 2020 sirvieron para incrementar el ratio CET1 hasta el 19,13% fully loaded y el 20,08% phased-in (15,87% en ambos casos un año antes) hasta prácticamente duplicar el mínimo de capital establecido por el supervisor (10,61%).

Para finalizar subrayamos, aunque en estado incipiente, la progresiva incorporación de principios ESG dentro de la estructura del banco y en alguna de sus operaciones de financiación y titulización con empresas cuya actividad es la producción o comercialización de energías renovables. Un hecho especialmente importante teniendo en cuenta la relevancia que está tomando este aspecto en la banca donde recientemente el BCE ha diseñado el primer test de stress climático al conjunto de la economía. Por todo ello, Axesor Rating otorga un rating de BBB- con perspectiva Estable.