Las necesidades de liquidez afectaban ya al 70% de las empresas en diciembre

La cantidad que se requiere asciende a 225.000 millones de euros Dos de cada diez compañías son vulnerables a la insolvencia

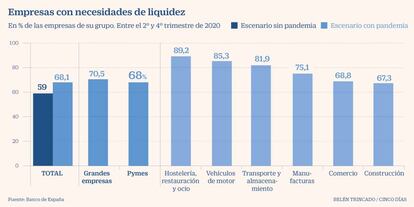

En el cuarto trimestre de 2020, el 70% de las empresas españolas, tanto grandes como pequeñas y medianas, sufría necesidades de liquidez. Este porcentaje es una media, pues en sectores como la hostelería, restauración y ocio se llegó al 90%; en el de vehículos a motor, al 85%; en el de transporte y almacenamiento, al 80%, y en el de manufacturas, al 75%.

El director general de economía del Banco de España, Óscar Arce, que ofreció estos datos durante su intervención de ayer en la jornada Situación financiera de las pymes. Problemas de solvencia, organizada por Cepyme, informó de que las necesidades de liquidez de este porcentaje de empresas ascienden a 225.000 millones de euros.

El impacto de la crisis ha sido especialmente duro en las pequeñas empresas. De acuerdo con una encuesta realizada por el Banco de España a más de 4.000 empresas el pasado noviembre, la liquidez empresarial se ha visto muy dañada debido a la caída de la facturación que, en el caso de las micropymes (de 0 a 9 trabajadores) ha sufrido una caída interanual media 1,3 puntos mayor a la de la media de su sector de actividad, y de 0,7 puntos más en las firmas de 10 a 49 trabajadores. En las compañías mayores, el impacto ha sido inferior a la media.

Ni los colchones de liquidez a los que el esfuerzo de las compañías dio lugar entre los años 2013-2019, con ratios superiores al 10% –y más en el caso de las pymes–, ni las medidas como los créditos ICO, los ERTE, las moratorias de impuestos y cotizaciones sociales, las políticas del Banco Central Europeo o las dirigidas al sistema financiero español para facilitar la concesión de financiación han podido evitar la enorme subida del porcentaje de empresas con problemas, aseguró Arce.

Con respecto a la insolvencia, más del 20% de las empresas, sobre todo pymes, son vulnerables por su endeudamiento cuando antes de la pandemia, el porcentaje no llegaba al 15%, según el Banco de España, que ha dibujado dos escenarios a futuro (2023) sobre insolvencia. En el más benévolo, donde la crisis del Covid no dejaría secuelas permanentes en la economía, el número de empresas insolventes, tanto viables como inviables, crecería cuatro puntos porcentuales. En el escenario adverso, es decir, con efectos permanentes y caídas de facturación superiores al 10%, el aumento de las insolventes sería de más de ocho puntos.

Óscar Arce afirmó que la resolución de esta situación “podría requerir en algunos casos ayudas directas, especialmente para las empresas más pequeñas, recapitalización, reforzamiento de los recursos propios, reestructuración de deuda y la mejora de los procedimientos concursales “que son muy lentos y muy costosos”, según Arce.

Medidas de Cepyme

En la jornada, Gerardo Cuerva, presidente de Cepyme, reclamó de nuevo “medidas de ayuda directa para solventar problemas de solvencia”, si bien insistió en que éstos no se solucionan con una sola medida. Una de ellas podría ser favorecer la entrada de capital en las empresas “por ejemplo con préstamos participativos”. También pidió “ampliar aplazamientos de impuestos, reducir moras o vacaciones fiscales para algunas empresas”. Cuerva dejó claro, no obstante, que la condonación de créditos, como los del ICO, “no es la solución ahora, aunque en una segunda fase sería una medida a tener en cuenta o la de repensar la ampliación de plazos”.

Préstamos participativos

Los préstamos participativos, a medio camino entre la inversión y el crédito convencional y con condiciones mucho más asequibles, son uno de los instrumentos que está utilizando la Generalitat Valenciana para ayudar a su tejido empresarial. Manuel Illueca, director general del Instituto Valenciano de Finanzas (Ivie), explicó que el programa Solventia ayuda con estos préstamos de hasta dos millones de euros y con tramos no reembolsables de hasta un 30% y sirven “para reponer fondos propios en sectores muy afectados por la pandemia”.

Pablo Mañueco, director de corporate finance de Afi, se refirió a los préstamos participativos como un instrumento válido para transformar la deuda no sostenible. Ambos intervinientes destacaron las inversiones público-privadas como otra manera de ayudar a las empresas que necesitan capitalización. Se trata de que operadoras privadas, previamente seleccionadas, gestionen recursos públicos con mandatos de inversiones con capital riesgo, que hasta ahora no se ha interesado en las pymes.

Proveedores e impuestos

Deuda comercial. En el tercer trimestre de 2020, la deuda del conjunto de las Administraciones públicas con el sector privado se situó en el 6,1% del PIB y alcanzó los 69.000 millones de euros. Para Ricardo Martínez Rico, presidente ejecutivo de Equipo Económico, una forma de resolver este problema es que el Estado se financie en los mercados, capte fondos y los traslade a las Administraciones para pagar las facturas, como se hizo con el Plan de Pago a Proveedores de 2012, con el que se consiguió bajar la deuda comercial y los plazos de pago.

Aplazar tributos. Otra manera de ayudar al tejido empresarial, especialmente a las pymes, es el aplazamiento del pago de impuestos. Esta medida se tomó al inicio de la pandemia con algunos tributos y deudas con Hacienda, lo que habría que volver a implantar, según el director del área fiscal de Equipo Económico, Salvador Ruiz-Gallud. No solo eso, sino ampliar la cantidad aplazable de 30.000 euros. Revisar las condiciones del IVA para acreditar morosidad, bajar tipos mientras dura la crisis o mejorar la compensación de bases imponibles en el impuesto sobre sociedades son algunas de las medidas que, en opinión de Ruiz-Gallud, podrían tomarse desde Hacienda para apoyar a pymes y autónomos.

Archivado En

- Banco de España

- Crisis económica coronavirus covid-19

- Pymes

- Deuda corporativa

- Coronavirus Covid-19

- Crisis económica

- Endeudamiento empresarial

- Pandemia

- Coronavirus

- Recesión económica

- Bancos

- Coyuntura económica

- Virología

- Epidemia

- Enfermedades infecciosas

- Mercados financieros

- Microbiología

- Empresas

- Medicina

- Banca

- Economía

- Finanzas

- Biología

- Salud

- Ciencia