El volumen en Bolsa permitirá que Naturgy siga en el Ibex aunque la opa de IFM triunfe

Incluso con un 22,7% menos de ‘free float’ estaría entre los 35 valores más negociados

La fuga de talento en el Ibex por las opas ha sido más que notable en los últimos tres años. Pero el volumen de negociación de Naturgy en Bolsa protege a la empresa gasista de abandonar el índice de referencia del mercado español. Con los datos de los últimos seis meses, aunque la cuantía de lo que mueve descienda un 22,69%, el porcentaje del capital al que se dirige la oferta parcial de IFM, la empresa que preside Francisco Reynés continuaría siendo uno de los 35 valores más negociados.

Queda mucho partido por jugar, pero las intenciones iniciales del fondo de pensiones australiano son que Naturgy siga cotizando aunque su opa triunfe por completo. Al menos de momento, no tiene intención de promover su exclusión de negociación, según informó el martes pasado a la CNMV. Fuentes conocedoras de la operación señalan incluso que el deseo de IFM es que la utility se mantenga en la referencia por excelencia de la Bolsa española.

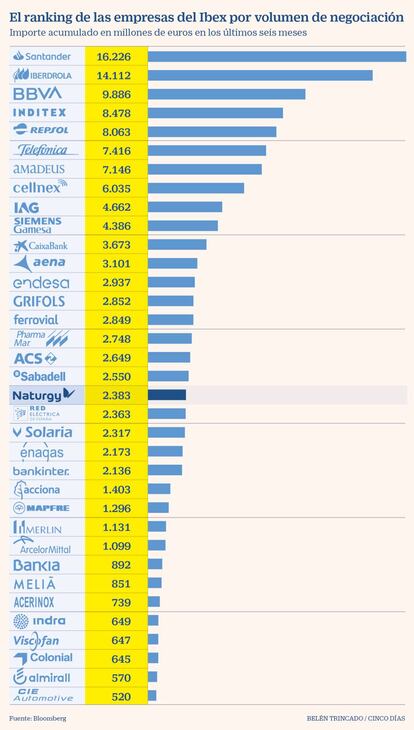

Los datos de negociación desde el cierre de julio avalan esta tesis. Naturgy fue el decimonoveno valor en este ranking, con un acumulado en el periodo de cerca de 2.400 millones de euros, según Bloomberg. Justo por debajo de Sabadell, con algo menos de 2.600 millones, y casi empatado con Red Eléctrica, que superó los 2.300 millones (véase gráfico).

En un cálculo sin tener en cuenta otras eventuales circunstancias y con estas cifras, una reducción del importe movido en Bolsa por la compañía igual al porcentaje que quiere comprar IFM arrojaría más de 1.800 millones de euros de volumen. Pese a todo, claramente por encima de otros 12 valores.

La empresa es ahora el decimonoveno valor más negociado

En el supuesto de que el triunfo de la opa fuera absoluto, el capital que cotizaría libremente (free float) de Naturgy quedaría, en principio, reducido a poco más del 7%. Para que ocurra esto, tendría que darse la circunstancia de que prácticamente todos los 75.000 accionistas minoritarios acudan y también que Criteria decida desprenderse de una parte de su actual paquete, equivalente al 24,8% del capital. Si finalmente hay prorrateo, el holding de participaciones de Fundación La Caixa se quedaría con un porcentaje que oscilaría entre el 17% y el 18%, como publicó CincoDías el pasado viernes. La acción cerró la semana a 21,31 euros, de manera que la prima respecto a los 23 euros que ofrece IFM en su opa roza el 8%. El mercado continúa creyendo en el éxito de la operación –antes de anunciarse, cotizaba en torno a 19 euros–, pero quedan hitos por completar.

La efectividad de la opa está condicionada a que acepten dueños del 17% de los títulos; en este escenario el free float de Naturgy superaría el 12%. Ahora se sitúa en el 29,7%. El 21,7% está en manos de fondos de inversión y de pensiones clásicos, pero también participan hedge funds y otros institucionales. El 8% restante está en manos de pequeños inversores, según la documentación pública de la compañía.

El caso de Endesa

Desde 2018 han salido dos compañías del Ibex, tras ser las dianas de respectivas opas. Abertis dejó de cotizar y la última en abandonar el selectivo, y la Bolsa, fue MásMóvil. Dia salió del selectivo junto antes de la opa de Letterone. Pero hay un caso que sirve de ejemplo de lo que puede pasar en Naturgy: Endesa.

La utility desató una guerra de opas que arrancó en 2005, cuando Gas Natural, la antigua denominación de la actual Naturgy, lanzó una oferta por el 100%. Después entró en juego la alemana Eon, y el proceso se alargó hasta finales de 2007, cuando Enel y Acciona se hicieron con el control. La compañía, pese a que se quedó con un free float inferior al 8%, se mantuvo en el Ibex contra viento y marea. Endesa es uno de los miembros fundadores del selectivo, solo salió de él a finales de 2013 para retornar en tan solo 12 meses.

Todavía quedan meses por delante, unos seis, hasta que se resuelva el caso de Naturgy. IFM tiene, antes de nada, que lograr el visto bueno del Gobierno a su opa, por el blindaje impuesto en marzo del 2020. Después, la CNMV ha de dar la bendición al folleto y ver la aceptación. Hasta hoy, el fondo australiano no ha solicitado al supervisor la admisión a trámite de la oferta. Le quedan unas tres semanas.

Si la operación llega a buen puerto, el procedimiento habitual es que el comité de sabios que decide la composición del Ibex anuncie que Naturgy lo abandonará una vez concluido el periodo de aceptación. Cuando se conozcan los resultados oficiales de adhesiones, el sanedrín se reunirá de forma extraordinaria para decidir si la firma continúa o si se da entrada a otra compañía en el Ibex.

El peso en el índice bajará

Ajuste obligado. Naturgy cerró el viernes con una ponderación del 2% en el Ibex 35, según Bloomberg. El peso se calcula en función de la capitalización y también del ajuste en función del free float. Ahora, Naturgy computa por el 40% de sus cerca de 984 millones de acciones. Pero las normas para el cálculo del Ibex son taxativas. Si su free float cae por debajo del 10%, una opción posible, solo computarían 9,84 millones de acciones. Si se quedara con un capital flotante situado entre el 10% y el 20%, se tendrían en cuenta el doble de títulos: cerca de 20 millones. Ahora la empresa con más peso en el selectivo es Iberdrola. Pese a que vale unos 72.100 millones de euros, por debajo de los 76.300 millones de Inditex, la empresa que preside Ignacio Galán pondera por todas sus acciones. En cambio, Amancio Ortega es el mayor accionista del grupo textil con más del 50%, de manera que se tiene en cuenta solo el 60% del capital.