Allfunds prepara su OPV para 2021 con una valoración de 5.000 millones

BNP Paribas y Credit Suisse, en el capital, diseñarán la operación; la compañía ha triplicado su patrimonio bajo gestión en tres años

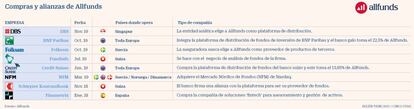

Allfunds encara su salida a Bolsa el próximo año, con una valoración preliminar entre los 4.000 y los 5.000 millones de euros. La plataforma de venta de fondos ya era grande hace tres años, con unos 350.000 millones de euros de activos bajo gestión. Pero ahora supera el billón de euros, con unos beneficios operativos de 83,4 millones en 2019. BNP Paribas, que vendió su propia herramienta de venta de carteras a Allfunds a cambio de un 22,5% del capital del grupo, y Credit Suisse, que hizo lo mismo y se quedó con un 13,95%, serán los bancos clave en la futura OPV, según fuentes financieras.

La plataforma de distribución de fondos de inversión es la líder mundial. Su crecimiento ha sido en vertical desde que en 2017 Santander AM, con un 25%, Intesa San Paolo (50%) y las gestoras de capital riesgo Warburg Pincus y General Atlantic, con el 25%, restante se deshiceran de él por unos 1.800 millones de euros. Tomaron el relevo el private equity estadounidense Hellman & Friedman (H&F), aliado con GIC, el fondo soberano de Singapur, que han conseguido elevar el número de carteras que ofrecen por encima de los 100.000.

Los bancos que emplean su infraestructura son más de 2.300 en 55 países, a los que distribuye productos de más de 2.000 gestoras de todo el planeta, con activos listados en Allfund por más de un billón de euros. Su beneficio operativo neto el año pasado cayó un 33,6%, hasta los 83,4 milones, aunque este descenso se debió a costes de 35 millones ligados precisamente a las combinaciones de los negocios de Credit Suisse, operación cerrada en septiembre de 2019, y de los de BNP Paribas. Estas cuentas, que arrojan un beneficio neto de 64,48 millones de euros, un 21% menos, no computan aún el crecimiento gigante de la empresa con las dos últimas incorporaciones.

Los accionistas se reunirán próximamente con bancos de inversión

La empresa que preside Juan Alcaraz ni siquiera ha tenido que tirar de talonario en estas dos transacciones. Se hicieron a través de ampliaciones de capital, de modo que las participaciones de H&F y GIC han quedado reducidas al 40,672% y al 22,878%, respectivamente. Con todo, las plusvalías serán muy cuantiosas, puesto que el valor del 100% se ha más que duplicado, según las tasaciones preliminares.

Reunión en días

El banco de origen francés y el que tiene su sede en Zurich serán piezas angulares de la futura OPV. Aun así, el tamaño de la operación dejará espacio para la intervención de otras entidades, aunque no sea en los ansiados puestos de coordinadores globales.

Los accionistas de Allfunds han organizado para la próxima semana una reunión con los pesos pesados de los principales bancos de inversión que operan en España. Les platearán la operación y comenzará entonces la selección de los asesores. La tarta es amplia, con una tasación preliminar que llega a los 5.000 millones. Si los accionistas optan por debutar en la Bolsa española, esa cantidad la colocaría en valoraciones similares a las de Mapfre (4.992 millones) y Enagás (5.360 millones), ambas en el Ibex.

La operación será una venta de acciones, protagonizada por los fondos

La operación se plantearía como una venta de acciones. Los principales vendedores serán los fondos de capital riesgo que entraron hace un par de años y que han hecho un negocio redondo. Esta sería también una oportunidad para que tanto BNP Paribas como Credit Suisse puedan hacer caja con, al menos, una parte de sus acciones.

La compañía cuenta ya con cierta experiencia en los mercados cotizados. En 2017 se Hellman & Friedman y el fondo soberano de Singapur emitieron 575 millones en bonos para financiar la compra de Allfunds. Estos títulos, que pagan un interés del 4,12%, cotizaban ayer al 102% del nominal.