La volatilidad seguirá por encima de su media histórica hasta final de año

Los comicios en EE UU y los rebrotes pone en alerta a los inversores

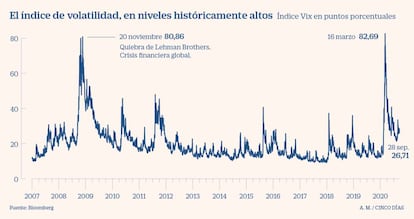

La volatilidad ha vuelto para quedarse. La debacle que sufrió el mercado en marzo con el estallido de la crisis sanitaria llevó al Vix –el índice que mide la volatilidad esperada en los índices de EE UU– a niveles que no se veían desde la crisis financiera que provocó la caída de Lehman Brothers en septiembre de 2008, cuando este indicador tocó los 80,86 puntos.

En marzo pasado, el Vix se disparó más de un 200% en apenas dos semanas, hasta un máximo de 82,69, y hoy sigue por encima de los niveles pre-Covid frente a los 12 puntos que marcaba en enero.

“El Vix está a niveles históricamente altos y no ha dejado de estarlo desde el inicio de la crisis sanitaria. Su media a largo plazo ronda los 20 puntos. Aun así, ello no ha impedido que las Bolsas recuperen una parte de lo cedido en marzo”, explica Juan José Fernández-Figares, director de análisis de Link Securities.

En las últimas semanas, los analistas han observado un patrón muy inusual entre el S&P 500 y el Vix. Normalmente, estos índices presentan una correlación negativa: cuando la volatilidad aumenta, las acciones caen, y viceversa. Pero, sorprendentemente, llevan moviéndose a la par desde finales de agosto.

Los expertos prevén que el Vix siga en niveles históricamente altos. Según Ismael de la Cruz, analista de Investing.com, el “cortafuegos de los estímulos de la Fed ha impedido hasta ahora que veamos fuertes subidas como las que vimos en marzo, pero hay otros factores que lo mantienen alcista como las noticias sobre el virus y posibles nuevos confinamientos”.

Las previsiones del mercado para lo que queda de año es que se mantenga en cotas más altas que la media histórica. Simon Aninat, gestor de carteras de Seeyond (Natixis IM), cree que el rango en el que se moverá será de entre 20 y 40 puntos, lo que supondría una horquilla “más alta y más amplia que el pre-Covid” al reflejar, según señala, “las fuerzas opuestas de la catastrófica situación económica por un lado y los programas masivos de recuperación por el otro”.

El experto avisa de que “es un equilibrio muy inestable que puede romperse en cualquier momento”. Añade que en el segundo semestre del año “habrá picos de volatilidad frecuentes”, aunque señala que la volatilidad será “estructuralmente menor de lo que debería ser teniendo en cuenta el panorama”.

Las elecciones presidenciales de Estados Unidos que se celebrarán el 3 de noviembre son un elemento más de incertidumbre que puede reflejarse también en el indicador del miedo, según los expertos.

Por lo pronto, las encuestas sobre quién ganará los comicios a la Casa Blanca no dan resultados esclarecedores y la incertidumbre todavía es elevada. “Además, los posibles litigios en torno a los resultados –Trump no se ha comprometido a un traspaso pacífico del poder, aunque los republicanos de la Cámara han disentido– y el incremento del voto por correo como consecuencia de la pandemia hacen prever también que la incertidumbre electoral podría prolongarse más allá del 3 de noviembre”, tal y como explica Patricia García, de MacroYield.

Momentos críticos para el índice del miedo

La actual crisis sanitaria y la crisis financiera que se generó a raíz de la caída del banco estadounidense Lehman Brothers en septiembre de 2008 han sido los dos momentos en los que el Vix ha alcanzado sus cotas más elevadas desde su creación en 1993 a raíz de una investigación llevada a cabo por la Chicago Board of Options Exchange. Sin embargo, entre ambas fechas históricas, ha habido algún otro momento de tensión para el indicador del miedo. El Vix tocó los 50 puntos en la crisis de deuda soberana en los países periféricos de Europa a finales de 2011. En cuanto a los niveles más bajos, los años 2017 y 2018 han visto al Vix por debajo de los ocho puntos debido a la bonanza económica en EE UU que llevó a las Bolsas a marcar máximos y a la volatilidad a reducirse a mínimos.