La banca de inversión prevé una ola de refinanciaciones después de septiembre

El final de los préstamos ICO provocará una avalancha de negociaciones

Una vez periclitadas las ayudas del ICO, las moratorias hipotecarias y de alquileres y otras ayudas del Gobierno, en septiembre las empresas chocarán con la más cruda realidad. El país seguirá tras el verano con el miedo en el cuerpo a un segundo rebrote. Y las empresas deberán entonces sentarse con sus bancos de cabecera para refinanciar su deuda y establecer una nueva estructura de capital adecuada a la era del Covid.

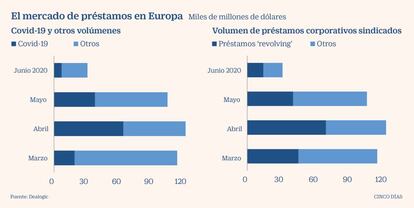

Los principales bancos de inversión que operan en España ya alertan de la llegada de una oleada de reestructuraciones de deuda una vez concluya el verano. El cierre casi total de la economía para contener la expansión del virus ha puesto en cuarentena las cuentas de las empresas, que han podido paliar la tormenta gracias a las ayudas del Gobierno.

La economía ha abierto, pero la actividad aún está muy lejos de la anterior a la pandemia. Y las empresas tratan de adaptarse a la nueva realidad. El objetivo, evitar el concurso de acreedores.

La clave está en los covenants. Son compromisos financieros que las empresas han adquirido con los bancos para poder endeudarse. Unos compromisos que en una situación tan excepcional como la actual han saltado por los aires. Es absolutamente necesaria su renegociación para que los bancos no acudan al juzgado a solicitar la devolución de la deuda. En el caso de firmas con bonos cotizados, la dirección debe negociar con los bonistas soluciones para endeudarse más de lo permitido o incluso ofrecer conversiones en otros bonos o incluso en acciones.

“Las compañías hasta ahora han tratado de capear la situación, con créditos del ICO, renegociación de alquileres, ERTE, gestión de proveedores... Pero no ven claro el momento en que volverá la normalidad. En la actualidad y en sus proyecciones, ya saltan las alarmas y los covenants, por lo que comienzan a llamar a la banca y a otros financiadores para renegociar sus deudas”, explica Julio Manero, managing director de Álvarez & Marsal.

Ejemplos

Por el momento, el Gobierno ya ha decidido tratar de prolongar estos anticuerpos financieros. El Consejo de Ministros dio luz verde el pasado viernes a una nueva línea de avales del ICO por 40.000 millones, orientados a pymes y autónomos y precisamente a empresas en riesgo de viabilidad. Además, capacita al ICO para que entre en empresas estratégicas. Para ello, ha habilitado un fondo de 10.000 millones de euros. Por el momento, ya se han acogido a la anterior tanda de avales, por un máximo de 100.000 millones, muchas empresas pequeñas, además de grandes corporaciones españolas como El Corte Inglés, Iberia, Tendam (matriz de Cortefiel) o Telepizza.

“Los préstamos con aval del ICO son un placebo. Actualmente, las compañías tienen más o menos resueltas sus necesidades de financiación, pero si la actividad no se recupera en los próximos meses esos préstamos van a ser utilizados únicamente para cubrir la ausencia de generación de caja. Las empresas se verán abocadas a reestructuraciones a partir de septiembre”, sentencia Carlos Asensio, socio de Financial Advisory, Debt Advisory & Restructuring en Grant Thornton.

Algunas, las más penalizadas, ya han empezado. La propia Telepizza negocia con sus bonistas y busca hasta 115 millones para resolver sus necesidades de financiación. Parques Reunidos, Pronovias y Hotelbeds han alcanzado sendos acuerdos, al menos provisionales, con los bancos, a cambio de aportaciones o compromisos de sus accionistas. Cirsa, respaldada por Blackstone, ha recabado dinero de los bancos y de hedge funds, toda vez que su competidor Codere tratar de negociar un préstamo con fondos de deuda. OHL, Naviera Armas o Dia también han arrancado sus negociaciones. En general, se trata de empresas que arrastraban problemas financieros o participadas por el capital riesgo.

“Cuando se acaben las líneas ICO veremos muchas refinanciaciones y necesidades de liquidez adicional y sufrimiento en general. Los sectores más afectados serán el retail y todos los relacionados con el turismo y el consumo pues su negocio deriva del contacto con el público. En el inmobiliario y la construcción puede estar en cuestión, además del retail, todo lo relacionado con los nuevos proyectos residenciales por el aumento del paro o la caída en la confianza de los compradores”, indica Jaime Cano, managing director en Alantra Asset Management.