Los ‘hedge funds’ bajistas atacan a Ence, Sabadell y ACS en su regreso a España

Las posiciones cortas de más del 0,5% suman más de 600 millones; la papelera, Cellnex e Indra son las empresas del Ibex más agredidas

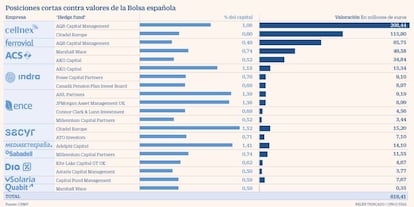

La Bolsa española ha vuelto a la normalidad. Al menos en cuento a su funcionamiento, con apuestas bajistas incluidas. Y los hedge funds no han perdido el tiempo. En la última semana, después de haber estado prohibidas desde el 17 de marzo, hay tres víctimas. ACS, en la que AKO Capital apuesta a la baja por el 0,52% del capital, Ence, en la que Millennium Capital ha declarado el mismo porcentaje, y Sabadell, donde también Millennium apuesta a caídas por el 0,74%. En total, 11 empresas españolas tienen posiciones cortas en las que al menos un inversor revela una apuesta superior al 0,5% del capital. Las inferiores a ese umbral no son públicas.

El supervisor que preside Sebastián Albella decidió que el veto ya había cumplido su misión. La prohibición de las posiciones cortas no puede ser una medida ad infinitum. Y el organismo había constatado que se estaban produciendo efectos colaterales negativos en el mercado.

“Las restricciones a la operativa en corto (...) afectan a la eficiencia de los mercados, al reducir la velocidad a la que se ajustan los precios a la información disponible y deteriorar algunas medidas de liquidez o el propio volumen de negociación”, señala la CNMV en un documento. Los datos revelan que las condiciones de liquidez en el Ibex 35 se vieron dañadas con la medida. Así, el diferencial entre los precios de compra y los de venta llegó a alcanzar el 0,4%, lo que supone más que cuadriplicar la media histórica del 0,091% de este indicador. “[Esto] podría estar parcialmente relacionado con la prohibición sobre las posiciones cortas”, reconoce el supervisor.

Las empresas con más presencia bajista son Ence, Indra, Sacyr, Cellnex, Mediaset y Dia, con apuestas del 1,12% al 3,96% del capital. Por debajo del umbral del 1% aparecen Sabadell, Ferrovial, Quabit, Solaria y ACS. En dinero contante y sonante, estas posiciones, las públicas, suman más de 600 millones.

Pero en realidad el importe es muy superior. Las apuestas superiores al 0,1% del capital deben ser comunicadas –antes de que estallara la crisis era el 0,2%–, pero no se dan a conocer a los inversores. Hasta finales de 2018, la CNMV sí publicaba las posiciones agregadas por cada valor, pero dejó de hacerlo al ser una excepción en Europa.

El día que regresaron los cortos a la Bolsa española, el pasado 19 de mayo, el Ibex cayó un 2,51%. Fue el peor índice con diferencia de los principales del Viejo Continente. Ni siquiera Italia, donde también se revocó la prohibición, bajó tanto el Mib, que se dejó un 2,11%. En cualquier caso, estas caídas contrastan con la subida del 0,15% del Dax en la misma jornada. En Alemania nunca estuvieron proscritas las posiciones cortas, y la caída de su índice en el año es muy inferior a la del Ibex: un -14% frente a un -28%. La medida se eliminó, además de en España e Italia, de los mercados francés, griego, belga y austriaco.

Las cuatro grandes gestoras en los cortos españoles

AKO. Con sede en Londres, tiene unos activos por unos 18.000 millones de dólares y fue fundado por Nicolai Tangen, nombrado el pasado marzo como CEO del fondo soberano de Noruega. Tiene posiciones cortas por el 0,52% en ACS, declaradas la semana pasada, y en Indra, por el 1,18%.

Citadel. Fundado por el inversor estadounidense Kenneth C. Griffin, su patrimonio supera los 32.000 millones de dólares. Es una de las gestoras más activas en España en cuanto a posiciones cortas. Revela más del 0,5% en Cellnex (0,6%) y en Sacyr (1,52%).

AQR Capital. Creado por exejecutivos de Goldman Sachs, cuenta con un patrimonio de más de 140.000 millones de dólares. Apuesta a la baja por el 1,08% de Cellnex y por el 0,59% de Ferrovial.

Marshall Wace. Otro de los clásicos en el mercado español, fue fundado por Paul Marshall e Ian Wace, que siguen pilotando sus alrededor de 40.000 millones de dólares. Ahora tiene el 0,59% de Quabit.