La banca relaja su pulso por captar hipotecas

El descenso de precios parece tocar fondo y el sector ha comenzado a elevar los préstamos a tipo fijo ante el reciente optimismo del BCE

Los tipos cero han marcado a fuego la estrategia de la banca en 2019. Más allá del endurecimiento de las condiciones para tener una cuenta nómina gratuita de cara al nuevo año, desde principios de 2019 el foco ha estado en las hipotecas. En busca de un cliente más vinculado y, por tanto, más rentable que ayude a proteger los márgenes, la banca ha mantenido una dura competencia en las hipotecas, aunque condicionada por los cambios normativos.

La entrada en vigor en junio de la nueva ley hipotecaria que, además de impulsar la transparencia, obliga al banco a abonar el impuesto de actos jurídicos documentados (AJD) así como los gastos de notaría, gestoría y registro, y prohíbe obligar al cliente a contratar otros productos para obtener un precio mejor, puso en alerta al sector y a los consumidores. Aunque se preveía que estos cambios iban a provocar un alza de los tipos de interés, lo cierto es que la TAE (tasa anual equivalente) de las hipotecas de nueva concesión ha descendido en el año un 9,8% hasta octubre (de acuerdo a los últimos datos proporcionados por el Banco de España). Sin embargo, aunque la banca ha centrado su oferta en los préstamos a tipo fijo y algunas entidades han llegado a recortar los intereses por debajo del 2%, el tipo medio de estos productos ha subido un 3,4% en los nueve primeros meses del año, según el Instituto Nacional de Estadística (INE). El tipo variable, sin embargo, ha caído un 7%.

Las entidades han hecho un esfuerzo por recortar los precios de las hipotecas a tipo fijo para atraer a un cliente que les asegure unos ingresos en un entorno en el que el euríbor está en mínimos y el BCE no va a subir los tipos de interés en el corto plazo. De hecho, tras el verano, los precios de estos préstamos empezaron a igualarse a los ofrecidos por los variables.

En las hipotecas a tipo variable, prácticamente todas las entidades subieron los precios nada más aprobarse la ley hipotecaria y ha habido también incrementos posteriores de los intereses de estos productos en algunos bancos. Es el caso de los préstamos de Coinc, Santander y Pichincha. Una excepción ha sido Abanca que, pese al alza inicial del pasado mes de junio, a finales del verano redujo el diferencial en 10 puntos básicos.

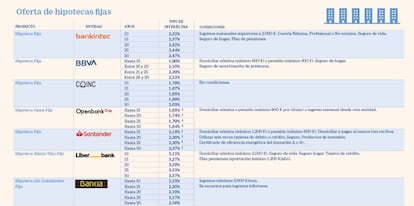

Sin embargo, la recta final de año ha puesto de manifiesto que la banca no tiene más margen para seguir bajando los precios de los préstamos a tipo fijo – que ya comenzaban a estar al borde del 2% TAE frente al 4% que casi tocaban hace un año– sin que ello resulte en un impacto negativo en sus beneficios. De hecho, firmas como Abanca, Santander, BBVA, Bankinter o Sabadell ya han realizado las primeras subidas en estas hipotecas, aunque los precios siguen lejos de los niveles previos a 2019.

Pese a todo, hay entidades que todavía mantienen el pulso. Bankia ha revisado a la baja el interés TAE de sus préstamos a tipo fijo en los últimos meses y se encuentra ya en el entorno del 2,2%; Kutxabank ha pasado de ofrecer un interés del 3,08% a finales de 2018 a un 1,93% en la actualidad, y Coinc ha recortado los precios por debajo del 2%.

En cualquier caso, la apuesta más fuerte sigue siendo la de la banca digital, con MyInvestor y Evo Banco a la cabeza. La primera ofrece una TAE de entre el 1,487% y el 1,881%, según el plazo de amortización, mientras que Evo sitúa la TAE de su hipoteca fija a 30 años en el 1,91%.

Tras este vuelta de tuerca en la estrategia del sector también está la evolución de la demanda de nuevas hipotecas. Si bien esta se frenó antes de la aprobación de la nueva normativa y luego registró un impulso, la debilidad económica apunta a una ralentización en la solicitud de estos préstamos que llevaría a los bancos a ser más precavidos con las bajadas de precios, explica Nuria Álvarez, analista de Renta 4.

Asimismo, las subidas de los intereses también han coincidido con el mensaje de Christine Lagarde en la última reunión del BCE. Frente al pesimismo del mes de septiembre que hizo que el organismo, aún dirigido por Mario Draghi, pusiera en marcha nuevos estímulos, Lagarde señaló que, a pesar de la debilidad del crecimiento económico de la zona euro, se ha producido una "cierta estabilización" y los riesgos "son menos pronunciados". Una primera señal positiva que los bancos recibieron con alivio.

Para 2020 queda por ver si el descenso en los precios de las hipotecas ha tocado fondo definitivamente, en la expectativa de que una mejora del crecimiento permita avanzar para más adelante el alza de tipos y aunque el euríbor prometa seguir en mínimos por largo tiempo.