La antigua Fortis entra en la pugna por hacerse con el control de Caser

Siete entidades quieren tomar una participación de referencia en la aseguradora de las cajas

La aseguradora Caser tiene más pretendientes que el trono de hierro de la serie Juego de Tronos. Hasta siete entidades aspiran a hacerse con una participación mayoritaria en la antigua aseguradora de las cajas. La última en sumarse a la pugna es Ageas, que era la pata aseguradora de Fortis.

Hasta el momento, la única oferta concreta que hay sobre la mesa de los accionistas es la de la compañía suiza Helvetia, que ha mandado cartas a los principales propietarios ofreciendo un precio indicativo “superior a los 1.000 millones de euros”, de acuerdo con fuentes conocedoras de la operación.

“Estamos en una posición compradora y contamos con el claro apoyo de nuestra matriz”, explicó Iñigo Soto, director general de Helvetia Seguros en España, hace dos semanas en la presentación de resultados. El directivo, en cambio, negó que hubiera abierta ninguna negociación.

Todos los interesados

Cóvea. La mutua francesa es la mejor situada. Tiene un 20% del capital y derecho de compra preferente ante ofertas externas. En pocas semana su dirección decidirá si aspira a aumentar su participación.

Helvetia. Tiene el respaldo de un gran grupo suizo, que quiere crecer en España y Alemania. Tendría muy poco solapamientos, porque ahora concentra su negocio en España en Navarra y Andalucía.

Mapfre. Es la compañía que más sinergias podría aprovechar de la adquisición de Caser. La operación le permitiría recuperar el liderazgo en seguros de no vida en España.

NN y Ageas. Estos dos grupos, de Holanda y Bélgica, respectivamente, quieren aumentar su peso en España

Fondos. Los fondos de capital riesgo Anacap y Cinven podrían tratar de sacar partido despiezando la compañía.

Otra compañía que ha mandado cartas a los accionistas de Caser ha sido Mapfre, la mayor aseguradora española. Pero no han obtenido respuesta y siguen a la espera. Además, también han mostrado su interés por Caser la aseguradora holandesa Nationale-Nederlanden y los fondos de capital riesgo Anacap y Cinven.

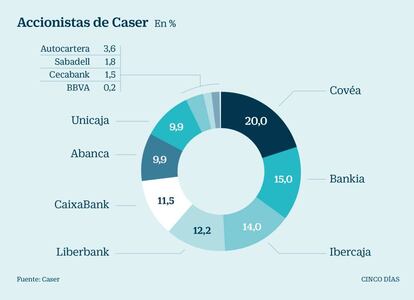

La clave para la compra de Caser está en su disperso accionariado, que en buena medida son propietarios involuntarios (Bankia, Sabadell, CaixaBank, BBVA...).

Quien tiene la llave de la operación es la mutua Covéa (líder en seguros no vida en Francia con su marca MAAF). La entidad controla un 20% del capital de Caser y la dirección está valorando si aumentar esta participación y comprar los títulos de los accionistas que quieren salir. Además, Cóvea tiene un derecho preferente de compra (como el resto de accionistas), en caso de que venga una propuesta de fuera. En las próximas semanas, la mutua tomará una decisión. La firma cuenta con el asesoramiento del banco de inversión Nomura, según adelantó Expansión.

“Creo que será difícil la venta a un tercero y que Cóvea se la quedará”, comenta uno de los directivos implicados en la transacción.

Son muchos los dueños de Caser que quieren vender. La mayoría accedió a esta participación tras adquirir una caja de ahorros (Sabadell con Caja Mediterráneo, BBVA con Unnim) y no tiene para ellos ningún sentido estratégico.

Bankia, Sabadell y CaixaBank están asesorados por Barclays Bank para esta potencial operación. También quiere vender Abanca (con un 9,9% del capital).

Además, tras la fusión de Unicaja con Liberbank pasarían a controlar el 22,1% de Caser. Por cuestiones regulatorias y de consumo de capital no quieren tener más del 10% del capital, por lo que también están en posición vendedora. En total, más del 50% del accionariado quiere vender.

Además de Cóvea, la otra llave de la operación la tiene Ibercaja, con una participación del 14% en Caser y cuyo expresidente, Amado Franco, sigue siendo presidente de Caser. Ibercaja, además tienen un potente acuerdo comercial para vender seguros de Caser y siempre ha estado muy implicada en la compañía.

Además de Ibercaja, tienen acuerdos de bancaseguros con Caser: Unicaja, Liberbank y Abanca. Estas alianzas sus activos más valiosos.

Al mantener estas alianzas, ninguno de estos accionistas quiere que tome el control una firma que pueda poner en riesgo este negocio asegurador. Por eso muchos ven con malos ojos el acercamiento de los fondos de capital riesgo.

La aseguradora registró en 2018 unos ingresos por primas de 1.498 millones de euros y un beneficio de 87 millones de euros (+32%). Caser tiene también un pequeño negocio de residencias (con unos 10 millones de euros), otro de asistencia y otro de hospitales.