Todas las claves para convertir la vivienda en una renta

La hipoteca inversa, la nuda propiedad o la venta con alquiler garantizado son opciones en un mercado aún muy reducido. El atractivo de la venta con estas fórmulas se concentra en los propietarios de más edad y de inmuebles bien situados

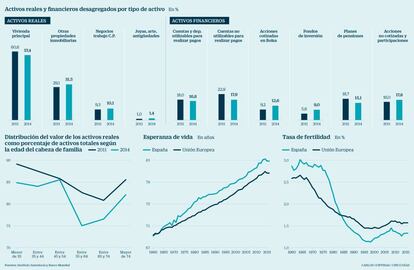

La vivienda es sin duda el gran activo con el que cuenta la inmensa mayoría de las familias españolas. La inversión más clara por la que han apostado durante décadas, centrando el esfuerzo del ahorro inicial en la adquisición de una primera vivienda y luego quizá en la compra de una mejor casa en la que vivir o en una segunda residencia. Y llegado el momento de la jubilación, la vivienda es también el gran recurso financiero con el que se cuenta para intentar obtener un complemento de la pensión pública, aunque las opciones para sacarle partido sean limitadas y supongan en ocasiones la renuncia a la propiedad que tan celosamente se ha logrado tras años de trabajo.

Cuando pasada la cincuentena no se ha ido construyendo ningún ahorro financiero para la jubilación, la casa se convierte en el principal activo. La prolongación de la esperanza de vida, los problemas de dependencia y los desafíos que afronta el actual sistema público de pensiones para su sostenibilidad en el futuro son nuevos factores que apuntan a que la vivienda va a ser tenida en cuenta cada vez más como fuente de ahorro para la jubilación.

“En España tradicionalmente se ha ahorrado en vivienda. El 70% de los activos de las familias en España es inmobiliario, mientras que sólo el 25% del ahorro es financiero”, explica José Antonio Iglesias, subdirector general de negocio de VidaCaixa. Y mientras los bajos tipos han minado el atractivo de los productos de ahorro, la vivienda sí se ha revalorizado tras la crisis. ¿Cómo convertir entonces la casa en un complemento a la pensión?

Las fórmulas aún son incipientes, en un mercado todavía muy reducido. La hipoteca inversa, la venta de la nuda propiedad o la venta con un alquiler garantizado son algunas opciones, aunque todas pasan por la importancia de buscar un buen asesoramiento y de tener en cuenta dos factores clave. El primero de ellos es que las mayores opciones para obtener una buena renta gracias a la casa las tienen los propietarios de inmuebles con un elevado valor de mercado. Quienes viven en una casa antigua o peor conservada y alejada del centro encontrarán muchas más dificultades, no hay chollos.

La edad del propietario es el otro gran factor, ya que a más edad, más capital se podrá obtener y a la inversa. También entra en juego un tercer elemento, no menos importante, y es la difícil renuncia a la arraigada idea de dejar la vivienda a los hijos. Es aconsejable por tanto alcanzar el consenso familiar necesario antes de tomar una decisión.

La hipoteca inversa permite a los mayores de 65 años obtener una renta mensual de la vivienda en propiedad, sin cederla al banco mientras vivan. El banco concede una suerte de crédito inverso al propietario, por el que la entidad pagará una renta mensual equivalente a alrededor del 50% del valor de tasación de su casa. Si el anciano fallece sin haberlo consumido, los herederos tendrán la opción de pagárselo al banco para evitar que la entidad se quede con la casa.

En la venta de la nuda propiedad, el anciano vende su casa y puede seguir viviendo en ella hasta su fallecimiento y en la opción de la venta con alquiler garantizado, también queda asegurado que seguirá residiendo en ella de por vida. La venta de la casa pasa en ambas opciones por hacerlo a un precio sensiblemente inferior al de mercado, ya que el comprador no podrá disponer de ella hasta que el inquilino fallezca.

Como apunta Jorge Martínez, experto independiente en seguros, “se trata de un mercado aún muy pequeño. Con más demanda, los precios serían más competitivos y los descuentos menores”. Pero aunque pequeño, y a la espera de que en el futuro este mercado pueda ser más eficiente y beneficioso para el propietario jubilado, hay distintas opciones entre las que poder comparar y elegir, sin prescindir de asesoramiento.

Hipoteca inversa: Una fórmula que vuelve a cobrar vigencia tras años de olvido

Utilizar la propia vivienda para obtener un préstamo es una de las fórmulas más evidentes con las que obtener ingresos adicionales que completen la pensión de jubilación. Esta alternativa, conocida como hipoteca inversa, cuenta con una legislación propia en España (aprobada en 2007) y es ampliamente utilizada en otros países (en Reino Unido se realizaron en 2017 cerca de 40.000 operaciones de este tipo). Sin embargo, aún se utiliza muy poco: en 2017 se cerraron solo 31 transacciones de este tipo. Ahora, con la recuperación del mercado inmobiliario y la mayor presión sobre las cuentas de la Seguridad Social, vuelve a cobrar relevancia. Varios intermediarios, como Óptima Mayores y Grupo Retiro están tratando de relanzar este producto. Esta fórmula permite seguir viviendo en la propia residencia, hasta el fallecimiento mientras se va disponiendo de fondos. Son los herederos quienes deben decidir sin cancelar la hipoteca con sus propios recursos, vender la casa para devolver el préstamo o constituir una nueva hipoteca. Si el crédito no se devuelve, la entidad que prestó se quedaría con la casa.

La Fundación de Estudios Financieros realizó el año pasado un estudio sobre por qué no había cuajado esta fórmula para convertir una casa en una renta periódica. Se hablaba de la complejidad del producto, del pinchazo de la burbuja inmobiliaria, de los altos costes de los gastos iniciales y de algunos fallos en la comercialización. “Nuestra empresa surigió en 2005 y fuimos pioneros en buscar soluciones de hipoteca inversa para nuestros clientes, pero la crisis nos obligó a replegarnos”, explica Ángel Cominges, consejero delegado de Óptima Mayores. Ahora, tras firmar un acuerdo con el banco digital portugués BNI Europe, la firma ha renovado la oferta de producto. “Tenemos cada mes miles de consultas y el nuevo producto está gustando”, apunta. El sector bancario sigue mostrando en cambio su reticencia a ofrecer el producto. Uno de los problemas de la hipoteca inversa es que la cuantía del crédito se consuma antes del fallecimiento del propietario, lo que hace aconsejable contratar también un seguro adicional. Además, la entidad difícilmente va a prestar más del 50% del valor de tasación del inmueble. En Óptima Mayores, este ratio bruto (al que se deberán añadir gastos de notaría, registro, gestoría y comisión de apertura del 1%) oscila entre el 26% y el 46% en el caso de un solo titular, y entre el 23% y el 43% si son dos.

Una persona de 75 años que disponga de una casa con un valor de 350.000 euros podría recibir un capital de 120.000 gracias a una hipoteca inversa, o una renta mensual de 700 euros. En caso de tener un cónyuge de la misma edad, el banco le prestaría 108.500 euros, o le daría una renta de 455 euros. “Nuestra recomendación es cobrar el importe en forma de renta, porque es para lo que está pensada la hipoteca inversa. Cuando se cobra todo en un pago, puede haber casos de familiares que se están aprovechando de un anciano”, explican desde Grupo Retiro.

Nuda propiedad: Vender y conservar el usufructo de por vida

La opción de vender la casa en que se reside a cambio de poder seguir viviendo en ella hasta el fallecimiento es lo que se conoce como venta de la nuda propiedad. El propietario renuncia a la titularidad y conserva únicamente el usufructo de por vida, mientras que el comprador solo podrá hacer efectivo el disfrute de la casa, cuando el inquilino fallezca. Esta fórmula, sobre la que no hay estadísticas oficiales ni en el INE y en el Registro de la Propiedad, está teniendo un crecimiento exponencial en ciudades como Madrid o Barcelona, según explica Eduardo Molet, un agente inmobiliario que ha lanzado una intensa campaña comercial dirigida a los propietarios de mayor edad. Molet organiza meriendas gratuitas en su oficina del barrio madrileño de Chamberí en las que explica las características de esta operación. “El perfil de vendedor es una persona de entre 75 y 80 años. Es una solución para mejorar la calidad de vida de muchísima gente que necesita más dinero para su jubilación, o que ha de afrontar deudas o ayudar a sus hijos”, explica Molet.

El hecho de que el comprador no podrá disfrutar de la vivienda hasta que el inquilino-vendedor fallezca implica necesariamente un descuento sobre el precio de mercado, que puede ser de hasta el 50% respecto al precio de mercado y para vendedores que ronden los 70 años o inferior al 20% cuando el vendedor supera los 90 años, añade Molet. “La fórmula que aplicamos nosotros es propia y depende de la edad del vendedor y de dónde esté la casa”, señala. Así, cuanto más valiosa sea la vivienda, más dinero podrá obtener para su jubilación el vendedor, a cambio de renunciar a la propiedad de su casa y de dejarla a sus herederos.

No hay tasación independiente y el precio de venta está sujeto a la negociación habitual entre comprador y vendedor, con una comisión para el agente inmobiliario del 5% en el caso de Molet. El vendedor, que no tendrá que tributar por la ganancia patrimonial, asumirá el impuesto de plusvalía municipal y los gastos de comunidad y el comprador, el IBI y las posibles derramas extraordinarias que puedan surgir.

“Es muy aconsejable un asesoramiento previo. No es una venta más, hay que tener muy claros los términos del usufructo. Se trata de vendedores de más edad que deben entenderlo todo muy bien, es un perfil delicado y requiere más cautelas de las habituales”, advierte la abogada Marina Mullor.

Venta con alquiler: Bolsa de capital propia por si se va a una residencia

Frente a la fórmula de venta de la nuda propiedad, por la que se ingresa un pago único, existe otra opción por la que también se vende la vivienda habitual. Es la venta con alquiler garantizado, por la que el vendedor permanece en su casa y sigue pagando un alquiler como inquilino. Es la vía por la que apuesta la socimi Almagro, que debutó el pasado año en el MAB, y que asegura ofrecer al inversor una rentabilidad del 10% y al vendedor, un importe por la venta superior al de la nuda propiedad y un capital en caso de tener que marcharse de la casa a, por ejemplo, una residencia.

El propietario que vende y se convierte en inquilino de su casa no va a pagar el alquiler de su pensión: del importe de la venta, ingresará una parte y otra parte se destinará a una bolsa de arrendamiento, de la que abonar el pago mensual del alquiler. Esa bolsa se irá consumiendo con el tiempo, calculada según la esperanza de vida, pero si llega a agotarse, el inquilino no tendrá que pagar nada.

“Nuestra oferta es más elevada y más flexible”, asegura Luis de Ulíbarri, presidente y cofundador de Almagro. El precio de venta de la casa será inferior al de mercado, ya que el vendedor podrá seguir disfrutándola. Pero Ulíbarri afirma que la socimi puede ofrecer un importe superior al de la nuda propiedad gracias un modelo de negocio que apuesta por el volumen, aunque su número de adquisiciones por ahora sea muy reducido.

Partiendo de un caso real, para un vendedor de 82 años de una casa en la calle madrileña de Martínez Campos, con un precio de mercado cercano a los 600.000 euros, Almagro ofrecía un precio de compra de 435.000 euros. De esta cantidad, 350.000 euros iban directos al vendedor y 85.000 euros a la bolsa de alquiler, que podrían recuperarse en el caso de abandonar la vivienda antes de un plazo de 7 años, como garantía adicional. Al margen de este caso concreto, bajo esta fórmula, el propietario que pasa a ser inquilino puede disponer de la parte de la bolsa de alquiler que no haya consumido si se va a vivir a otro sitio. O dejarlo a los herederos en caso de fallecimiento sin haber agotado esa bolsa. El precio del alquiler, del que se obtiene la mayor parte de la rentabilidad que va para el inversor, estará en la franja alta de mercado, según explica Ulíbarri. Hasta ahora, Almagro ha adquirido 16 viviendas, prevé duplicar su número en el próximo mes y está negociando un crédito para nuevas adquisiciones.

Alquiler para la residencia: Préstamos que costean los gastos de dependencia

Cada año miles de personas mayores se convierten en dependientes al no poder realizar por sí mismos muchas tareas cotidianas, como asearse, preparar la comida o limpiar su vivienda. En 2006 se aprobó la Ley de Dependencia para que el Estado asumiera los costes de estos cuidados, pero la crisis y la desidia institucional han dejado infradotado este cuarto pilar del Estado de bienestar y cada año fallecen en España 24.700 ancianos esperando estas ayudas. Para tratar de ofrecer una solución a estas personas surgió el año pasado Pensium, una compañía que ofrece un préstamo para que la persona mayor pueda costearse una residencia privada, a cambio de ceder su casa para que sea alquilada durante unos años.

“Cuando la familia toma la decisión, nos encargamos de todo: gastamos unos 3.500 euros reformar la casa para que se alquile mejor, buscamos inquilinos y contratamos un seguro de impago para que la persona que va a ingresar en la residencia lo haga sin ninguna preocupación”, explica David Igual, director de operaciones de Pensium. “Lo que más gusta de esta solución es que no se pierde en ningún caso la propiedad de la vivienda”, apunta.

Una persona de 75 años empieza a no valerse por sí misma y necesita ir a una residencia. Mientras permance en una lista de espera para acceder a una plaza en una residencia pública, puede financiar con Pensium su traslado a una privada. Si la persona cobra una pensión de 1.000 euros (es la más frecuente) y la residencia cuesta 2.000 euros, el alquiler de su vivienda le servirá para cubrir esta brecha. El primer año, la persona necesitaría 24.000 euros y Pensium le prestará 6.000 euros por semestre para afrontar la diferencia. A cambio, irá alquilando el piso. Si el inquilino paga 600 euros al mes, cada año habría un descuadre de 4.800 euros. Esta diferencia se compensa prolongando el alquiler varios años después de que la persona acceda una residencia pública o fallezca. El préstamo tiene un tipo de interés del 5,7% TAE y la vivienda siempre tendría un alquiler a largo plazo, no especulativo. “Según nuestros cálculos, el préstamo se devolverá en cinco o seis años,”, explica David Igual.

Renta vitalicia: Ingreso fijo a partir de patrimonios elevados

La renta vitalicia es el producto que más se ajusta a la gran aspiración financiera de las personas de más edad, contar con un ingreso mensual fijo hasta su fallecimiento. Permite tener un ingreso permanente con independencia de las oscilaciones del mercado –a costa de una rentabilidad muy pequeña– y da la opción, si se desea, de dejar todo o parte del ahorro a los herederos. También de dejar como beneficiaria a la pareja en caso de fallecimiento, aunque todas las opciones que supongan contemplar a herederos o beneficiarios supondrán una menor renta mensual.

La renta vitalicia está diseñada para quien cuente con un patrimonio considerable al llegar a la vejez. Y son una clara opción para quienes vendan su vivienda habitual –la ganancia patrimonial queda exenta en tal caso a partir de los 65 años–, ya sea en una venta común o solo de la nuda propiedad, o para quienes vendan cualquier activo, ya sea un fondo, una licencia de taxi o una segunda residencia, cumplida esa edad, ya que la plusvalía también queda libre de impuestos, con la condición de reinvertir todo el capital en una renta vitalicia. El año pasado, 26.700 personas mayores de 65 años transformaron su patrimonio en rentas vitalicias aprovechando esta ventaja fiscal.

Vidacaixa, entidad líder en el mercado de rentas vitalicias, da la opción de introducir la inversión en Bolsa, y aspirar a algo más de rentabilidad, en un producto que tradicionalmente solo invierte en renta fija. Su renta Vitalicia Inversión Flexible destina hasta el 30% de la prima a la renta variable. Para una prima de 100.000 euros para una persona de 70 años, la renta bruta mensual resulta en 213 euros, con datos de tipos a cierre de febrero.

Lo realmente determinante en la cuantía mensual, al margen del volumen de la prima, será la edad y si se deja o no capital a los herederos. Por ejemplo, para una prima de 100.000 euros para un asegurado de 65 años, y que no deje nada a sus herederos a su fallecimiento –en la denominada fórmula de consumo de capital–, la renta vitalicia que ofrece Banco Sabadell es de 357,8 euros brutos al mes. Si se desea que, a su fallecimiento, el beneficiario de la renta –por ejemplo, su pareja– siga cobrando el 100% de la renta inicial, la cuantía desciende a 302 euros al mes. Y si quiere que sus herederos cobren el cien por cien del capital aportado, la renta mensual mengua hasta los 130,81 euros brutos.