Dia sube más de un 10% en Bolsa a la espera de cerrar la refinanciación la próxima semana

Morgan Stanley preasegura una ampliación por 600 millones si se cumplen "ciertas condiciones"

Dia resurge en el parqué. Después de una mañana con caídas que han llegado al 6%, el valor se dio la vuelta durante la tarde, y ha cerrado la sesión con un crecimiento del 10,47%, rozando los 0,51 euros. Fuentes internas de la compañía atribuyen el fuerte incremento a la volatilidad que sufre el valor. Ayer experimentó un rebote del 11,8%. Gracias a estas dos sesiones la capitalización bursátil remonta hasta los 317 millones.

El grupo de distribución anunció ayer que ha llegado a un acuerdo para que Morgan Stanley asegure una ampliación por 600 millones de euros siempre que se cumplan ciertas condiciones y que se ejecutará, según la actual hoja de ruta, la próxima primavera. Esta emisión de acciones nuevas provocaría una dilución superior al 70% para los accionistas si se hace al precio actual. La banca espera cerrar además el acuerdo de refinanciación por unos 900 millones de euros la próxima semana.

La deuda cotizada se disparó ayer pero la acción continúa cayendo con un descenso superior al 6%. La compañía está en la diana del mercado desde que el 15 de octubre, cuando recortó sus previsiones de beneficio bruto de explotación (ebitda) para el presente ejercicio. Las situó entre los 350 y los 400 millones de euros desde los 568 millones de 2017.

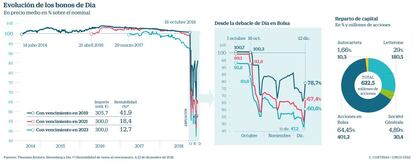

La compañía, que está negociando contrarreloj con su banca acreedora para encontrar una solución a sus más inminentes vencimientos de deuda, con un bono por 305,7 millones que expira el próximo mes de julio. En total, cuenta con deuda cotizada por unos 905,7 millones que vencerán en 2019, 2021 y 2023.

Los que vencen en julio del próximo año pasaron de cotizar a un 54% del nominal el martes al entorno del 80%. Los que vencerán en 2021 han pasado de cotizar en un 49% del nominal a un 70% y los de 2023, de un 46% a un 64%.

Dia deberá acelerar en la venta de activos, y en concreto, en las de sus cadenas Max Descuento y Clarel. La primera está en proceso y, en cuanto a la segunda, el grupo confirmó ayer por primera vez que está en el mercado, un proceso que formalizará en los próximos días.

Ahora, todos los focos están puestos en el primer accionista del grupo, el fondo Letterone, liderado por el magnate ruso Mijail Fridman, que controla el 29% de la empresa. El mercado cuenta con que Letterone acuda a la ampliación. Consultado por ello, el fondo se remite a la comunicación difundida el 4 de diciembre, en la que reflejaba su disposición a “participar en la elaboración de una estructura financiera sostenible a largo plazo”.