La banca acelera la venta a minoristas de productos ligados a la Bolsa

Coloca 800 millones de euros en dos meses CaixaBank recupera estas emisiones, abandonadas en los últimos años

Ya desde el inicio de año la banca ha apostado claramente por recuperar un tipo de producto, muy popular durante parte de la crisis, pero que escándalos como el de las preferentes enterró en el desuso. Se trata de los estructurados, bonos, depósitos u otro tipo de vehículos que ofrecen altas rentabilidades según la evolución en Bolsa de una acción o de un índice. Pero, como suele ocurrir con las inversiones ligadas a la renta variable, también pueden entrañar pérdidas.

La llegada del verano no ha hecho sino acelerar este tipo de emisiones. En poco más de dos meses, desde el 1 de mayo, los bancos han colocado 800 millones en este tipo de productos. Una cifra que supone casi la mitad de los 2.100 millones que vendió el año pasado. Lo emitido en el cómputo del año, casi 1.600 millones, roza ya el total del año pasado.

Los bancos recurren a este producto para ofrecer a sus clientes rentabilidades atractivas en un tiempo de planicie absoluta en los depósitos. Ya hace cuatro años que el Banco Central Europeo situó en el -0,4% la facilidad de depósito. Lo que se ha traducido en que el tipo de interés medio de los depósitos a hogares hasta un año se situase en mayo en el 0,07%, según las estadísticas del Banco de España.

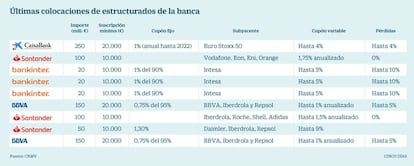

Estos productos estructurados llegan a multiplicar la escasa rentabilidad de los depósitos hasta por nueve. La que mayor rentabilidad ofrece a los clientes es una emisión de 50 millones de Santander del pasado mes de mayo. Da un 1,3% fijo que se suma a un 3%, 6% o 9% si las acciones de Daimler, Iberdrola o Repsol suben en el primer, segundo o tercer año, respectivamente.

La entidad de Ana Botín ha vendido en sus oficinas 450 millones en estructurados en lo que va de año. La más reciente es una emisión de 100 millones, sin parte fija, que da un 1,3% según la evolución de las acciones de Vodafone, Eon, Eni y Orange. Ninguno de los productos de Santander entraña pérdidas.

Por encima de Santander, BBVA es el banco español que más estructurados ha emitido este año. En su caso los comercializa en paquetes de 100 millones en forma de contratos financieros. Todos ellos garantizan hasta un 95% de la inversión sobre el que pagan un 0,75%. Dan un 1% adicional anualizado si cada año las acciones de BBVA, Repsol e Iberdrola suben o mantienen su precio. Si caen, hacen perder el 5% de la inversión.

Finalmente, Bankinter opta por múltiples colocaciones de pequeña cuantía, entre 20 y 1 millón de euros. En lo que va de año ha comercializado 12 bonos y contratos financieros que suman en torno a unos 200 millones.

Animada por sus contrincantes, CaixaBank ha recuperado en este mes de julio las ventas de bonos estructurados, que había abandonado en los últimos años. Ha emitido hasta 250 millones (fuentes de la entidad afirman que solo están comercializando 50) por los que asegura el pago de un 1% anual hasta 2023, que se puede sumar a un 4% si el Eurostoxx 50 se revaloriza en los próximos cinco años. En el caso de que el índice caiga, el banco devuelve al inversor la cantidad invertida menos la parte proporcional de lo que el EuroStoxx 50 haya caído, hasta un 4%.

La entidad presidida por Jordi Gual, a diferencia de sus competidores, destina esta emisión solo a sus clientes de banca privada (con patrimonio a partir de 500.000 euros) y de banca premium (más de 60.000 euros), mientras que BBVA, Santander y Bankinter los venden en todas sus oficinas. Sin embargo, las cuatro entidades financieras establecen una inversión mínima muy alta. Algo que, de facto, orienta estos productos a sus clientes con un mayor patrimonio. BBVA y CaixaBank establecen esa barrera en los 20.000 euros, mientras que Bankinter y Santander la sitúan en los 10.000 euros.