Las claves del MARF: rentabilidad a costa de menor liquidez

Este mercado acoge emisiones que pagan hasta el 8% anual, Su perfil de riesgo es más elevado, su negociación reducida y está limitado al inversor institucional

El largo tiempo de inyección de liquidez de los bancos centrales ha dejado jugosas rentabilidades en la renta fija en los últimos años que ahora están llegando a su fin. La obtención de ganancias en la deuda pasa ahora por asumir cada vez más riesgo y en este proceso de búsqueda de resquicios de rentabilidad, el mercado Alternativo de Renta Fija (MARF) surge tímidamente como opción para algunos inversores.

Creado en 2012, su existencia ha transcurrido prácticamente ajena a las decisiones de los bancos centrales. Es el lugar al que compañías de tamaño pequeño y mediano han acudido para financiarse en cuantías que rondan de media los 50 millones de euros, como alternativa al crédito bancario y también al mercado de capitales tradicional, de acceso mucho más difícil. El MARF ha ido haciéndose por tanto un hueco entre las alternativas de financiación de las empresas españolas y acumula un saldo vivo de emisiones en circulación de 2.917 millones de euros. En lo que va de año, ha acogido emisiones por importe de 1.500 millones, después de que el total emitido durante 2017 alcanzara los 3.970 millones de euros, según datos de BME.

Pero por sus características –emisiones de reducido tamaño y con rating a menudo por debajo de grado de inversión–, el MARF es también un mercado poco líquido, que exige a las empresas que acuden a él para financiarse una prima de rentabilidad y que limita su acceso al inversor institucional, solo apto por tanto para inversiones a partir de los 100.000 euros. Así, el cupón que ofrecen las empresas del MARF resulta de la referencia que marca el momento de mercado, del riesgo de crédito de cada compañía y de la citada prima de iliquidez, señal distintiva de este mercado.

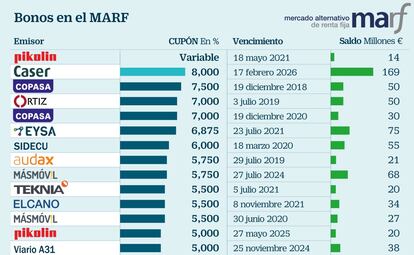

“El MARF es un ejemplo de cómo está avanzando el proceso de reducción de la dependencia del crédito bancario. Es una tendencia imparable”, asegura Federico Silva, director de renta fija de BEKA Finance. En este mercado pueden encontrarse rentabilidades impensables en otros entornos. La aseguradora Caser ofrece una rentabilidad del 8% anual en una emisión con vencimiento en febrero de 2026 y lanzada por 168,8 millones. Es el cupón más elevado que se puede encontrar en el MARF, seguido del 7,5% que ofrece la cosntructora Copasa, que inauguró este mercado en diciembre de 2013 con una emisión de 50 millones de euros.

En lo que va de año, se han realizado emisiones en el MARF por 1.500 millones. En 2017 alcanzaron los 3.970 millones.

En lo que va de año, se han incorporado al MARF dos nuevas compañías: la constructora Avintia, con una colocación de 50 millones al 4% anual y el grupo cárnico Jorge, que prevé emitir en este mercado hasta 150 millones de euros y ha lanzado por el momento dos emisiones por 25 millones de euros cada una a un tipo de interés del 2,95% y 3,1%.

Las emisiones del MARF han encontrado destino habitualmente en clientes de banca privada y family office, si bien han comenzado a despertar también el interés de inversores institucionales como aseguradoras y fondos de pensiones. Los compradores de bonos del MARF suelen tener vocación de permanecer hasta el vencimiento, dada la menor liquidez de estos títulos, lo que encaja mejor con la política inversora de aseguradoras y gestoras de pensiones, con un perfil más conservador pero que también están asumiendo más riesgos con los que arañar rentabilidad en el entorno actual de tipos cero.

Según explica Silva, “se trata de un mercado con poca liquidez, entre un 10% y un 20% del saldo de emisiones se intercambia en el mercado secundario”. Y la negociación es nula en los denominados bonos proyecto, emitidos explícitamente para financiar un proyecto determinado, como es por ejemplo la emisión de Solaria Globasol Villanueva 1, al 4,2% y por 42,3 millones.

Otro de los rasgos del MARF es su carácter eminentemente doméstico. Entre el 80% y el 85% de las emisiones de bonos se colocan en España, según explica Federico Silva. En el caso de los bonos proyecto la colocación se hace en cambio de forma mayoritaria entre fondos internacionales especializados.

Las emisiones más recientes

Grupo Jorge. El Grupo Jorge es un potente grupo cárnico en España, del que el sector porcino supone el 95% de las ventas. Precisamente su división Jorge Pork Meat ha lanzado este año dos emisiones en el MARF, por 25 millones de euros cada una, con rentabilidades del 2,95% y 3,1%. El grupo exporta a más de 75 países de todo el mundo y es uno de los principales grupos industriales de Aragón, donde genera más de 4.200 puestos de trabajo.

Avintia Proyectos y Construcciones. Es otro de los grupos que se han estrenado este año en el MARF. Se dedica al desarrollo de proyectos de promoción y construcción residencial, de edificación para el sector terciario e industrial y de infraestructuras viarias, ferrocarriles, parkings o tratamiento de aguas. Además de en España, cuenta con actividad en Colombia y Perú. La compañía da empleo a 1.560 trabajadores y cerró 2017 con una cifra de negocio de 573,18 millones de euros, que prevé elevar este año a 600 millones.