Colonial lanza una opa por el 100% de Axiare valorada en 1.462 millones

Ofrece 18,5 euros por acción en metálico, con una prima del 13% El grupo fusionado tendrá activos por valor de 9.794 millones de euros

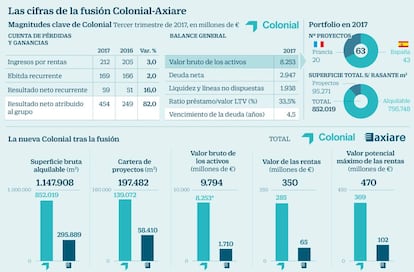

Vuelven las operaciones de calado en el sector inmobiliario español. La inmobiliaria catalana Colonial quiere hacerse con el control de Axiare Patrimonio, socimi especializada en alquiler de oficinas en Madrid, y ha anunciado una oferta pública de adquisición por el 100% de su capital, a un precio de 18,5 euros. La contraprestación, que se abonará íntegramente en metálico, supone una valoración total de Axiare Patrimonio de 1.462 millones de euros, y representa una prima del 13% sobre el último precio de las acciones en Bolsa (el viernes cerraron a 16,36 euros). Colonial ya controla cerca del 29% de Axiare, aunque señala que la oferta es "voluntaria". El grupo fusionado tendrá activos por valor de 9.794 millones de euros y una cartera de 1,7 millones de metros cuadrados de superficie en explotación.

Colonial "dispone de los fondos necesarios" para pagar la contraprestación ofrecida, que asciende a 1.041 millones (excluyendo el 29% que ya controla). Para financiar el precio, llevará a cabo una ampliación de capital por 450 millones de euros (de los que 250 ya está comprometidos por los accionistas) y emitirá deuda por 800 millones, que será reducida posteriormente mediante la venta de activos no estratégicos por valor de otros 300 millones. El precio se pagará íntegramente en efectivo y estará garantizado con un aval de una entidad de crédito

Colonial y Axiare fueron suspendidas de cotización por la CNMV. En su vuelta al parqué, las acciones de Axiare se disparan un 14%, hasta los 18,7 euros mientras que los títulos de Colonial ceden un ligero 0,03%, hasta los 7,7 euros.

La operación dará lugar a un gigante inmobiliario con una valoración de activos conjunta de 9.794 millones de euros (8.253 millones de Colonial y 1.710 millones de Axiare), según la presentación enviada a la CNMV. La superficie bruta alquilable (GAV en inglés) pasará de 852.019 metros cuadradoss hasta 1.147.908 metros cuadrados.

Colonial es propietaria del 28,79% del capital de Axiare, un porcentaje que ha incrementado desde el 15% anterior mediante la compra "inmediatamente antes de la publicación del anuncio" de 10.511.523 acciones, representativas del 13,30% del capital social de Axiare a un precio entre 18,25 y 18,5 euros, enre otros al segundo accionista de Axiare (Pelhman Capital), según señala la compañía. Descontando la autocartera, Colonial controla el 29,11% de los derechos de voto de Axiare, según el anuncio de la opa enviado a la CNMV.

Por tanto, la oferta se dirige al 100% del capital de Axiare, si bien se excluyen las acciones que son titularidad de Colonial, que serán inmovilizadas. "Atendiendo al número actual de acciones en circulación de Axiare, la oferta se dirige a un total de 56.300.422 acciones de Axiare, representativas del 71,21% de su capital", señala el hecho relevante enviado a la CNMV.

La intención de Colonial, tras la oferta, es "implementar una operación de integración", todavía por definir, y la exclusión de negociación de las acciones de Axiare. Por tanto, una vez salga adelante la oferta, colonial "tiene la intención de exigir a los restantes titulares de acciones de la sociedad" la venta forzosa de la totalidad de sus valores a un precio igual al de la oferta. La oferta está condicionada a que Colonial controle el 50% del capital más una acción (incluyendo el actual 29% que controla ya).

Con la operación, Colonial pretende reforzarse en el sector de oficinas de Europa. La integración dará lugar a una compañía con activos por valor de 9.794 millones de euros.

La contraprestación de la oferta "ha sido calculada sobre la base de que Axiare no realice un reparto de dividendos" u otra distribución a sus accionistas antes de la liquidación de la oferta. En el supuesto de que Axiare pague alguna retribución a los accionistas, el precio "se reducirá en un importe igual al importe bruto por acción de dicha retribución al accionista".

Colonial desembarcó en el capital de Axiare en 2016, al adquirir el 15% del capital por 135 millones.

Colonial presentará ante la CNMV la solicitud de autorización de la oferta, junto con el correspondiente folleto explicativo, en el plazo máximo de un mes a contar desde el anuncio, es decir, antes del 13 de diciembre de 2017.

Inmobiliaria Colonial ha comunicado este lunes su resultados del trimestre. En nueve meses, la inmobiliaria registró un beneficio neto de 454 millones de euros, lo que supone un aumento del 82%