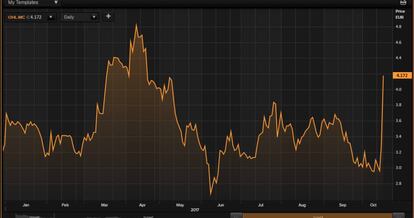

Subida histórica del 43% de OHL tras la venta su filial de concesiones

La compañía asegura que ha percibido 500 millones en plusvalías El mercado espera una revisión al alza de su rating por parte de Fitch y Moody's

Las acciones del grupo constructor y de servicios se han disparado un 43%, hasta 4,72 euros por acción, tras vender su negocio de concesiones. El lunes, la compañía confirmó a través de un hecho relevante que ha vendido su principal activo al fondo australiano IFM por 2.235 millones de euros tras ajustar su deuda, tipos de cambio y proyectos en curso.

Las fuertes subidas que está registrando la acción de OHL en la jornada de hoy se suman a la revalorización del 10% que registró ayer ante la inminencia de este acuerdo. Las alzas de hoy son las mayores del valor desde 2001 y es la jornada con mayor número de acciones negociado en la historia bursátil de la compañía.

Según un hecho relevante remitido a la CNMV al cierre del mercado, OHL generará unas plusvalías por 50 millones de euros. También aclara que el acuerdo no supone un impedimento para que la sociedad desarrolle actividades conjuntas con el grupo dirigido por la familia Villar Mir ni incluye pactos de no competencia que restrinjan la capacidad futura o sus subsidiarias para realizar inversiones en concesiones de infraestructuras en las distintas geografías en las que actualmente opera.

No solo los inversores han aplaudido esta operación sino también los analistas. En Bankinter explican que la operación es muy positiva para OHL por varias razones. En primer lugar, el precio de venta implica una valoración "atractiva" para el negocio de Concesiones de OHL y es superior a la cifra de 2.000 millones de euros que se había barajado anteriormente.

En segundo lugar, aseguran que esta operación supone un "hito muy relevante" en el plan de desinversiones del grupo y resuelve a corto y medio plazo el problema de deuda del grupo. La venta de OHL Concesiones permitirá "reducir de forma sustancial" la deuda neta de la compañía, que ascendía a 2.893 millones de euros al cierre del primer semestre del año.

Además, señalan que la caja obtenida en la venta eliminará la deuda neta con recurso de la matriz (814 millones de euros en el primer semestre). Este menor endeudamiento permitirá "una disminución de los costes financieros por la previsible amortización anticipada de los pasivos de mayor coste (bono con vencimiento 2020 con cupón de 7,6%)", agrega Bankinter.

En tercer lugar, la reducción de la deuda abre la puerta a una revisión al alza del rating de la compañía por parte de Fitch (B+ con perspectiva negativa) y de Moody’s (Caa1 con perspectiva negativa). Todo ello lleva a la casa de análisis a mejorar la recomendación desde vender a neutral y sitúan el precio objetivo en revisión (anteriormente 3,4 euros) de forma temporal.

De hecho, el miércoles por la tarde, la agencia de calificación Moody's anunció que pone las calificaciones de OHL en revisión para una subida tras la oferta de IFM para adquirir el 100% de su participación en OHL Concesiones.

Caja para dividendo

Renta 4 también da su visto bueno a la operación y explica que tras la entrada de caja, el grupo podría reducir deuda con recurso y destinar parte a dividendos. "En nuestra valoración asumíamos un valor de 1.135 millones de euros, lo que añadiría 2,6 euros nuestro precio objetivo de 3 euros por acción, llevando la valoración hasta los 5,6 euros. Esta valoración ofrece un potencial del 70% por lo que cambiamos nuestra recomendación a sobreponderar para inversores tolerantes", explica la firma.

Desde el departamento de análisis de Sabadell también aplauden la operación pero añaden que por el lado negativo, OHL vende su principal fuente de ingresos y de crecimiento y queda ahora centrada en desarrollar sus negocios de construcción, industrial, desarrollos y servicios.

Las acciones de OHL avanzan un 43% en lo que va de año. La recomendación de consenso de los analistas de Reuters es mantener y el precio objetivo medio es 5,54 euros, lo que supone un potencial de revalorización del 17%.

La compañía enmarca la operación en el proceso de saneamiento y reestructuración que emprendió a mediados del pasado año para reducir su endeudamiento. En el marco de este proceso, OHL colgó el pasado mes de junio el cartel de 'se vende' en su rama de concesiones, si bien en un principio con intención de buscar un socio para venderle menos de un 50% de su capital con el fin de mantener así una participación y el control del negocio.

No obstante, la compañía ha resuelto acceder a la oferta de compra planteada por IFM por el 100% de la filial, que cuenta con una veintena de concesiones de infraestructuras de España y Latinamérica. Entre ellas figuran quince autopistas de peaje repartidas por México, Chile, Perú y Colombia, instalaciones en dos puertos, el aeropuerto internacional de Toluca (México) y dos líneas de metro ligero en España.

La oferta de IFM, inicialmente de 2.775 millones de euros, se calcula que se quedará en los referidos 2.235 millones, una vez efectuados "los habituales ajustes de este tipo de operaciones, relacionados con su deuda, el tipo de cambio y la caja aportada a proyectos), según detalló OHL a la Comisión Nacional del Mercado de Valores (CNMV).

En la transacción no se incluirán las dos concesiones quebradas que OHL tiene en España, la autopista Eje Aeropuerto, la que une Madrid y el aeropuerto de Barajas y la línea de Cercanías Móstoles-Navalcarnero.