Liberbank ultima la venta de su ladrillo para asegurarse el éxito de su ampliación

KKR, Bain y Cerberus se perfilan como finalistas de la puja La operación se cerrará con un descuento superior al 50%, por menos de 400 millones

Liberbank no quiere seguir el camino de Popular y da pasos firmes para evitarlo. El foco ahora está en deshacerse del lastre del ladrillo que todavía acumula después de la crisis, dar así la imagen al mercado de que es una entidad saneada y garantizarse el éxito en la ampliación de capital. Así, ultima la venta, esta semana, de una gran parte de su cartera de activos adjudicados, en paralelo a la ampliación que aprobará la junta de accionistas del 9 de octubre.

La entidad pilotada por Manuel Menéndez trabaja contra reloj para garantizarse la independencia. La CNMV le ha dado hasta el 30 de noviembre, al prorrogar por tercera vez un veto a las posiciones cortas que instauró en junio, pocos días después de la resolución de Popular. Fuentes próximas a la operación esperan que el primer paso (la venta de una cartera de 800 millones) se cierre esta semana. A más tardar en 15 días y que, en ese caso, se haga de forma paralela al inicio de la ampliación.

Liberbank recibió las primeras ofertas vinculantes al principio de la semana pasada. Y de ellas ha seleccionado a tres fondos: KKR, Bain y Cerberus. Este último es el que adquirió este verano la filial inmobiliaria del banco, Mihabitans, a través de Haya Real State. Entonces desembolsó 85 millones. El mercado calificó la operación como un “éxito” y la pone como ejemplo para la inminente venta de ladrillo tóxico.

Haya está gestionando de forma exclusiva los actuales activos inmobiliarios adjudicados en el balance de Liberbank, así como los futuros activos inmobiliarios adjudicados que sean incorporados al balance general del banco o de sus filiales inmobiliarias. Según las cuentas del primer semestre, Liberbank tenía en su balance 3.115 millones de euros en activos adjudicados, con una cobertura de provisiones del 40%. De éstos, 1.741 millones son viviendas terminadas, 1.162 suelo, 480 viviendas en construcción y 402 oficinas y naves.

Accionistas comprometidos

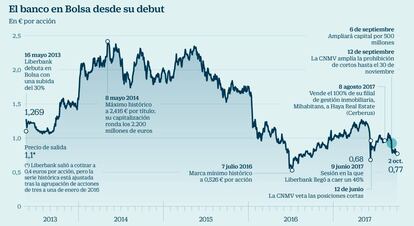

Debut en Bolsa. Liberbank salió en mayo de 2013 a 1,1 euros por acción, bajo la obligación del Fondo de Reestructuración Ordenada Bancaria (FROB) para dar liquidez a los dueños de las preferentes y la deuda subordinada de las cajas de ahorros que forman la actividad bancaria de la entidad: Cajastur, Caja Cantabria y Caja Extremadura. Alcanzó su máximo histórico en mayo de 2014 a más de 2,4 euros por acción y una capitalización superior a los 2.400 millones de euros. Tras la crisis del Popular y pese al blindaje de posiciones cortas desde el 12 de junio, que tiene como fecha límite el 30 de noviembre, vale apenas 700 millones de euros.

Socios. Los grandes accionistas de Liberbank son las fundaciones de las antiguas cajas que controlan en total el 43,8%, varios inversores mexicanos agrupados en torno a la familia Tinajero Flores (7,569%), Masaveu (5,6%) y el hedge fund Oceanwood (con un 12,08%). Todos ellos se han comprometido a acudir a la ampliación.

Esta nueva venta de activos adjudicados, bautizada como Operación Invictus, se cerrará en el entorno de los 400 millones de euros. Mientras que el valor en libros de los activos inmobiliarios de este paquete Liberbank es de 800 millones, la venta se cerrará con un descuento de al menos el 50%. Santander cerró la venta del 51% del ladrillo de Popular a Blackstone con un descuento del 66%.

Con el fin de enjugar las pérdidas que generará el traspaso y deshacerse de una vez y para siempre de gran parte del lastre del ladrillo, el consejo de Liberbank planteó el 6 de septiembre la ampliación de capital que trata de blindar ahora. En ella espera levantar 500 millones de euros. El objetivo es que la ratio de morosidad se sitúe en el 3,5% en 2019 y las coberturas de activos no productivos (créditos dudosos y adjudicados) se eleven en torno al 50%. En ambas ratios, Liberbank tenía a cierre de junio un 11,3% y un 40%, respectivamente.

Con un balance de 40.000 millones de euros, es la entidad más pequeña de las supervisadas por el BCE junto al Banco Crédito Social Cooperativo, cabecera de Cajamar. Otra de las misiones de Liberbank es elevar su rentabilidad sobre fondos propios (ROE) del 8% en 2020, frente al 2,7% del primer semestre de este año. Es la segunda vez que este banco amplía capital desde que empezó a cotizar en 2013. La anterior la realizó en mayo de 2014 por casi 500 millones.

Ya entonces el banco encargado de coordinar la operación fue Deutsche Bank, y en la actual irá de la mano de Citi, y la inyección de dinero fresco permitió que la entidad pagara anticipadamente los 124 millones que le inyectó el Fondo de Reestructuración Ordenada Bancaria (FROB), reforzara su ratio de capital de máxima categoría por encima del 10% como si los requisitos de Basilea III fueran completamente aplicables y anticipara el pago de dividendos a sus accionistas.