Telefónica inyecta 1.250 millones en su filial colombiana

Llega a un acuerdo con el Gobierno, su socio en la compañía La empresa asegura que no tendrá impacto en su deuda

Telefónica ha resuelto una de las mayores incertidumbres del momento. Así, los accionistas de Telefónica Colombia (ColTel), participada en un 67,5% por la operadora española y en un 32,5% por el Gobierno de la Nación colombiana, han acordado dos ampliaciones de capital por un importe 1.842 millones de euros, destinadas al rescate financiero de ColTel. De ellos, a Telefónica le correspondería aportar aproximadamente 1.243 millones.

En un comunicado, Telefónica ha explicado que ambos socios han cerrado un acuerdo para llevar a cabo una ampliación de capital por un importe de aproximadamente 1.370 millones de euros para atender anticipadamente todos los compromisos de pago en relación con el PARAPAT (consorcio propietario de los activos de telecomunicaciones y gestor de los fondos de pensiones de las compañías que en su origen dieron lugar a Colombia Telecomunicaciones).

La operadora española precisa que esta capitalización será asumida por los socios de ColTel de acuerdo con los porcentajes accionariales de ambos, de forma que la inyección de capital de Telefónica en ColTel ascenderá a unos 925 millones de euros. Estos fondos se destinarán al pago íntegro de las obligaciones con el PARAPAT derivadas del contrato de explotación. Así, dicho contrato se extinguirá de forma anticipada y se producirá el traspaso a Telefónica Colombia de los bienes, derechos y activos de telecomunicaciones asociados al mismo.

La empresa indica que con esta operación se refuerza la posición financiera de Telefónica Colombia, lo que unido a las inversiones realizadas en los últimos años le permite afrontar una nueva etapa.

Adicionalmente, y en relación al laudo arbitral dictado en Colombia el pasado 25 de julio, relativo a la reversión de ciertos activos vinculados a la prestación de servicio de voz móvil al amparo de antiguas concesiones, Telefónica y La Nación han acordado realizar una ampliación de capital por valor de aproximadamente 472 millones de euros, para hacer frente a dicho pago en tiempo y forma. A Telefónica le corresponde aportar unos 318 millones.

Telefónica ha querido dejar claro que la ejecución del pago no implica que la compañía comparta el contenido del laudo arbitral. Así, la teleco que preside José María Álvarez-Pallete ha reiterado su desacuerdo con el mismo, considerándolo no ajustado a derecho, injusto, desproporcionado y arbitrario. “Telefónica no renuncia a presentar todos los recursos y acciones legales correspondientes contra dicho laudo ante las distintas instancias nacionales e internacionales”, indica la empresa.

La ejecución de ambas operaciones, y la consiguiente cancelación anticipada de la deuda contraída con el PARAPAT, no tiene un impacto financiero relevante en el grupo Telefónica. La teleco indica que supondrá un aumento de la deuda financiera neta consolidada de unos 40 millones de euros, en torno al 0,1%. “Esto es debido a que hasta ahora el 100% de las obligaciones con el PARAPAT, sin considerar ciertos ajustes adicionales, estaban consolidadas globalmente en los estados financieros del Grupo Telefónica”.

Lo cierto es que Telefónica y el Gobierno colombiano han estado negociando a lo largo de los últimos meses en cerrar este proceso, que requería de la aprobación por parte del Congreso de la República. Coltel había quedado en patrimonio negativo, entrando en causa de disolución a final de 2016, como consecuencia del aumento de los pasivos, derivado de la devaluación del peso y el incremento de la inflación. Además, la teleco ha realizado unas fuertes inversiones en los últimos años en el despliegue de nuevas infraestructuras.

De igual forma, se ha especulado con la posibilidad de que Colombia pueda vender su citada participación del 32,5% en ColTel.

No es la primera operación de ColTel que afrontan Telefónica y el Estado colombiano. En 2011 acordaron una ampliación de capital, en la que el Gobierno aportó cerca de 1.500 millones de euros y la operadora española sus activos en la entonces Movistar Colombia.

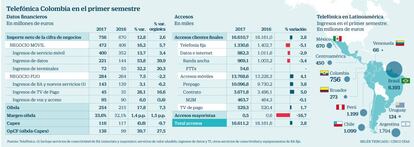

En términos operativos, Telefónica Colombia supuso en el primer semestre del año cerca del 3% del volumen de negocio del grupo. La teleco registró unos ingresos de 756 millones de euros, con un crecimiento del 2,8% orgánico.

El beneficio operativo antes de depreciaciones y amortizaciones (oibda) aumentó un 9,7%, con un aumento del 27,5% del flujo de capa operativo. En este sentido, Telefónica Colombia redujo la inversión un 36% entre enero y junio.

La empresa cerró junio con 16,6 millones de clientes, un 3% más, con un aumento del 4% de los accesos móviles, que se situaron en 13,8 millones.

La operación ha sido bien vista por algunos analistas. Así, Santander cree que Telefónica ha cerrado con un impacto insignificante en la valoración del grupo los problemas relacionados con ColTel derivados de su nivel de apalancamiento y la multa impuesta recientemente. Después de esta operación ColTel reduce su ratio de deuda frente a ebitda en 2017 a cerca de 2,5 veces, y gana flexibilidad al cerrar el contrato con el PARAPAT.

Sabadell, por su parte, cree que es una noticia “positiva” puesto que permite reducir significativamente las incertidumbres que pesaban sobre la continuidad del activo colombiano, que se encontraba en causa de disolución por tener patrimonio neto negativo.