Santander realiza un saneamiento récord en Popular de 12.400 millones

Popular recupera 6.500 millones de euros de los 20.000 millones que perdió desde enero La red del banco intervenido ya ha comenzado a dar créditos "con normalidad"

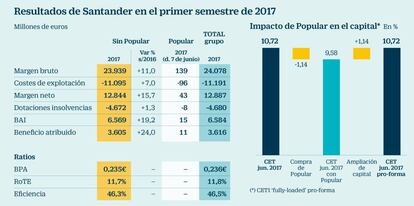

Buen semestre para el sector financiero en general. Incluso para la red de Banco Popular, en manos de Santander desde el pasado 7 de junio, según anunció el viernes el consejero delegado del gigante bancario, José Antonio Álvarez. Santander cerró los seis primeros meses del año con un beneficio atribuido de 3.616 millones de euros, con un crecimiento del 24% en sus primeras cuentas tras la compra de Popular. De este resultado, el banco madrileño aportó 11 millones de euros, ganancias obtenidas desde el pasado 7 de junio –fecha en la que Santander adquirió este banco por un euro– hasta el 30 de junio.

Pese a este beneficio, en gran parte impulsado por su filial brasileña, Santander anunció que Popular presentará en septiembre unas pérdidas de unos 12.000 millones de euros, tras el ajuste patrimonial que ha realizado del nuevo banco adquirido.

Estos números rojos, correspondientes al primer semestre del año, se desglosan en 7.200 millones de euros destinados a sanear sus ajustes patrimoniales, 4.300 millones de euros ajustados en concepto de deducciones de capital (fondo de comercio, intangibles y créditos fiscales) y otros 700 millones de euros derivados de la acción comercial para compensar a los accionistas de Popular. Además, Santander aplica un ajuste de 200 millones de euros en concepto de otros.

Este ajuste patrimonial provocará que Popular presente estas pérdidas récord y superiores a las previstas. Tras este saneamiento Popular se quedará con un ratio de capital negativo en un 4,9%, pero inmediatamente Santander le inyectará 7.000 millones de euros captados en su ampliación de capital cerrada esta semana y así elevará su ratio de capital al 10,5%.

Esto es lo que ocurrirá en Popular, pero esta operación no alterará ni el balance ni los resultados de Santander, incluidos los 11 millones aportados al beneficio.

Según las cifras de Santander, los fondos propios de la entidad antes de su resolución ascendían a 10.200 millones de euros, a los que se sumaron 2.000 millones de euros por la amortización de los bonos contingentes convertibles y la deuda subordinada, aunque tras los ajustes realizados se sitúan en 200 millones de euros negativos.

Estas cifras son las que provocaron que el Mecanismo Único Europeo (MUR) fijase en cero el valor de las acciones de Popular y las que, según también Santander, tendría que asumir Europa en caso de perdidas de litigios ya que el banco que preside Ana Botín entiende que su responsabilidad sobre Popular comienza a partir de la mañana del 7 de junio, fecha en la que firmó su compra por un euro.

Tras la incorporación de Popular a Santander, la ratio de capital CET1 fully loaded de la firma que preside Ana Botín desciende un 1,14% y se sitúa en el 9,58% a junio, aunque tras la ampliación de capital llevada a cabo la ratio pasa a ser del 10,72%, pero su objetivo es llegar al 11%.

El consejero delegado de Santander, José Antonio Álvarez, explicó el viernes que la entidad está satisfecha con la recuperación comercial de la red de Banco Popular. Desde finales del pasado ejercicio hasta que la entidad que preside Ana Botín se hizo cargo de Popular salieron de esta entidad 20.000 millones de euros en depósitos, de los que ya se han recuperado 6.500 millones (datos del jueves), explicó Álvarez.

“Estamos recuperando más volumen del previsto. Estamos sorprendidos de la recuperación de las pymes, que es más rápida de lo que esperábamos”, subrayó Álvarez en la presentación de resultados de Santander. “El elemento más importante (cuando el banco adquirió Popular) era la recuperación de la franquicia comercial y estamos contentos de cómo se está recuperando”, añadió Álvarez, que puso en valor que “se ha recuperado el flujo del crédito” de Popular, que en el momento de la adquisición “tenía las cañerías vacías”.

Afirmó que “cuando uno tiene problemas de liquidez lo último aconsejable es dar crédito”. La primera cosa que hizo Santander cuando llegó a Popular, de hecho, fue inyectar 13.000 millones de euros de liquidez. “La actividad crediticia estaba bastante parada y ahora los niveles de producción del crédito son normales”, reiteró.

Santander volvió el viernes a reiterar que confía en obtener un retorno sobre la inversión de Popular entre el 13% y el 14% en 2020.

La morosidad del grupo aumenta al 5,37% desde el 3,74% de marzo tras la compra de Popular. Santander ha desvelado que los créditos impagados de este banco ascendía al 20% con una cobertura del 61%.

De la cuenta de resultados de Santander destaca el crecimiento de todos los márgenes. Además, el conjunto de sus franquicias han tenido resultados positivos con excepción de EEUU, que se reduce ligeramente y Polonia que se estanca.

Brasil se mantiene como su principal mercado, con un beneficio ordinario de 1.244 millones de euros, con una mejora del 58% (del 32% si no se tiene en cuenta efectos de tipo de cambio). Destaca con el “fuerte crecimiento en ingresos, la disciplina de costes y una reducción del coste del crédito en el trimestre”. Este país aporta el 26% del beneficio del grupo.

Reino Unido aporta 824 millones de euros, con un crecimiento del 8% a tipo de cambio constante del euro y con una caída del 2,2% si se tiene en cuenta el tipo de cambio. Aporta el 17% de las ganancias del grupo.

España, la gran protagonista tras la operación de Popular, suma un resultado de 603 millones, lo que significa doblar su beneficio en un año, aunque de aquí hay que restar los 144 millones de euros de pérdidas en su unidad inmobiliaria y sumar 115 millones que le corresponde a la parte española de Santander Consumer, en total 574 millones, frente a los 470 de un año antes. España aporta al grupo sin Popular el 13% de las ganancias.

Popular aporta créditos netos por 82.589 millones y depósitos de 64.814 millones, el 9,5% y 8,5% del total, respectivamente.

Los ajustes de los servicios centrales en 18 meses, en la red en 24

La cartera inmobiliaria del grupo Santander tras la compra de Popular se eleva a 41.000 millones. El número dos de la entidad, se mostró “muy optimista” ante la futura venta de la cartera inmobiliaria de Popular, operación que espera que se produzca “relativamente pronto”, si bien ha señalado que hay “autorizaciones pendientes”. El consejero delegado de Santander explicó que la entidad está “evaluando las alternativas”, entre las que se encuentra la venta de toda la cartera o una parte. En este caso, no se hará con plusvalías significativas, dijo. El banco podrá mantener un crédito fiscal de 3.000 millones de Popular.

La presidenta de Santander, Ana Botín, precisó en una nota que el negocio del banco “ha mostrado tendencias positivas en todos los mercados”, sobre todo en América Latina, y ha mejorado mucho en España y Reino Unido “a pesar del entorno”.

La Junta Única de Resolución (JUR) ha rechazado divulgar el informe de valoración realizado por Deloitte que justificó la liquidación de Banco Popular, adjudicado al Santander por un euro, al considerar que contiene datos financieros de ambas entidades que podrían socavar la protección de sus intereses comerciales. Así se lo ha comunicado el organismo europeo a Aeris Invest, vehículo de inversión del Grupo Luksic, que en el momento de la resolución de Banco Popular poseía un 3,45% de su capital. El Grupo Luksic presentó en la Audiencia Nacional un recurso contra el FROB por la decisión de amortizar a cero las acciones de Popular, y tenía previsto recurrir ante el Tribunal de Justicia de la Unión Europea (TJUE) dicha operación, para lo cual solicitó el 13 de julio el informe de valoración que justificó la intervención.

El banco llevará a cabo primero el ajuste de los servicios centrales, cuya integración se espera en 18 meses, y más tarde el de la red, cuya unión se prevé en 24 meses. Espera que Europa comunique la aprobación de la compra de Popular en unas semanas, y no espera que esta autorización conlleve un plan de ajuste por posición dominante en ninguna región. “En ningún sitio sobrepasamos el 25% y posición dominante es a partir del 30%”, explicó Álvarez.