Lecta aplaza su estreno por falta de apetito pese a bajar al mínimo el precio

La papelera estrechó su horquilla a entre 0,6 y 0,7 euros El libro de órdenes no estaba bien cubierto ni en la valoración mínima

Lecta no volverá de momento a la Bolsa española. La papelera es dueña de Torras –que fue la cabecera del grupo KIO (Kuwait Investment Office) en España–, de la italiana Garda y de la francesa Condat. La compañía estrechó a la baja la horquilla de precios que iba de 0,6 a 1,2 euros por acción a entre 0,6 y 0,7. Pero ni siquiera este movimiento ha sido suficiente.

El libro no estaba totalmente cubierto ni al precio mínimo, según fuentes financieras. Los bancos que coordinan la operación, junto con los accionistas, capitaneados por el fondo de capital riesgo CVC, han preferido cancelar o posponer hasta un mejor momento la salida a Bolsa. Con todo, en desde las empresas aseguran "estar satisfechos con el nivel de la demanda detectado entre los inversores". "La compañía quiere continuar avanzando y completar su estrategia de transformación productiva", añaden en una nota. "El objetivo es culminar un modelo de negocio único integrado y diversificado incrementando la capacidad de producción de papeles especiales", añade.

Aunque fuentes financieras avisan de que también existe la posibilidad de que la operación se traslade al campo privado, a través de una operación con otro fondo de capital riesgo.

Rothschild, el asesor global, UBS y Credit Suisse, los coordinadores, y también BBVA, Deutsche Bank, Unicredit, CaixaBank y Kepler Chevreux analizaron la calidad y la cantidad de las órdenes del libro, que se ha cerró el martes a las 15.00 horas. Concluyeron que la salida a Bolsa era imposible.

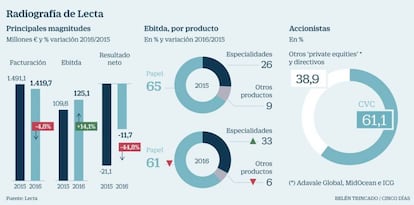

La operación pretendía captar 315 millones de euros, a través de la emisión de 525 millones de acciones nuevas. Con el dinero de la ampliación la empresa quería amortizar el 100% de los bonos por 225 millones que lanzó en 2016, que pagan el 6,375% anual y que vencen en 2016, y también se proponía amortizar hasta el 35% de los 375 millones que emitió en la misma fecha. Estos últimos abonan un 6,5%. La deuda neta de la papelera era de 651 millones a cierre de 2016. Con la reducción de deuda, Lecta se proponía levantar el freno a sus beneficios, que estaba en sus costes financieros, que el año pasado alcanzaron los 89 millones de euros. Ya el año pasado el grupo redujo sus pérdidas después de impuestos un 45%, hasta anotarse 11,7 millones de números rojos a cierre de 2016. La empresa también tenía previsto emplear 40 millones de euros para afrontar los costes de la salida a Bolsa y el bonus de los directivos, que estará ligado al precio de las acciones que se fije en la oferta. La mitad de este premio sería en acciones.

Los antiguos accionistas tenían previsto vender 56,1 millones de títulos ya existentes, ampliables a 78,75 millones si se ejecuta la opción de ampliar la operación (green shoe, en la jerga).

CVC controla ahora el 61,1% del capital, mientras que el 38,9% restante está en manos de otros private equities –Adavale Global, MidOcean e ICG– y del equipo directivo. Lecta, con sede en Luxemburgo, es el tercer mayor productor de papel estucado para Europa con una cuota del 16%, por detrás de la sudafricana Sappi (25%) y de la finlandesa UPM (16%).

La empresa no ha entregado dividendo desde 2006, fecha desde la que existe información financiera pública. En los cinco últimos ejercicios, además, ha perdido dinero: 11,7 millones en 2016, 21,2 en 2015, 66,9 en 2014, 112,7 millones en 2013 y 68,2 en 2012. Con la ampliación de capital y la reducción de la deuda, quería poner rumbo a los beneficios: en 2011 ganó cerca de 20 millones.

Una de las bazas con las que Lecta quería atraer a los inversores es que no es una empresa papelera al uso. Su intención es crecer. Y lo iba a a hacer a costa incluso del dividendo, que tenía previsto condicionar a que no existieran oportunidades de inversión.

En 2016, elevó su beneficio bruto de explotación (ebitda) un 14,1%, hasta los 125,1 millones, propulsado por el negocio de los denominados papeles especiales. En esta definición se incluye todo lo relacionado con el embalaje y las etiquetas de paquetería, en pleno auge con el comercio electrónico. Esta área supuso el 33% del ebitda el año pasado, frente al 26% de 2015, y ahora se sitúa en el entorno del 40%.

La papelera fue excluida de negociación en 1990, y en 1999 el fondo británico CVC, capitaneado en España por Javier de Jaime, la compró para integrarla en Lecta. Se completaba así el grupo, tras haber adquirido la italiana Garda y la francesa Condat.