Grifols, en máximos pero con recorrido en Bolsa

La acción de Grifols ronda los 22 euros, zona de máximos históricos

El fabricante de hemoderivados arrancó el año cerrando la segunda mayor compra de su historia, por detrás de la de Talecris de 2010. Aunque el anuncio de esta adquisición se realizó en diciembre, Grifols dio por concluída la compra de Hologic en enero en una operación de 1.850 millones de dólares (1.750 millones de euros). Lejos de ser penalizado por esta compra, Grifols cotiza en positivo en lo que llevamos de año, período en el que el precio de su acción se ha revalorizado alrededor del 16% frente a una subida del Ibex del 10% en idéntico período. Ayer despidió la jornada en torno a los 22 euros, en zona de máximos históricos.

Pese a su fuerte revalorización de los últimos meses, Grifols cuenta con el favor de las casas de análisis. Es uno de los cinco valores que forman la cartera modelo de Ahorro Corporación Financiera. Supone un “excelente negocio a un precio más que razonable”, explican en un informe desde la firma de análisis donde aplauden la estrategia de creación de valor a largo plazo, “típica de compañías con mayoría de su capital en manos de una familia, aunque ésta conlleva sacrificar cierta rentabilidad a corto plazo con la intención de aprovechar la positiva tendencia del sector en el largo plazo”. Mainfirst Bank, BPI e Invest Securities son las tres firmas que ven más recorrido en Grifols, ya que fijan el precio objetivo en 24 euros.

Rodrigo García, analista de XTB, explica que “evidentemente es un valor que nos gusta y que tenemos en el radar desde hace mucho tiempo y un valor que sigue cumpliendo nuestras expectativas. Lo está haciendo muy bien desde el punto de vista técnico, mucho mejor que el mercado”. El experto señala dos factores que justifican el excelente comportamiento del valor. “Por un lado, las expectativas que tiene el mercado del crecimiento de su cifra de negocio. Y por otro, no podemos olvidar su elevada exposición a EE UU y el hecho de que el dólar esté fuerte le beneficia”. El 65,8% de los ingresos netos de la compañía se generan en EE UU y Canadá.

Además, XTB cree que, aunque es pronto para cuantificar el efecto que tendrá la reforma sanitaria de Trump, hay que tener claro que cualquier anuncio de medidas que supongan “el fomento del consumo sanitario, hospitalario y farmacéutico privado es bueno para este tipo de empresas”. García recuerda que Grifols es una de las compañías que ha reflejado con subidas en Bolsa la llegada de Donald Trump a la Casa Blanca al igual que valores de sectores constructor y armamentístico.

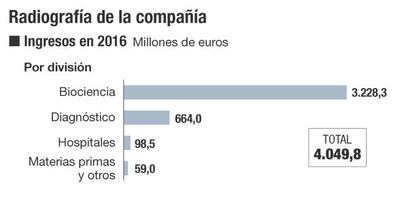

Tras conocerse que en 2016, Grifols registró unos ingresos que superaron los 4.000 millones de euros impulsados por la División Bioscience que crece un 6,5%, algunas firmas de análisis revisaron sus previsiones. Jyoti Prakash, analista de AlphaValue, ha “aumentado ligeramente las estimaciones de ingresos para el período 2017-2018”. Sin embargo, ha rebajado las estimaciones de “margen Ebitda debido a la presión mayor de la esperada de las inversiones en curso de la compañía”.

De las tres unidades de negocio -biociencia, diagnóstico y hospitalario- , la primera supone el 80% de la facturación, aproximadamente, y se dedica la la producción y venta de proteínas plasmáticas. “Es un negocio de alto valor añadido que se beneficia de un atractivo crecimiento sostenido y presenta notables barreras de entradas, lo que le confiere una elevada rentabilidad”, explican desde Ahorro Corporación Financiera que añaden que de entre las compañías que desarrollan este negocio, Grifols es una de las más atractivas por su “alto grado de innovación, permitiéndole captar el crecimiento del mercado con un menor nivel de inversión”.

En un informe emitido después de conocerse las cuentas anuales, Mirabaud señaló que los márgenes permanecen bajo presión, aunque la consolidación de Hologic, recientemente adquirida dará algo de desahogo en los próximos trimestres. “La perspectiva de la demanda sigue siendo realmente saludable y la estructura de oligopolio de la industria garantiza un uso racional de la capacidad y suministro”, añade la firma que mantiene la opinión positiva sobre el valor y reitera su recomendación de compra.

Las claves

LIDERAZGO. La compañía, que debutó en Bolsa en 2006, es la tercera mayor empresa del mundo en el sector de hemoderivados y diagnóstico y es la primera de Europa. El 65,8% de los ingresos netos alcanzados durante 2016 se generaron en EEUU y Canadá mientras que el 15,8% proceden de la UE y un 16,9% del resto del mundo.

EXPANSIÓN.Tres son las unidades de negocio que forman Grifols: Biociencia, Diagnóstico y Hospitalario. La primera de ellas supone aproximadamente el 80% de los ingresos de la compañía y se dedica a la producción y venta de proteínas plasmáticas. Presenta notables barreras de entrada.

RECOMENDACIONES. Es uno de los valores del Ibex con mayor potencial de revalorización. Además, cuenta con excelentes recomendaciones por parte de los expertos. El 63% de los analistas que forman el consenso de FacSet aconseja comprar mientras que el 31% cree que es momento de mantener en cartera y únicamente el 6% tiene recomendación de vender.