El mercado da el visto bueno a la fusión: Bankia se anota un 3,2%

El sector financiero se contagia del optimismo de Bankia

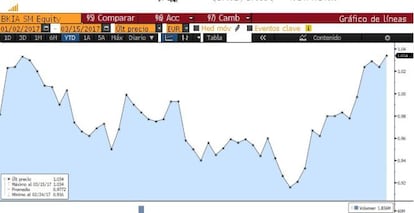

Complementaria y con sentido de negocio. Así valoraban los analistas la integración entre BMN y Bankia hace unos meses cuando ya se empezó a especular con esta posibilidad. A falta de conocer detalles como el precio de canje, ésta sigue siendo la opinión general de los expertos. Aunque en un primer momento, las acciones de Bankia recibieron con tibieza la noticia, en parte descontada por el mercado, según fue avanzando la jornada, las ganancias fueron incrementándose hasta subir un 4,1% para acabar cerrando con un repunte del 3,22%, hasta los 1,057 euros, elevando las ganancias anuales al 8,9%.

“Creo que el anuncio no ha sorprendido demasiado porque parecía que era el encaje preferido por todo el mundo”, explica Nagore Diez, analista de Norbolsa. La experta recuerda que en la última presentación de resultados, Bankia dijo que el encaje de ambas entidades sería muy bueno. “Esta es una operación que tiene lógica industrial. Cuando la pasamos a la lógica financiera, dependerá de las condiciones”, señaló Goirigolzarri que, en su momento dijo estar a la espera de conocer la decisión del FROB sobre la posible operación. “A partir de ese momento, empezaremos a trabajar con la máxima celeridad”, destacó.

Esta decisión del FROB llegó cuando el organismo informó a la CNMV de su decisión de unir las dos entidades bancarias “de cara a optimizar la capacidad de recuperación de ayudas públicas” y ha dado orden a las entidades para que inicien el proceso. Una vez completada la fusión, el FROB venderá en el mercado paquetes accionariales durante el plazo permitido (hasta final de 2019). La decisión del FROB se toma después de varios meses de análisis y tras recibir una muestra de interés –paso previo a la presentación de una oferta en firme– que valoraba BMN, fruto de la fusión de Caja Murcia, Caja Granada y la balear Sa Nostra, en 1.300 millones de euros, incluyendo el negocio de seguros. Sin él, serían 1.061.

Sentido estratégico

Desde el departamento de análisis de Bankinter recuerdan que, como han comentado otras veces, “la integración de BMN en Bankia tiene sentido estratégico ya que permitirá a Bankia incrementar el volumen de activos (en torno a un 20%) y ganar cuota de mercado en las regiones de origen de actividad de BMN (Granada, Murcia e Islas Baleares)”.

La firma advierte que le parece atractiva para Bankia la adquisición de BNM en torno a 900 millones de euros –lo que supondría una ratio del precio por valor contable del 0,4–. Aunque afirma que “una valoración de 1.061 millones de euros también nos parece interesante para Bankia ya que implica pagar un múltiplo estimado de 0,47 veces el valor en libros de BMN que es notablemente inferior a los múltiplos que cotiza Bankia –con un descuento del 10% respecto a su valor en libros–”, añaden.

Poro otro lado, Bankinter cree que la operación se realizará mediante un intercambio de acciones y según sus estimaciones, la fusión permitiría mejorar el beneficio por acción (BPA) de Bankia en torno al 10% el primer año y agregan que estiman que “la operación generará un fondo de comercio negativo superior a 1.100 millones de euros que permitirá compensar los costes de reestructuración y realizar provisiones adicionales para situar los índices de calidad crediticia de BMN en línea con los de Bankia. Estimamos también que Bankia tiene capacidad para afrontar la operación sin tener que ampliar capital”.

Entre los aspectos más negativos, Nagore Diez, de Norbolsa, afirma que Bankia “seguirá penalizada en márgenes en cuanto a competencia”, por ello, la firma de Bolsa mantiene a Bankia con consejo de vender mientras que no se conozca el precio final.

Bankia recuperó la pasada semana el euro por acción. Desde los mínimos marcados en junio del año pasado, los títulos de Bankia han recuperado un 86%. A los precios actuales, la acción cotiza por encima del precio objetivo del consenso de Bloomberg, que está en 0,95 euros.