El bono español a 10 años marca récords de 16 meses

La deuda española a diez años roza el 2% y la prima sube a los 142 puntos básicos

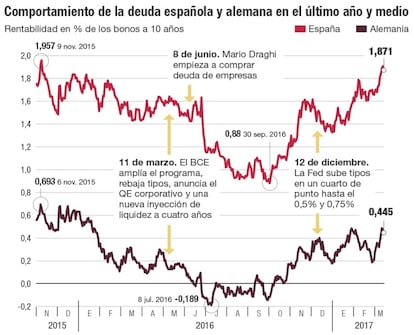

Noviembre de 2015. La rentabilidad de la deuda española a 10 años rozaba el 2%. Hacía ocho meses que el BCE había comenzado a comprar deuda pública por importe de 60.000 millones al mes con el objetivo de devolver la estabilidad a los precios y ahuyentar los fantasmas de la deflación. Sin embargo, en aquel entonces los bajos precios de la energía pesaban más y, aunque la deuda pública de la eurozona se había tomado un respiro, la inflación seguía sin recuperarse. Algunos comenzaban a especular con la posibilidad de que Mario Draghi ampliara el espectro de activos que comprar e incluir en ellos los bonos corporativo.

No fue hasta marzo de 2016 cuando el presidente de la institución decidió sacar toda la artillería. Al incremento del volumen de compra mensuales en 20.000 millones adicionales se sumaron la rebaja de tipos a mínimos históricos (nivel en el que continúan a día de hoy) y una nueva ronda de liquidez a cuatro años.

Un año después de aquello y de que las rentabilidades de la deuda española cayeran a mínimos históricos el 30 de septiembre de 2016 (el bono a diez años bajó al 0,88%), el interés de la deuda ha retomado la senda alcista. El bono español con vencimiento en 2017 cerró ayer en el 1,88%. No obstante, en la semana la rentabilidad llegó a rozar el 2%. Es decir, en menos de seis meses se ha más que duplicado.

La rentabilidad del bono español se duplica desde mínimos

A pesar de estos repuntes, José Ignacio Victoriano, responsable de renta fija de Renta 4, se muestra tranquilo y afirma que los ascensos no responden a una situación de alerta, sino más bien a la incertidumbre política que rodea a la zona euro. No obstante, aunque las rentabilidades parecen haber experimentado un punto de inflexión, donde más se está dejando sentir el ruido político es en las primas de riesgo. En concreto, la española cerró ayer en los 142 puntos básicos, lejos de los 97 puntos que registró en octubre del pasado año.

“No hay percepción de riesgo político adicional de España –más allá de los Presupuestos que debe aprobar el Ejecutivo y de la elevada deuda en circulación que a cierre de 2016 se situaba en el 99,26%– sino que se engloba dentro del riesgo político que vive el conjunto de Europa”, afirma Rafael Romero, director de inversiones de Unicorp Patrimonio. El experto señala que aunque las últimas encuestas sobre intención de voto en Francia reflejan una caída de la candidata de extrema derecha, Marine Le Pen, los grandes inversores institucionales no terminan de creérselo. “Después de los fracasos cosechados por las encuestas el año pasado, los inversores no están dispuestos a correr riesgos y se refugian en la deuda alemana”, indica Romero. El repunte de la prima de riesgo no se reduce a España. La francesa cerró ayer en los 63 puntos básicos; la italiana, en los 189; y la portuguesa, en los 352.

Los grandes inversores se refugian en la deuda alemana ante la avalancha de citas electorales

Eso sí, los ascensos de los tipos en el mercado secundario de deuda no le son ajenos al bund alemán, activo refugio por excelencia en el Viejo Continente.La rentabilidad de la deuda alemana a 10 años ha pasado del mínimo del -0,189% que registraba el pasado julio al 0,445% de ayer al cierre de los mercados. El incremento, no obstante, está siendo a un ritmo más moderado.

A la compra de deuda alemana como medida de protección en un escenario volátil, los analistas añaden otras razones.Es el caso de Estefanía Ponte, directora de análisis y asesoramiento de BNP Paribas Personal Investors, que defiende que la posibilidad de que la deuda germana sea admitida como colateral en las operaciones de repos está frenando el incremento de las rentabilidades del bund. La experta señala que en un entorno en el que la rentabilidad de la deuda estadounidense empieza a descontar un alza del precio del dinero y un mayor crecimiento e inflación, el bono alemán debería reflejar esta tensión, algo que está siendo frenado por la escasez de la deuda germana.

Optimismo exagerado

La mejora de las estimaciones macroeconómicas que realizó el BCE en la cita de la semana pasada disparó la alegría entre los inversores. Optimismo que fue apoyado por las declaraciones del banquero italiano al asegurar que la deflación se había superado. No obstante, Gonzalo Ramírez Celaya, director de renta fija de Tressis, pide cautela y señala que de momento todo son especulaciones. “No ha habido un cambio tan radical. Mientras Estados Unidos ha entrado en un nuevo ciclo, en el caso de la zona euro es algo que está por confirmar. La inflación no es real y en los próximos meses se esperan eventos que podría poner contra las cuerdas la recuperación”, afirma el analista.

Jorge Ceballos, responsable de distribución de renta fija de BEKA Finance, considera que hoy todas las miradas estarán puestas en la Reserva Federal. El experto señala que, descontada el alza de los tipos, la clave para el comportamiento del mercado de deuda será la frecuencia de las subidas de tipos en los próximos meses.