Telefónica vende el 40% de Telxius a KKR por 1.275 millones

La transacción supone valorar la filial en 3.678 millones, incluida la deuda

Telefónica ha dado hoy un importante paso en su plan de ahorros y desinversiones con el que quiere reducir su elevado endeudamiento y evitar nueva bajadas del rating. Ha cerrado la venta al fondo KKR de un 40% de Telxius, su filial de infraestructuras (torres de telefonía móvil y cables submarinos), por 1.275 millones de euros. La compañía cierra así un proceso de venta que arrancó casi medio año con el frustrado intento de sacar a Bolsa la entidad. Desde entonces ha negociado una colocación privada que valora la empresa en 3.188 millones de euros, o 12,75 euros por acción. Este nivel está en la parte baja de la banda orientativa de la OPV, que iba de los 12 a los 15 euros por acción antes de cancelarse, pero sí logra alcanzar ese rango, algo que no logró en septiembre cuando se paró la salida a Bolsa.

En un comunicado, Telefónica ha indicado que la operación supone una valoración de Telxius de 3.678 millones de euros (incluyendo deuda), lo que implica un múltiplo implícito de 11,4 veces su ebitda de 2017.

La operación se estructurará en dos fases. KKR adquiere de inmediato el 24,8% del capital por 790 millones de euros. En paralelo, las partes han pactado una opción de compra y venta para final de año por el 15,8% restante por 484,5 millones de euros. Esta opción es de doble sentido: de venta para Telefónica y de compra para KKR, de modo que para no ejecutarse sería preciso que las dos partes se echaran atrás.

La cancelación del dividendo fue la primera gran decisión de Pallete para salvar el rating

La venta de Telxius forma parte del plan de desinversiones de Telefónica para reducir sus niveles de endeudamiento, plan en el que se enmarca también la venta de O2, frustrada debido a las exigencias de las autoridades de competencia el año pasado. Además, explica en la nota a la CNMV; "complementa el objetivo de reducción de deuda por la vía orgánica, en un escenario de generación de caja creciente".

Los planes de reducción de deuda son prioritarios para la firma desde que la agencia de calificación Moody's rebajase a Baa3 el rating de Telefónica el pasado mes de noviembre y Fitch hiciera lo propio en septiembre. Para Moody's, Telefónica está a un escalón del bono basura, y para Fitch, a dos.

En este contexto de ahorro entra también la decisión de rebajar el dividendo anunciada en octubre; en 2017 será de 0,4 euros en efectivo, un 47% menos de lo previsto anteriormente. La operación no supondrá impacto en el beneficio, según explica a la CNMV, al tratarse de la venta de una participación minoritaria en una sociedad que seguirá controlada por la teleco. Y, aunque la reducción del endeudamiento no computará, obviamente, en las cuentas de 2016 que Telefónica presenta el día 23, sí permite a la empresa llegar a la cita con algo que mostrar a inversores y accionistas.

A cierre del tercer trimestre la deuda de la teleco era de 49.984 millones de euros, con un ratio de deuda sobre beneficio bruto de explotación de 3,05 veces. El objetivo, antes de los fiascos de O2 y Telxius, era dejar este nivel en 2,35 veces; en octubre Telefónica cambió a este objetivo por otro menos ambicioso: conservar el rating.

En el mercado ya se han lanzado apuestas sobre cuál puede ser la deuda que comunique la operadora este jueves en la presentación de las cuentas de 2016. En un informe reciente, Citi indicó que al cierre de 2016, la deuda de Telefónica se situará en 49.186 millones de euros, para bajar a 47.461 millones en 2017 y 44.616 millones en 2018. A su vez, Santander pronosticó una deuda a final de 2016 de 47.579 millones. La firma señaló también que, en el actual escenario de un dividendo de 0,40 euros por acción, Telefónica podría reducir su deuda en 5.800 millones de euros en el periodo entre 2017 y 2019, situando el ratio de apalancamiento en 2,5 veces, sin incluir la venta de activos. Santander siempre ha apostado por la venta de participaciones minoritarias en Telxius y la filial británica O2. Además, Telefónica cerró a mediados de noviembre el canal de televisión argentino Telefe a Viacom por cerca de 320 millones de euros, con unas plusvalías de 205 millones.

Con respecto a Telxius, Telefónica había contratado a HSBC para cerrar la operación antes del mes de marzo y estaba negociando con varios fondos de inversión; además de KKR estaban Ardian, CVC y GIC, el fondo soberano de Singapur. Queda pendiente el destino de O2. El rechazo de las autoridades de competencia a la operación con Hutchison privó a la teleco de unos ingresos que rondaban los 13.000 millones de euros y que, aunque perdía también la generación de caja de la filial, habría permitido a la empresa capear mejor las dudas de agencias de rating e inversores. La operación sigue en el aire, pero hasta el momento Telefónica se ha curado de fijarse un plazo para ella. En cualquier caso, la teleco ha establecido una cúpula directiva con un amplio perfil financiero con el objetivo puesto en una salida a Bolsa.

Telefónica no ha concretado cuál será la política de dividendos en Telxius, que junto con el precio ha sido parte fundamental de las discusiones con los fondos compradores. En la OPV, la operadora ofrecía un 61% de pay-out para 2017, que suponía un desembolso cercano a 70 millones de euros, y un 40% en los ejercicios posteriores.

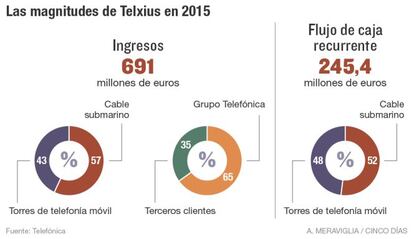

Telxius ingresó 680 millones de euros en 2015. La empresa opera una red de 16.000 torres de telecomunicaciones en cinco países y gestiona 65.000 kilómetros de fibra óptica submarina, de los que unos 31.000 son propiedad de la compañía. El principal cliente es la propia Telefónica (65% de los ingresos), y lo seguirá siendo tras la operación. En este sentido, la teleco ha dejado claro desde un primer momento que mantendría la mayoría del capital de su filial, al considerar estratégicas tanto las torres de telefonía móvil como los cables submarinos. Este posicionamiento eliminaba del proceso de venta a grupos industriales como American Tower o la española Cellnex, que siempre ha dejado claro que no compraría una participación minoritaria en una sociedad de la que no tendría el control.

Ahora, ambos socios deberán aclarar su estrategia en torno a Telxius y si la empresa acude a procesos de venta de torres de telefonía móvil de otros operadores en otros países para ampliar su cartera de activos, lo que podría implicar un aumento de la deuda de la empresa. En el citado comunicado, Jesús Olmos, máximo ejecutivo de las operaciones de KKR en España y miembro y co-responsable global de Infraestructuras del grupo de inversión, considera que “la combinación de la experiencia industrial de Telefónica con el apoyo financiero y operativo de KKR permitirá a Telxius expandirse y crecer”. El ejecutivo ha añadido que la creciente demanda de datos móviles, impulsada por el aumento de los contenidos 4K y de realidad virtual, junto a la necesidad de infraestructuras de internet fiables, supondrán un fuerte crecimiento del negocio.

A su vez, Guillermo Ansaldo, presidente de Telxius, ha explicado que la visión de Telefónica con respecto a su filial pasa por capitalizar el incremento exponencial del tráfico de datos previsto para los próximos años ofreciendo una infraestructura de red de primer nivel en Europa y América.

Con este movimiento, igualmente, Telefónica sigue los pasos de otras operadoras mundiales, que han vendido estos activos para reducir deuda y concentrar sus esfuerzos en los nuevos servicios digitales. Entre ellas figuran grupos como Telecom Italia, que colocó en Bolsa un 40% del capital de su filial Inwit en 2015, la mexicana América Móvil o la francesa Bouygues Telecom. Las grandes telecos chinas también agruparon sus torres de telefonía móvil en una sociedad, mientras que las estadounidenses AT&T o Verizon también han vendido muchos de sus emplazamientos a través de distintas operaciones a grandes empresas del sector como American Tower, Crown Castle y SBA Communications durante los últimos años.