Así queda el capital de Isolux tras el rescate de la banca

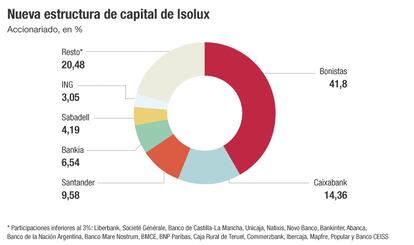

Los bancos se reparten un 52,77% y los bonistas, el 41,8% Los antiguos accionistas de control bajan al 5,43% del grupo de infraestructuras

El grupo Isolux Corsán ha estrenado hoy viernes, de forma oficial, su nueva estructura de capital tras la conversión de deuda. Bancos y bonistas alcanzan el 94,57%, mientras los anteriores accionistas de control, el expresidente Luis Delso y quien fue vicepresidente, José Gomis, bajan hasta el 5,43%.

Entre los bancos destacan Caixabank, que toma un 14,36% como primer accionista; Santander con el 9,58%, y Bankia, propietaria de un 6,54%. Los tres mayores acreedores financieros suman una posición del 30,48%.

Esta se ve superada, aunque de forma más atomizada, por el 41,80% del capital que queda en manos de los bonistas. Por debajo del 5% se sitúan Sabadell e ING, con el 4,19% y el 3,05% respectivamente. Y con posiciones inferiores al 3% aparecen en la lista de partícipes Liberbank, Societé Générale, Banco de Castilla-La Mancha, Unicaja, Natixis, Novo Banco, Bankinter, Abanca, Banco de la Nación Argentina, Banco Mare Nostrum, BMCE, BNP Paribas, Caja Rural de Teruel, Commerzbank, Ibercaja, Mapfre, Popular y Banco CEISS.

La conversión de deuda por capital estaba contemplada en el acuerdo de reestructuración

La conversión de deuda por capital estaba contemplada en el acuerdo de reestructuración financiera que salió adelante a finales de julio con el voto favorable del 92% de los acreedores. El pacto fue homologado en la última semana de octubre por el Juzgado de lo Mercantil número 2 de Madrid.

La deuda del grupo de infraestructuras queda ahora dividida en tres tramos. El primero, de 377 millones, incluye 200 millones de dinero nuevo. El tramo B, considerado sostenible en función de la capacidad de generación de recursos del grupo, asciende a 580 millones y es ampliable hasta los 750 millones. Y es el tramo C, de 1.409 millones, el que se transforma en capital a través de distintos mecanismos de conversión. La primera de esas conversiones acaba de dar lugar a la nueva estructura de capital, según explicó la compañía.

En pleno verano ya se produjo un paso previo de enorme calado como fue el nombramiento de un nuevo consejo de administración con Nemesio Fernández-Cuesta al frente como presidente. Ahora se trata de normalizar la compañía a base de incrementar la cartera, mejorar la entrada de caja y cerrar el plan de desinversiones.