El ‘no’ a Renzi torpedea el saneamiento de la banca italiana

Monte dei Paschi tiene previsto captar 5.000 millones de euros antes de que acabe el año Unicredit anuncia un acuerdo para venderle Pioneer a Amundi

El triunfo del no en el referéndum abre un nuevo escenario de inestabilidad política, el enésimo para un país habituado a los cambios de gobierno y que ha tenido más de sesenta gobiernos desde la Segunda Guerra Mundial. Pero la cuestión que más inquieta a los inversores no es tanto el horizonte político más inmediato, para el que se espera como primera opción el nombramiento de un tecnócrata al frente del ejecutivo, sino el proceso de saneamiento y recapitalización de los bancos, que no se ha llegado a abordar en profundidad por la resistencia a solicitar ayudas públicas y que se ha convertido en lastre para el conjunto del país, contagiando de paso al resto de bancos de la periferia europea.

“La diferencia entre Italia y otros países como Alemania y Austria es que, hasta el momento, en Italia no ha habido ayudas significativas a la banca”, ha recordado hoy Ewald Nowotny, consejero austriaco del BCE, que no ha descartado que el estado italiano inyecte ayudas a sus bancos “de alguna manera”.

La primera reacción de los bancos italianos al resultado del referéndum ha sido de descensos en Bolsa, aunque no de desplome, si bien hay grandes incógnitas que los inversores esperan se resuelvan con rapidez. La más apremiante de todas es el futuro de Monte dei Paschi, el banco más vulnerable de Italia y único y sonoro suspenso en los test de estrés realizados este verano por la Autoridad Bancaria Europea. Monte dei Paschi, con un volumen de créditos impagados que ronda los 30.000 millones de euros, fía su supervivencia a un plan con el que reducir un volumen de 27.700 millones de euros de créditos morosos y la captación de 5.000 millones de capital, un verdadero desafío ante los escasos 570 millones de euros de capitalización bursátil: sus acciones se han desfondado el 84% este año. “Las opciones de éxito para desarrollar el plan de capitalización en el tiempo previsto son escasas”, apuntaban hoy analistas de BNP Paribas en declaraciones recogidas por Blooomberg.

- MPS, la Bankia italiana

Monte dei Paschi prevé cerrar esa ampliación de capital antes de que termine el año y acaba de cerrar el proceso de conversión de deuda en acciones, parte de su plan de captación de capital. Ha logrado captar por esta vía 1.000 millones de euros, sobre un total de 4.300 millones de euros sujetos a la propuesta de canje, pero tiene pendiente la ampliación de capital en mercado, un objetivo que se complica a la vista de la inestabilidad que crea el resultado del referéndum y sobre lo que la directiva del banco decidirá hoy.

Unicredit es otra de las entidades bajo presión para captar capital, aunque las dudas sobre su solvencia estén muy lejos de los temores que despierta Monte dei Paschi. El banco se ha apresurado a confirmar hoy que inicia conversaciones exclusivas con Amundi para la venta de su gestora de fondos de inversión Pionner, después de que fracasaran las negociaciones con Santander, en una operación por la que podría ingresar 3.000 millones de euros.

El consejero delegado de Unicredit, Jean Pierre Mustier, defendía hoy que el resultado del referéndum no va a cambiar los planes de la entidad. El banco tiene previsto presentar el próximo día 13 de diciembre un plan estratégico que algunas fuentes señalan incluiría una ampliación de capital por hasta 13.000 millones de euros. Los bancos italianos podrían recurrir al mercado para obtener capital por alrededor de 20.000 millones en los próximos meses, ya sea con ampliaciones de capital o venta de activos, que la persistente desconfianza hacia el sector puede dificultar. “El voto negativo podría aumentar la presión sobre el sector bancario italiano y el europeo, lo que amenaza la estabilidad financiera y subraya la importancia de que los inversores en renta variable europea adopten un enfoque muy selectivo”, señalaba ayer JPMorgan Asset Management.

- Resistencia a las ayudas públicas

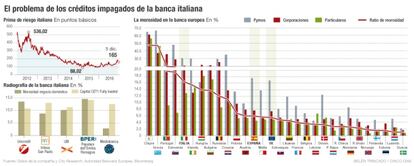

Las entidades italianas buscan por tanto fórmulas para captar capital, que eviten la inyección de ayudas públicas y resuelvan de una vez el problema de la morosidad. El sistema financiero tiene una ratio de mora del 16%, solo superada por Chipre, Grecia y Portugal. Y los impagos se disparan a una ratio del 30% en los préstamos a pymes, mientras que en hipotecas ronda el 13%, según datos de la Autoridad Bancaria Europea publicados el pasado viernes.

Hasta ahora, la única iniciativa tomada por el gobierno italiano sobre el sector bancario ha sido la creación de Atlante, una suerte de banco malo al que fondos privados han aportado 4.250 millones de euros para la adquisición de activos tóxicos y que se muestra insuficiente para absorber la carga de impagos del sistema.

La posibilidad de una inyección de ayudas públicas se puso sobre la mesa tras el brexit, que asoló la cotización bursátil de los bancos italianos a causa precisamente de su elevada morosidad. Renzi intentó emplear ese derrumbe como argumento para defender unas ayudas públicas que evitaran la aplicación del actual protocolo de resoluciones bancarias, que obliga desde este año a que el coste del rescate lo asuman en primer lugar accionistas y tenedores de deuda, no los contribuyentes. Pero esta hoja de ruta tiene un elevadísismo coste político en Italia, donde los pequeños ahorradores son los grandes propietarios de la deuda emitida por la banca italiana. De hecho, Renzi quiso evitar a toda costa esta fórmula, a sabiendas de que un rescate en esos términos le habría restado aún más apoyos de cara a un referéndum que ha terminado por perder en cualquier caso.

- El riesgo de los minoritarios

Así, los bancos italianos han colocado bonos entre pequeños inversores por 170.000 millones de euros, una cuantía que aun así se ha reducido el 22% interanual a cierre de septiembre, según datos del Banco de Italia a cierre de septiembre. Intesa San Paolo y Unicredit, los dos mayores bancos del país, afrontan vencimientos por estos bonos en 2017 por 14.000 y 3.780 millones de euros, respectivamente. El volumen de deuda subordinada entre particulares se eleva a 31.000 millones de euros, el 46% del total emitido.

El incremento de la prima de riesgo italiana, que ha llegado días atrás a niveles de 2014 en los 180 puntos, es otro elemento de presión para la banca del país, con un elevado volumen de deuda soberana en su balance, que ronda los 400.000 millones de euros. “El riesgo de rebajas de rating puede aumentar, especialmente si la incertidumbre política es prolongada”, advierten en Citi. Por lo pronto, el BCE sigue protegiendo al bono italiano, que ayer quedó estable en el 2%.