Esta es la hoja de ruta que marca el mercado para sanear Popular

Los analistas consideran que el banco revisará sus objetivos y creen que Saracho será clave para recuperar la credibilidad. Le piden una ampliación de al menos 1.000 millones

El nuevo jefe de Popular, Emilio Saracho, debe mover sus hilos en banca de inversión –no en vano, es uno de los tres vicepresidentes mundiales de JP Morgan– para sanear de una vez una vez y para siempre el balance del banco, que acaba de ampliar capital en 2.500 millones de euros y ha llenado sus arcas con cerca de 5.500 millones de capital en los últimos cuatro ejercicios.

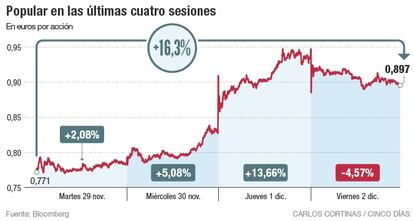

El mercado ha premiado el cambio de Ángel Ron, que seguirá de forma interina hasta que se celebre la junta de accionistas de 2016 a más tardar el próximo marzo. La acción se ha disparado un 16,3% desde el cierre del lunes, pese a que el viernes corrigió un 4,6%, hasta 0,897 euros por título, claramente por debajo de los 1,25 euros por título a los que captó los fondos propios el pasado junio.

En el año en curso, es el peor valor del Ibex con una caída del 67%, y desde los máximos históricos de 28,2 euros por acción –un precio ajustado conforme a los criterios de Bloomberg– que marcó en abril de 2007 se hunde casi un 97%.

Los grandes problemas del banco son el ladrillo, con activos improductivos por más de 34.000 millones de euros sobre un balance de menos de 130.000 millones, y su escueta ratio de cobertura sobre ellos. Popular tiene reservado en provisiones apenas el 37% del importe en activos dudosos, cuando la media del sector ronda el 50%.

N+1 descarta una fusión o absorción en los próximos 18 o 24 meses

El objetivo es apartar de golpe cerca de 5.000 millones en las cuentas del presente ejercicio para subir esas provisiones 12 puntos porcentuales o incluso más. Las pérdidas superarían de largo los 2.000 millones de euros que en principio Popular había previsto para 2016, cuando el pasado mes de mayo el banco que presidía Ángel Ron anunció su segunda macroampliación de capital.

N+1 afirma que debería destinar más de 2.200 millones de euros a sanear activos. Una operación que tendría que ser rematada con una ampliación de capital adicional de más de 2.000 millones, según Francisco Riquel, autor del informe.

Otras fuentes de bancos de inversión indican que ese importe es innecesario y que para cubrir el ensanchamiento previsible de los números rojos y reforzar el balance sería necesario bastante menos dinero. Con unos 1.000 millones de euros sería suficiente si se ponen en marcha todas las palancas para limpiar el balance.

“Popular cuenta con activos que puede vender y, pese a todos sus problemas, no necesita ni de lejos una ampliación de capital como las que ha ejecutado en el pasado”, señalan fuentes financieras.

Javier Bernat, de GVC Gaesco Beka, asegura que todo dependerá de la marcha de la economía y del mercado inmobiliario, pero en principio confía en que, con la última inyección de fondos propios, Popular tendrá el camino despejado entre 12 y 24 meses. El experto destaca que el futuro presidente y sus contactos serán claves para permitir que Popular cumpla la promesa de deshacerse de los 15.000 millones de activos venenosos con diciembre de 2018 como fecha límite. El consejero delegado, Pedro Larena, podrá dedicarse al negocio puro y duro, con la misión de potenciar la estrategia comercial de la entidad, añade.

Los expertos señalan que limpiar el ladrillo debe ser el primer objetivo de la entidad

Una parte de la limpieza debería hacerse con la colocación de su inmobiliaria en Bolsa, que aglutinaría alrededor de 6.000 millones en activos contaminados. “La solución puede ser una socimi; sería la primera española tóxica casi al 100%, lo que la hace completamente singular y que podría atraer inversores. El negocio será arriesgado pero con gran potencial”, señala un banquero de inversión.

Desde Renta 4, son optimistas y consideran que entre el presente ejercicio y 2018, la entidad financiera se sacudirá cerca de 9.000 millones de euros en ladrillo a través de la venta de inmuebles.

Standard & Poor’s avisa que el objetivo del plan estratégico todavía vigente, de reducir un 45% su toxicidad, es complicado. Aun así, la agencia de calificación es positiva con Popular, aunque le mantiene a cuatro escalones del grado de inversión, con una nota de B+, le mejoró la perspectiva a positiva por la posibilidad de que su balance se fortalezca en los próximos meses.

La propuesta de volver al dividendo en efectivo el próximo ejercicio con un porcentaje de los beneficios en el entorno del 25% puede revisarse, según las fuentes consultadas. Negro sobre blanco está el compromiso del antiguo equipo gestor de repartir al menos el 40% entre sus accionistas a partir de 2018.

Varios analistas señalan que los ajustes de personal, de cerca de 2.600 personas, y el cierre de unas 300 oficinas dañarán el negocio. Al tiempo destacan que su cuota del 17% en el segmento de pymes, 10 puntos superior a la que sería lógica para su tamaño, es una de sus grandes virtudes.

Con una capitalización en el entorno de los 3.800 millones de euros, Popular, que llegó a estar claramente por encima de Sabadell –que ahora vale 6.700 millones– y a años luz de Bankinter (6.400), es el último de los bancos del Ibex. Los cuatro grandes están a gran distancia. Santander cuesta 62.600 millones; BBVA, 38.000; CaixaBank, 16.000; y Bankia, 9.000 millones. Algunos expertos señalan que el futuro de Popular continuará siendo en soledad, mientras que otros apuntan la posibilidad de una compra por parte de un extranjero, su absorción por uno de los grandes o su despiece para venderlo por partes.

Las opciones de futuro que están encima del tapete

Inversores

“Lo lógico es que busquen una solución con un eventual comprador, al que se permita controlar la entidad. Aquí el aliciente de las entidades de fuera de la Unión Europea es muy superior, puesto que conseguir la ficha en España les permitiría operar en los 28 países”, señala un banquero de inversión. En la lista de sospechosos habituales vuelven aparecer inversores chinos, como el fondo Fosum, con presencia en el Banco Comercial Português y en el China Minsheng Bank. El fondo soberano de Catar es otro candidato a entrar, con participaciones en Barclays (6%), Credit Suisse (5%), Deutsche Bank (6%), la Bolsa de Londres (6% también) y el banco chino Agricultural Bank of China (13%).

Crédit Mutuel, uno de los actuales accionistas de referencia de Popular con casi el 4%, y socio mayoritario de TargoBank con un 51%, una marca lanzada en 2010 con 125 sucursales, podría ser uno de los caballeros blancos. Cuenta con un balance de cerca de 460.000 millones y el año pasado ganó más de 1.500 millones. Estos inversores, sin embargo, servirían para aportar nuevo capital o comprar en caso de que la entidad se trocee, pero es complicado que tengan capacidad para hacerse con su control.

Fusiones

Una fusión con Sabadell ha estado siempre en el mercado, pero nunca se ha materializado. Se menciona a los cuatro grandes, empezando por BBVA, como potenciales interesados e incluyendo incluso a Bankia, todavía pendiente de ser privatizada... Pero Francisco Riquel, de N+1, considera que el escenario más probable es que Popular siga solo a corto y medio plazo. En los próximos 18 a 24 meses, Emilio Saracho debe estabilizar la entidad financiera y, una vez saneada, se verá si esta encaja en la estrategia de alguno de sus rivales nacionales o es la diana de una entidad extranjera interesada en España.