El coste de financiación de España sube más de un 60% en mes y medio

El país afrontará el próximo año unos 155.000 millones de euros en vencimientos

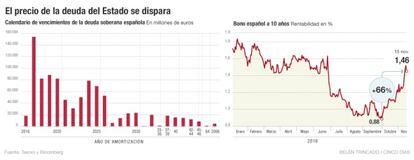

Lo que le cuesta a España financiarse en el mercado se ha disparado más de un 60% en un mes y medio. El fantasma inflacionista de Donald Trump y los mensajes del BCE han disparado las rentabilidades de la deuda pública. El interés del bono español a 10 años ha pasado del 0,88% al 1,46%. El coste de los intereses reflejado en los Presupuestos del próximo año también se disparará respecto a los pagados en 2016.

La rebelión de la deuda no solo tiene repercusión en los inversores, que han sufrido una avalancha de minusvalías, al menos latentes, debido a la caída de los precios, simultánea a la subida de los rendimientos. El coste de la deuda es directamente proporcional al coste de financiación de las empresas (véase página 3) y también de los países.

España calculó en los Presupuestos Generales de Estado de 2016 que se gastaría unos 33.500 millones de euros en pagar intereses de la deuda. El importe, pese a que el objetivo de déficit pactado por Bruselas se ha ensanchado desde el 2,8% al 3,6% y finalmente al 4,6%, será previsiblemente inferior.

Mario Draghi, y el programa de compra de deuda que comenzó a ejecutar en marzo de 2015, es el principal culpable. Si el presente ejercicio arrancó con una rentabilidad de la deuda a 10 años en el entorno del 1,8%, el pasado 30 de septiembre ese bono marcó un mínimo en el 0,88%. La media, a falta de un mes medio para que finalice 2016, es del 1,36%. Mientras, el ministerio que dirigía Cristóbal Montoro, y en el que repite mandato, calculaba una rentabilidad para la deuda a 10 años del 2,6%.

Pero el fuerte tirón que se ha producido en el interés de la deuda pública de todo el planeta tendrá repercusiones en los futuros presupuestos que prepara el Ejecutivo. Para este ejercicio, quedan por renovar menos de 20.000 millones de euros en vencimientos de deuda, pero el próximo se avecinan alrededor de 155.000 millones de euros en letras, bonos y obligaciones, que tendrán que ser refinanciados en 2017 (véase gráfico).

Los tipos de interés no será tan benignos como los que el Tesoro, bajo la batuta de María Rosa Sánchez-Yebra, que el próximo diciembre tomará posesión de su cargo como vicegobernadora del Banco de Desarrollo del Consejo de Europa, ha conseguido este año.

“La evolución a la baja de los tipos de interés se traduce en que el coste medio de la emisión en 2016 se sitúe en el 0,65%, el más bajo de la historia, mientras que la vida media de la deuda en circulación alcanza los 6,78 años”, señala el Tesoro en una reciente nota. Este precio de financiación difícilmente se repetirá el próximo año. No solo el bono a una década ha sufrido una intensa subida de su rentabilidad; ha ocurrido lo mismo en los de menores y mayores plazos.

El que expira en cinco años ofrece un 0,4%, cuando a finales de septiembre daba poco más del 0%; el dos años está todavía en negativo (en el –0,136%), pero viene de un mínimo del –0,240% de inicios de octubre. El 30 años da el 2,64% frente al 2%. La deuda soberana del Reino España, que no incluye ni la municipal ni la autonómica, concluyó a finales de octubre en 911.811 millones de euros. De acuerdo a los datos de agosto del Banco de España, el conjunto los pasivos del conjunto de las administraciones públicas sumaban más de 1,1 billones de euros, de forma que suponían más del 100% PIB conforme a los datos de los últimos cuatro trimestres de los que el Instituto Nacional de Estadística (INE) tiene datos. En la última subasta a medio y lago plazo celebrada el 3 octubre España logró unos 3.000 millones a cinco, diez y quince años a tipos ultrarreducidos de entre el 0,15% y el 1,6%.

El organismo de financiación del Estado puede presumir de que el coste del total de la deuda en circulación bajó el pasado octubre hasta el 2,85%, el menor de la historia. Se espera que Mario Draghi ofrezca en la reunión del BCE del próximo 8 de diciembre pistas sobre qué hará con las compras de deuda.

Los expertos de Barclays esperan que las compras se sitúen en una media mensual de 45.000 millones en 2018, y una buena parte de los economistas considera que será abril cuando se produzca la primera reducción de los estímulos, hasta situarlos alrededor de los 70.000 millones de euros al mes.

Pero el Banco Central tiene por delante muchos acontencimientos políticos que pueden tener consecuencias imprevisibles en los mercados, como el reférendum italiano que se celebrará el 4 de diciembre sobre la reforma de la constitución y, especialmente, las elecciones presidenciales francesas del próximo 23 de abril, cuando se producirá la primera vuelta, y del 7 de mayo en segunda.

El 4 de diciembre se repetirá además la segunda vuelta en Austria, con el ultraderechista Partido de la Libertad como una eventual opción ganadora. El miedo a que el populismo se haga con el poder es un ingrediente adicional que Mario Draghi debe introducir en su receta para tener controlado el mercado monetario.

Mientras, la Reserva Federal, pilotada por Janet Yellen, que no puede ser removida del cargo por Trump hasta que cumpla su mandato en febrero de 2018, subirá los tipos a entre el 0,5% y el 0,75% en su próxima reunión del 14 de diciembre salvo sorpresa mayúscula.

El euro toca mínimos de 11 meses y la OPEP propulsa el precio del crudo

El volumen no fue para tirar cohetes, con menos de 2.200 millones de euros en toda la Bolsa española. Aun así, está por encima de los menos de 2.100 millones de euros que se movieron de media diaria el mes pasado. El sector bancario en Italia dio problemas: Unicredit cayó un 4,1% y el Monte dei Paschi, un 10%, tras conocerse que propone un capitalización de deuda de 4.300 millones. El mercado descontaba una suerte de Apocalipsis con la victoria de Donald Trump. Pero sus palabras conciliadoras tras el triunfo y el hecho de que esté rodeándose del más puro y duro establishment han cambiado las tornas. Los rendimientos de la deuda estadounidense se han disparado de manera consecuente, con el Treasury a 10 años en el 2,22% cuando antes de la victoria de Donald Trump se pagaba claramente por debajo del 1,8%. Así, la moneda europea se cambia a 1,073 unidades del billete verde, mínimos desde diciembre de 2015. Mientras, El petróleo, vuelve a subir a golpe de rumores sobre lo que ocurre en la Organización de Países Exportadores de Petróleo (OPEP), el barril de Brent supera los 46 dólares. El cártel espera cerrar un acuerdo para frenar la producción de forma inminente.