La ganancia anual en fondos de deuda cae a la mitad

El referéndum italiano del 4 de diciembre es la próxima cita que puede tensar el mercado europeo

La renta fija se tomó ayer un ligero respiro tras la oleada de ventas que ha desatado el triunfo de Donald Trump en las elecciones presidenciales de EE UU. La previsión de que la mayor economía del mundo apueste por la rebaja de impuestos y el gasto público dibuja un horizonte de más inflación y, en consecuencia, tipos de interés más elevados. El efecto más inmediato es un alza de rentabilidades –en paralelo a la caída de precios– que los expertos consideran algo exagerada pero que se explica en los elevados precios que había alcanzado la renta fija, alimentada durante años por las políticas expansivas de los bancos centrales.

La gran duda que ahora salta a los gestores de renta fija es cuál será el verdadero alcance de las medidas económicas de Trump, si bien lo sucedido estos días marca ya un punto de inflexión tras el que será improbable regresar a los anteriores mínimos históricos de rentabilidad. El alza de la curva de tipos ha llegado para quedarse y modifica el horizonte para la gestión de la renta fija, después de años de ganancias, aunque los expertos también advierten de los distintos matices que este nuevo escenario tendrá para la deuda estadounidense y la de la zona euro. De hecho, los tipos de referencia tardarán en subir en la zona euro, donde aún está por ver en qué momento el BCE se decidirá a iniciar una reducción de su programa de compras de deuda.

El alza de la inflación no se prevé ni mucho menos tan evidente en la zona euro como en EE UU. Además, habrá factores políticos que bien podrían contribuir a prolongar el alza de rentabilidades que ha iniciado la victoria de Trump, como la celebración del referéndum italiano del próximo 4 de diciembre o las elecciones presidenciales en Francia en 2017 y en las que la candidata de extrema derecha Marine Le Pen se presenta como firme aspirante.

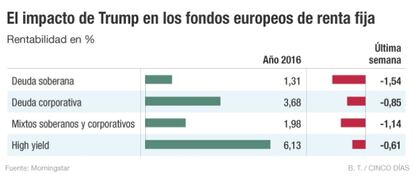

En este escenario, las ventas generalizadas ya han tenido un fuerte impacto en los fondos de renta fija de la zona euro, en especial en los de deuda soberana, donde se acumulan las mayores pérdidas de la última semana.

Deuda soberana

Los fondos de deuda pública de la zona euro han registrado una pérdida del 1,54% en la última semana, que reduce a menos de la mitad la ganancia que habían acumulado en el año. Así, el efecto Trump ha recortado al 1,31% la rentabilidad anual de esta familia de fondos de renta fija, según datos de Morningstar. Apenas 7 fondos de esta categoría logran un rendimiento positivo en los últimos siete días, dentro de un universo de 138 fondos.

El mejor comportamiento corresponde a los fondos de BlueBay Investment Management. Su fondo BlueBay Investment Grade Euro Goverment de deuda soberana de países europeos, que incluye la deuda pública británica entre sus principales posiciones, renta el 0,86% en su denominación en libras y el 0,67% en su denominación en euros, que en los últimos seis meses se anota una ganancia del 1%.

Una sicav de Generali que invierte en bonos soberanos a un plazo de entre 3 y 5 años es otro de los productos de esta categoría que sale airoso y araña una ganancia del 0,15% en la última semana. El BBVA Bonos España Largo Plazo es el fondo español de este tipo menos malo, con una caída del 0,36%.

Deuda corporativa

Los fondos de renta fija europea que invierten en emisiones corporativas arrojan rentabilidades algo mayores en la última semana, aunque los efectos de la victoria de Trump también dejan pérdidas a nivel global en esta familia. La pérdida media de la última semana en los fondos de esta categoría es del 0,85%, frente a una ganancia acumulada en el año del 3,68%, según datos de Morningstar. “Hemos optado por posiciones de liquidez y por hacer algunas compras en bonos financieros. Somos muy cautos en los plazos más allá de 2019 y 2020, preferimos plazos más cortos”, explica Óscar Moreno, gestor de renta fija de la gestora de pensiones de Renta 4.

Los fondos de deuda corporativa europea que mejor se comportan en la última semana están denominados en divisas ajenas al euro. Destacan el Deutsche Invest I Euro Corporate Bonds en libras, con una ganancia del 2,28%, y el BlueBay Investment Grade Bond Fund, también en libras y con una ganancia del 2,13%. Entre los más rentables aparece también el Sabadell Financial Capital Plus, que renta el 0,35% y el 3,14% en los últimos seis meses.

Mixtos y high yield

El impacto del nuevo escenario de mercado sobre los fondos de renta fija hay que medirlo en función del riesgo de crédito de los activos en los que invierten –donde los fondos de high yield son los más arriesgados– y en la duración de esos activos, según explica Fernando Luque, analista de Morningstar. Las mayores pérdidas se han concentrado en los fondos de mayor duración.

Los fondos de renta fija que combinan la deuda soberana con la corportativa han sufrido de media una pérdida del 1,14% en la última semana, si bien aún ganan el 1,98% en el año. De nuevo, los más rentables están denominados en libras –con el BlueBay Investment Grade Libor Fund en cabeza y el 2,84%–. En euros, aparecen el Andbank Funds FCP Credit y el Bankia Bonos Internacional, con el 0,34% y 0,08% en la última semana.

En fondos europeos de high yield, la pérdida en la última semana es del 0,61%, con un alza en el año del 6,13%. Solo doce de los 78 fondos de esta categoría evitan las pérdidas en la última semana.