La clase de "recuperación" que impide una "normalización" de tipos de interés.

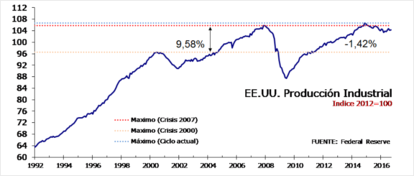

La producción industrial en septiembre en EE.UU. crecía un 0,1% frente a unas expectativas del +0,2% tras un dato de agosto revisado una décima a la baja y que quedaba finalmente en el -0,5%. La mejora de la actividad manufacturera del +0,2% era compensada en el último mes del tercer trimestre con una cesión del 1,0% en la producción de “utilities”. Tomando el cómputo del 3ºT el crecimiento anualizado de la actividad en el sector secundario era del +1,8%, nivel por primera vez positivo desde hace un año. Pero las segundas derivadas tienen a mostrarnos una realidad que no es muy exacta. Si miramos directamente el índice de producción industrial, vemos que la supuesta recuperación de la producción industrial desde la crisis del 2007, no es más que un mero estancamiento. De hecho, la producción industrial actualmente esta un 1,42% por debajo del máximo de este ciclo (escasamente superior al del año 2000, frente al 9,58% que aumento entre 2000-2007). En el año 2007 el máximo del índice fue un 9,58% superior al máximo registrado en el año 2000.

Lo mismo ocurre con la capacidad utilizada que se sitúa en el 75,4% (una décima más que en agosto) pero no ha alcanzado en esta "recuperación" la media histórica de casi 80 % (79,30) que en anteriores ciclos los superaba ampliamente. La última vez que la capacidad utilizada estuvo por encima de los 80% fue en abril del 2006 (máximo del anterior ciclo) cuando alcanzó los 80,7%. En este ciclo, el máximo ha sido de 78,9 en noviembre del año pasado, por lo que la actual capacidad utilizada esta 4,5 puntos por debajo de dicho nivel y 5,3 puntos por debajo del máximo del 2006.

y con los empleos del sector manufacturero. Hoy trabajan en el sector casi dos millones menos de personas que en el máximo del ciclo 2004-2007 (abril de 2006).

Con todo ello, hoy conoceremos la referencia de precios de EE.UU. (y el Reino Unido) siendo muy posible que la tasa interanual se pueda incrementar sustancialmente en ambos casos por el efecto base (desde el 1,1% al 1,5% en EE.UU y en el Reino Unido desde el 0,6% al 1,0%). De hecho los mercados comienzan a recoger una mayor expectativa de inflación.

En el caso de EE.UU. las expectativas de incrementos de los precios viene del lado de la evolución salarial (alzas tímidas, pero que comienzan a romper la pauta de excesiva moderación) el breakeven inflation a 5 años se sitúa en el 1,5% desde 1,3% de finales de agosto. Sorprende no obstante que las expectativas de inflación a un año por parte de los consumidores, en el último informe de Confianza del consumidor de la Universidad de Michigan publicado, vuelve a reducirse al 2,4% desde los 2,5% en agosto y el 2,7% en julio (la perspectiva a 5 años sube ligeramente del 2,5 al 2,6%)

Por lo que respecta al swap de inflación a 5 años del Reino Unido actualmente cotiza en 3,39% desde un final de septiembre de 3,04%. Sin embargo el movimiento se aceleraba tras el Brexit y la fuerte depreciación de su divisa dado que con anterioridad al referéndum este indicador de cobertura de inflación se situaba en el 2,8%.