El Ibex, imbatible en el pago al accionista

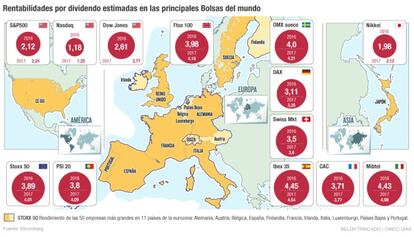

Con el bono a diez años por debajo del 1% y las rentabilidades de los depósitos cerca de cero por culpa de las políticas monetarias de los bancos centrales, el dividendo se erige como la mejor opción para sacar una mínima renta a las inversiones. En este sentido, la Bolsa española ostenta desde hace años el puesto de la más rentable por dividendo de los principales mercados de renta variable. Según los datos agregados que proporciona mensualmente MSCI, a marzo de 2016 la rentabilidad por dividendo de la Bolsa española alcanza el 5,4% frente a cerca del 1,45% que ofrecía el bono español a 10 años al cierre del primer trimestre del año. “Es una circunstancia que se repite mes tras mes de forma continuada desde hace 8 años”, explican en un informe del Servicio de Estudios de BME.

“Esta realidad es posible gracias al prolongado esfuerzo de un buen número de compañías cotizadas españolas de, como mínimo, mantener su política de dividendos aun cuando las cotizaciones están siendo castigadas frecuentemente por un entorno de mercado rodeado de incertidumbres relevantes y con dificultades para ayudar a que los negocios crezcan de manera estable”, explican en BME. Desde 2008 el mercado de valores español es líder mundial en rentabilidad agregada por este concepto. La media de los últimos 30 años se sitúa en el 4% y también es la más alta.

“Tradicionalmente la Bolsa española es “generosa” con la rentabilidad por dividendo, pero tiene trampa. Cuanto más baja el precio de la acción, más sube la rentabilidad por dividendo, ya que este ratio depende del precio de la acción”, explica David Galán, de Bolsa General. El experto recuerda que en la rentabilidad también influyen los scrip dividend. Con esta fórmula, la empresa retribuye al accionista mediante acciones y sin que haya salida de caja.

El experto recuerda que en el scrip dividend, “la empresa da a elegir entre tener nuevas acciones o cobrar en efectivo y entre el 75% y el 80% elige nuevas acciones, con lo que la compañía simplemente crea nuevas acciones mediante una ampliación de capital con la que ‘paga’ esos dividendos. Un ejemplo de como esta fórmula de retribución a los inversores ha influido en las propias compañías está en Santander. “En los últimos ocho años Santander ha multiplicado por más de dos veces el número de acciones en circulación”, añade Galán.

- Dividendos europeos estrellas

Más allá del Ibex 35, hay otros índices del Viejo Continente que también tienen valores muy generosos con los accionistas. Según los datos de FacSet facilitados por Link Securities, Royal KPN cuenta con la mayor rentabilidad por dividendo de Europa estimada para 2016 que es del 13%. Al igual que le pasó a otras compañías del sector de las telecos, la crisis se llevó por delante la retribución al accionista. Y tras suspender el pago del dividendo en 2014, el grupo holandés volvió a pagar cupón en 2015, año en el que repartió 0,42 euros brutos por acción. En 2016, lleva repartidos 0,38 euros y para 2017 ya hay uno previsto para abril, de 0,05 euros por acción, según las estimaciones de Bloomberg.

La operadora, pese a ser una de las que tiene una menor capitalización bursátil dentro del sector europeo, apenas unos 15.000 millones de euros, presta servicios de telecomunicaciones en los Países Bajos y es una histórica del sector. Su acción está cerca de máximos históricos. La eléctrica francesa Electricidad de France ocupa el segundo puesto del ránking de los más rentables por dividendo de Europa, con un 9,11% estimado para 2016 a pesar de que en la presentación de resultados en febrero anunció un recorte del dividendo del 12%. Esta compañía, que tiene una capitalización bursátil de 21.000 millones de euros, hace dos pagos al año. Según las previsiones de FacSet, el importe total a repartir con cargo a 2016 será de 1,54 euros por acción.

El maltrecho sector financiero italiano cuenta con uno de sus bancos entre los más generosos con sus accionistas de Europa. Se trata de Intesa San Paolo. Pese a que la entidad italiana es de las más saneadas, el castigo que ha sufrido en la Bolsa italiana este sector ha disparado su rentabilidad por dividendo al 9%. Este incremento se debe al aumento del dividendo que ha llevado a cabo la entidad, que ya el pasado mayo duplicó su importe (de 0,07 a 0,14 euros por acción) y que, según se ha señalado, volverá a subirlo, previsiblemente, hasta los 0,19 euros.

Las financieras italianas Unipol Sai y Azimut también cotizan con interesantes rentabilidades por dividendo y repartirán respectivos 0,17 euros y 0,93 euros con cargo a 2016.

El sector asegurador está tomando el relevo de otros sectores más afectados por los recortes en la retribución al accionista, como el eléctrico. En este grupo, y junto con las aseguradoras italianas, destaca en el ranking de las europeas la posición de la alemana Aegon, que cotiza con una rentabilidad por dividendo estimada para 2016 del 7,64%. Según las estimaciones de FacSet, Aegon pagará 0,53 euros brutos por acción con cargo a los resultados de 2016.

Las francesas Natixis y Engie también se cuelan entre las más generosos del Viejo Continente. Con rentabilidades por dividendo previstas para 2016 del 7,6% y 7,3% para 2017 , repartirán 0,37 euros y 1,04 euros respectivamente con cargo a los resultados de 2016 y 2017.