Deutsche toma aire y vende su negocio británico de seguros

Deutsche Bank vive hoy una jornada de tregua después de que la amenaza de una multa de 14.000 millones de dólares por parte de la Justicia estadounidense haya puesto al gigante de la banca alemana en el disparadero. La acción recupera el 3,66% gracias al anuncio de la venta del negocio de seguros en Reino Unido, una operación menor en comparación con la sanción a la que podría hacer frente en Estados Unidos pero que servirá para reforzar los ratios de solvencia, en un momento en el que el mercado está poniendo al banco contra las cuerdas para que realice una ampliación de capital.

Deutsche Bank comunicó que ha alcanzado un acuerdo para vender su negocio británico de seguros Abbey Life a Phoenix Life Holdings por un importe de 935 millones de libras (1.085 millones de euros). La venta permitirá elevar el ratio de capital de máxima calidad CET1 en 10 puntos básicos, si bien provocará unas pérdidas antes de impuestos de 800 millones de euros, como consecuencia del deterioro del fondo de comercio, según explicó el banco en un comunicado. El consejero delegado de la compañía, John Cryan, defendió que la venta fortalece la solvencia de la entidad. “Continuamos construyendo un Deutsche Bank mejor y más simple”, añadió.

En una entrevista en el diario Bild, Cryan volvió a desmentir la posibilidad de recibir ayuda del Estado alemán e insistió de nuevo en que no se plantea una ampliación de capital. Fuentes oficiales también tuvieron que negar las informaciones de medios alemanes que apuntaban a un rescate de la entidad. “Esa información es falsa. El Gobierno alemán no prepara plan de salvación alguno”, indicó el portavoz del Ministerio de Finanzas, Martin Jäger.

La idea de un rescate público de Deutsche Bank, el mayor banco de Alemania y uno de los emblemas indiscutibles de la economía del país, había cobrado fuerza en los últimos días, a la vista de que las dificultades de la entidad financiera –en una posición de capital apurada ya incluso sin considerar el impacto que tendría la multa en Estados Unidos– y el fuerte castigo en Bolsa han comenzado a convertirse en una cuestión de estado. Deutsche Bank está además considerado por el FMI como el banco con mayor riesgo sistémico del mundo. Pero la posibilidad de un rescate con dinero público iría en contra de los argumentos defendidos en todo momento por el ejecutivo germano, siempre contrario en los foros europeos a que sean los contribuyentes quienes financien las ayudas a la banca.

Los esfuerzos están ahora en intentar rebajar la multa a la que el banco se enfrenta en Estados Unidos por su papel en la crisis de las hipotecas subprime. “Desde el principio estaba claro que no pagaremos esa suma”, señaló ayer el consejero delegado John Cryan, que confía en que las autoridades estadounidenses den al Deutsche Bank el mismo “trato justo” que ha dado a los bancos americanos con los que ha cerrado acuerdos.

La justicia estadounidense lanzó este mismo martes una invitación a los bancos inmersos en procesos judiciales a que colaboren si desean rebajar las multas a las que se enfrentan, en clara alusión a Deutsche Bank. Royal Bank of Scotland (RBS) anunció hoy que pagará 1.100 millones de dólares (982 millones de euros) a las autoridades estadounidenses para resolver dos procesos legales relacionados con la venta de activos respaldados por hipotecas subprime.

Goldman Sachs señala en un informe que Deutsche Bank debería alcanzar un rápido acuerdo con la justicia estadounidense para reducir la multa. El gigante estadounidense, que también encajó este año una sanción de 5.100 millones de dólares por su papel en las hipotecas basura, calcula que una negociación puede recortarla a entre 2.800 y 8.100 millones de dólares, un rango que permitiría mantener los niveles de capital CET1 este año entre el 10% y el 11%. De hecho, los acuerdos extrajudiciales han sido la vía por la que los gigantes mundiales de banca de inversión han resuelto sus pleitos con las autoridades estadounidenses.

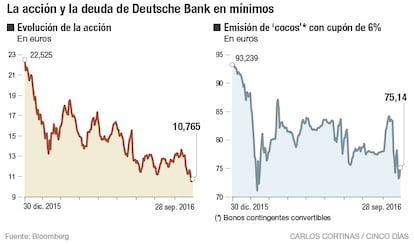

Una reducción significativa de la multa sería la salida más factible a la fuerte presión que sufre Deutsche para ampliar capital, operación que para Citi parece “inevitable”. Los títulos del banco acumulan un derrumbe en el año del 51% y del 17% desde que a mediados de septiembre se conoció la intención de EE UU de multar al banco.