Las claves del nuevo sector inmobiliario español

El ladrillo español vuelve a atraer la atención de inversores nacionales e internacionales. El batacazo que siguió al boom inmobiliario y lo reciente de los peores episodios de la crisis posterior hacen pensar a importantes actores del sector que la lección está aprendida, y los datos muestran que hay una oportunidad para que se fragüe un modelo alternativo de inversión más sostenible.

“La economía española ha reorientado su patrón de crecimiento desde el sector de la construcción hacia industrias de mayor valor añadido, con un aumento muy significativo del peso de las exportaciones en el PIB”, defendía el propio Ministerio de Economía en el documento de alegaciones presentado esta semana ante Bruselas para evitar la multa por incurrir en un déficit excesivo. Un paulatino cambio de modelo económico que, de forma incipiente, comienza a dar paso a un disruptivo marco de inversión inmobiliaria más equilibrada, más ligada al mercado de oficinas y locales comerciales que a la especulación con viviendas, y en la que va ganando peso el negocio del alquiler. Estas son algunas de las claves de esta transformación que han devuelto la esperanza a los inversores no oportunistas en el mercado inmobiliario español.

La inversión

La inversión internacional en actividades inmobiliarias ha crecido de forma exponencial en los últimos años. De los cerca de 1.100 millones de inversión directa recibidos en 2012 se pasó a los 1.892 millones el año siguiente y se logró un salto cualitativo a partir de 2014, cuando se elevó a 3.010 millones de euros en el año. El pasado ejercicio, la cifra se incrementó levemente hasta los 3.012,5 millones de euros y se prevén nuevos incrementos para este año. De hecho, el primer trimestre del año, según los últimos datos disponibles en el Registro de Inversiones Exteriores del Ministerio de Economía, la actividad inmobiliaria captó 802 millones, 200 más que en el mismo periodo del año anterior. Si al negocio puramente inmobiliario se le suman la inversión acaparada por el sector de la construcción, la inversión total atraída por España en 2015 fue de 7.700 millones, lo que supone más de un tercio de todos los fondos internacionales captados por la economía española.

Los precios

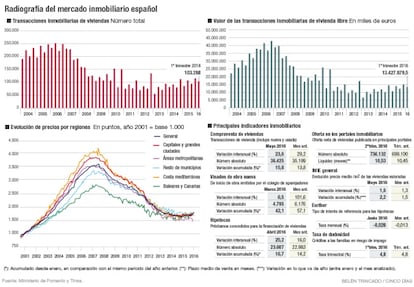

El incremento del interés internacional despertado por la actividad inmobiliaria española tiene que ver con la progresiva mejora de la percepción del país en los últimos tiempos pero también con la estabilización de precios del ladrillo, que si bien no ha recuperado las tasas de crecimiento de los años de la burbuja, sí parecen haber dejado de caer de forma generalizada. Tras retroceder durante ocho años consecutivos en términos interanuales, los precios de los activos inmobiliarios lograron estabilizarse, logrando incluso un incremento medio del 1,5%, al cierre del primer semestre de este año, según los datos recogidos por Tinsa, una de las principales tasadoras del país.

Por su parte, el número de transacciones inmobiliarias cerradas en España, que había pasado de superar las 800.000 en 2007 a caer a las 300.000 en 2013, ha vuelto a repuntar hasta superar las 400.000 en 2015 y solo en el primer trimestre de este año se han cerrado ya más de 100.000 frente a las 85.000 del mismo periodo del año anterior. Un repunte que se ha basado, en todo caso, en la referida rebaja de precios de los últimos años. Así, si la transacción media en 2008 era de 172.000 euros por inmueble y el suelo se tocó en los 126.700 euros de 2013, las operaciones de este año se siguen realizando por debajo de los 130.000 euros.

Las socimi

Una de las principales revoluciones que ha vivido el sector inmobiliario español en los últimos años es la consolidación de las socimi (sociedades anónimas cotizadas de inversión en el mercado inmobiliario), un instrumento de inversión ligado al mercado del alquiler, tradicionalmente menor pero que ha ido ganando proyección en España. Para muestra, el gran botón. La mayor inmobiliaria cotizada de España acaba de nacer y es fruto de la fusión de la socimi Merlin Properties –que ya había adquirido Testa, la filial patrimonialista de Sacyr– con Metrovacesa. Un gigante con más de 9.300 millones de euros brutos de activos en cartera, de los que el 44% son oficinas, un 21% locales comerciales, un 18% centros comerciales, aunque también cuenta con 4.700 viviendas en alquiler. La compañía resultante, con unas rentas brutas anuales de unos 35 millones de euros, es una de las 10 mayores socimis de toda Europa, donde se miden con la figura de las reits británicas.

Pero Merlin no es la única, en los últimos tiempos se han consolidado socimis como Hispania, que cuenta con el refrendo del célebre inversor internacional George Soros; Lar España o Axiare Patrimonio. Entre las cuatro han captado más de 5.350 millones de euros en recursos, cerca de la mitad gracias a sus salidas a Bolsa en 2014, y el resto con ampliaciones de capital en el último año.

La financiación

Parte de la mejora experimentada en las transacciones inmobiliarias tiene que ver también con la progresiva apertura del grifo crediticio de la banca, cerrado tras el estallido de la crisis financiera. Aunque la evolución de los saldos netos sigue siendo negativa, debido al proceso de desapalancamiento en el que continúa inmersa la economía española, la concesión de nuevos préstamos comienza a repuntar. Así, la constitución de hipotecas acumula ya 23 meses al alza, con un incremento interanual cercano al 25% según los últimos datos disponibles en el Instituto Nacional de Estadística, frente a las caídas de casi el 50% que llegaron a producirse en el año 2012.

En paralelo, la financiación exige ahora la precomercialización de una parte de viviendas antes de su construcción, según relata el consejero delegado de la consultora inmobiliaria Irea, Mikel Echavarren, quien cree que así “se acabó la carrera alocada de promoción de viviendas para promociones futuras” haciendo que el “sector sea mucho más sostenible y saneado”.

La banca y otros hitos

Más allá de su labor como principal fuente de financiación, la banca se ha convertido durante la crisis en uno de los principales protagonistas del mercado inmobiliario. La incapacidad de promotores y particulares para hacer frente a sus deudas con las entidades llevó al sector a adjudicarse de forma masiva miles de millones de euros en inmuebles. De hecho, la banca sigue cargando con unos 84.000 millones de euros en inmuebles adjudicados (un 37,6% en suelos, un 25% en edificios terminados, un 22,3% en viviendas procedentes de hipotecas y otro 5% en edificios en construcción), según los últimos datos del Banco de España. Sin embargo, la presión de las provisiones y las plataformas comerciales creadas, están permitiendo al sector achicar ladrillo y solo en el primer trimestre los seis mayores bancos saldaron 2.800 millones vendiendo inmuebles.

Así, hitos como la mejora de la percepción internacional, la creciente apuesta por el alquiler, el éxito de las socimi o la paulatina mejora de una financiación más equilibrada, sostienen desde Irea, “hace pensar en un sector mucho más profesional y transparente y en volúmenes de inversión crecientes y estables”.

El doble efecto del ‘brexit’

La sorpresiva victoria de la opción de abandonar la Unión Europea en el referéndum británico del 23 de junio ha supuesto una convulsión económica en toda Europa en general y en Reino Unido en particular donde ha arreciado especialmente en el mercado inmobiliario. En cuestión de unos pocos días, media docena de los principales fondos británicos especializados en el ladrillo impusieron una suerte de corralito entre sus inversores para evitar una huida masiva dejando bloqueados unos 18.000 millones de libras (21.000 millones de euros). La cifra supone más de dos tercios del negocio de fondos inmobiliarios radicados en Reino Unido.

Aunque algunas gestoras han comenzado a retomar la negociación de sus fondos, como anunciaba el miércoles Aberdeen Asset Management, lo hacen con importantes diluciones, con una pérdida de valor inicial del 16% en el citado caso. La coyuntura da idea del nerviosismo que reina en el mercado y la expectación despertada sobre si los flujos de inversión al mercado británico buscarán una salida o a dónde se redirigirán.

“El efecto dominó que ha provocado el brexit en fondos que invierten en el mercado inmobiliario de Reino Unido genera una gran incertidumbre sobre el devenir del sector, no solo en este país, sino también en países vecinos, a los que incluso este efecto podría beneficiar”, aventura Sergio Vélez, director general de la consultora estadounidense FTI Consulting en España. “Lo que es claro es que estos acontecimientos provocan que los inversores busquen alternativas y España puede salir favorecida, pues es parte de ese universo de inversión. España está en una buena posición para abrazar este posible cambio de tendencia, con el respaldo de un mercado inmobiliario que está recuperándose y que actualmente ofrece oportunidades atractivas en todos los segmentos, tanto residencial, como en oficinas, retail, logística y hoteles”, sostiene Vélez, que defiende que “si el inversor ya miraba a España como un foco de inversión claro, con precios y rentabilidad aún muy atractivas, la situación en Reino Unido puede incrementar la demanda ya existente en nuestro país”.

La del brexit, sin embargo, es una moneda de dos caras con un reverso más oscuro para España pues la salida de la Unión Europea aleja a uno de sus mayores clientes. En concreto, el ciudadano de Reino Unido es el mayor comprador extranjero de viviendas en España, con un 21,3% en 2015, según el Colegio de Registradores de la Propiedad. Su foco de atención se centra en los dos archipiélagos, la costa levantina y algunas zonas de litoral andaluz, como la Costa del Sol. “El brexit afectará a la demanda y precios del mercado residencial español sólo localmente, en municipios y áreas turísticas con alta concentración de residentes y visitantes británicos. El impacto nacional será residual”, vaticinan con todo desde la consultora inmobiliaria Aura, donde aun así remarcan la elevada cifra de británicos residentes en España (más de 250.000 en 2015, entre 4,6 millones de extranjeros) y de turistas (más de 52 millones de pernoctaciones en 2015, suponiendo casi un 17,0% del total en España). “Considerando que las transacciones de vivienda por parte de británicos supusieron menos de un 3% de las transacciones totales en España, puede deducirse que el efecto del brexit sobre demanda y precios residenciales a nivel nacional será poco significativo”, aseguran desde Aura.