Santander, BBVA, CaixaBank, Bankia... ¿hacia dónde van los bancos en Bolsa?

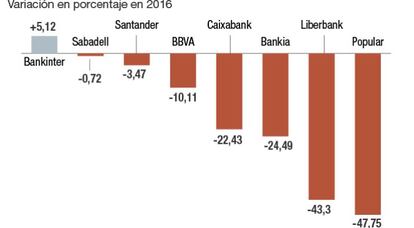

Las entidades del Ibex 35 reducen las pérdidas anuales y recuperan un 20% de media desde los mínimos de febrero.

Pese a que el sector bancario se encuentra presionado por el entorno de tipos de interés cero, que incluso ha llevado al presidente de BBVA, Francisco González, a afirmar sin miramientos que “los tipos negativos están matando a los bancos”, lo cierto es que la banca coge oxígeno en Bolsa. Aunque el anuncio el jueves de la ampliación de capital de Banco Popular por importe de 2.500 millones de euros afectó negativamente a las cotizaciones de todo el sector, dado que según los expertos genera dudas, prácticamente todos los bancos del Ibex 35 han reducido notablemente esta semana las pérdidas anuales, e incluso Bankinter está ya en positivo en el año.

Los bancos se han aferrado al último mensaje del BCE. La presidente del consejo de supervisión de la autoridad monetaria, Danièle Nouy, comunicó a la banca española que no reclamará más capital en general al sector, solo a aquellas entidades con mayor riesgo. Esto ha supuesto un respiro para el sector. Así, en opinión de Miguel Paz, de Unicorp Patrimonio, “no parece que estemos ante un problema del sector, sino de algunos casos concretos, así que es factible que el sectorial acabe superando esta directriz bajista”.

Santander: sube un 30% desde mínimos

Pese a que sigue en negativo en el año –sus títulos ceden algo menos del 5%–, la entidad financiera tiene el honor de ser el banco español que lo hace mejor desde los mínimos de 2016 marcados en febrero; concretamente, avanza más del 30%. Esta recuperación en Bolsa viene motivada, en parte, por los buenos resultados trimestrales presentados por la compañía en abril y que recibieron el aplauso de los analistas. “Los resultados refuerzan nuestra visión positiva gracias a unas cifras sólidas, apoyadas en la diversificación geográfica, a pesar del fuerte impacto de las divisas y al renovado compromiso con los objetivos del plan estratégico 2016-2018 y que realizará una actualización en septiembre de este año”, explica Nagore Díaz, analista de Norbolsa, en un informe reciente donde, además, la experta destaca los resultados registrados en Reino Unido.

“A la hora de invertir en el sector hay que tener en cuenta que cada banco tiene su talón de Aquiles”, dice la experta de Renta 4, que advierte de la volatilidad

Precisamente, esta semana, la presidenta de la entidad se refirió al brexit y confirmó que el banco seguirá allí independientemente de lo que suceda. Se trata del mercado más importante para Santander ya que representa un tercio de su balance. La entidad financiera, que tiene una de las rentabilidades por dividendo más alta del sector (cerca del 5%), cuenta con buenas recomendaciones por parte del consenso de Bloomberg: el 38,5% aconseja comprar.

BBVA: penalizado por el riesgo cambiario

La entidad ha experimentado una subida de alrededor del 9% solo en la última semana, recortando la caída anual al 10%. Y, de conformidad con Bloomberg, su potencial alcista aún es superior al 15%, con un precio objetivo de 6,98 euros respecto a la cotización actual de 6%. El departamento de análisis de Bankinter, que tiene a BBVA en su cartera modelo española, asegura sobre la entidad que “los indicadores de riesgo crediticio (morosidad y cobertura) mejoran, aunque la evolución de las divisas donde el banco está presente (México, Turquía o EE UU) está penalizando la evolución de la cuenta de pérdidas y ganancias”.

Así, la firma mantiene su recomendación en neutral, aunque ha revisado el precio objetivo a la baja hasta 6,5 euros la acción desde los 9 euros anteriores “para reflejar un menor beneficio neto ajustado para 2016 y 2017”, como consecuencia, entre otras cosas, de “la dificultad de mejorar la rentabilidad del negocio en España ante la debilidad de la demanda de crédito”. En opinión de Nuria Álvarez, analista de Renta 4, “a la hora de invertir en el sector hay que tener en cuenta que cada banco tiene su propio talón de Aquiles”, y apunta que el sector bancario en general es muy volátil.

Caixabank: pendiente de la compra de BPI

Aunque el valor ofrece un potencial de revalorización del 20% respecto al precio objetivo del consenso de Bloomberg y cuenta con una atractiva política de retribución al accionista, que eleva su rentabilidad por dividendo al 6,4%, los expertos advierten de los riesgos que supone invertir en la entidad. CaixaBank está inmersa de lleno en un proceso para hacerse con el 100% de la entidad portuguesa BPI, de la que ya posee un 44%. Precisamente, esta operación de compra podría llevar a la entidad a ampliar capital, lo que está descontándose ya en el precio de la acción. Desde comienzos de año, CaixaBank cede un 22% en Bolsa y es uno de los valores del sector más penalizados en 2016.

Nuria Álvarez, de Renta 4, recuerda además que tiene que reducir su participación en Criteria. “No tiene por qué realizarse necesariamente mediante una colocación en el mercado, aunque hasta que este extremo se defina es probable que la cotización de CaixaBank sufra por la perspectiva de salida de papel al mercado”, explican desde Bankinter. Mirabaud Securities España, una de las casas de análisis que apuesta por el valor para el que tiene una recomendación de compra y precio objetivo de 2,62 euros, cree que la entidad tiene una oportunidad de mejora de eficiencia: “En nuestra opinión los bancos españoles son muy eficientes en comparación con otros bancos de la eurozona, pero la comparación con los bancos nórdicos sugiere que el desarrollo de la digitalización ofrece una atractiva oportunidad para mejorar la eficiencia de costes a medio-largo plazo”, explica el analista de la firma Fabio Mostacci.

Bankinter: toca máximos anuales

El sector bancario sufre un bache en Bolsa tras la ampliación de Popular pero salva la semana aferrándose al soporte del BCE

La entidad es la “alternativa de más calidad dentro del sector bancario español”, según Mirabaud Securities España. Así, la firma recomienda comprar el valor con un precio objetivo de 6,87 euros por acción. Un precio en torno al que ya cotiza Bankinter, que marca máximos anuales tras recuperar un 21% desde los mínimos marcados en febrero. Así, es el único banco del Ibex 35 en positivo en el año (suma cerca de un 5%). Y todo, a pesar de que los resultados correspondientes al primer trimestre de 2016 fueron “más flojos de lo esperado, principalmente en márgenes”, según Norbolsa, que, por otra parte, destaca “la continuada mejora del coste del riesgo y el mantenimiento de los holgados niveles de solvencia y de la rentabilidad de doble dígito (ROE del 10,7%)”.

El actual precio de las acciones se encuentra por encima del precio objetivo del consenso de Bloomberg, fijado en 6,55 euros, lo que da por agotado el potencial de revalorización del valor.

Bankia: atractivo pero con riesgo

“Rentable y solvente”. Estos son los dos adjetivos empleados por Nuria Álvarez, de Renta 4, para definir a Bankia, que cae en el año cerca del 25%. Sin embargo, los inversores que decidan invertir en el banco, presidido por José Ignacio Goirigolzarri, no deben obviar los riesgos políticos a escasas semanas de que se celebren las elecciones generales y debido al control estatal a través del FROB. “No sabemos qué va a pasar tras las elecciones”, añade la experta.

La posible nacionalización de la entidad, saber cuándo y cómo el Estado saldrá del capital del banco o si Bankia comprará BMN para salvar a esta última son algunas de las incógnitas que rodean al banco, según Nuria Álvarez. La analista cree que actualmente el valor cotiza a niveles para entrar pero hay que tener en cuenta estos riesgos a corto y medio plazo. Las acciones de Bankia cotizan con un potencial de revalorización respecto al precio objetivo de Bloomberg del 24%. Entre los aspectos positivos, los expertos destacan que ha comenzado a pagar dividendo. En marzo, repartió su segundo dividendo en efectivo por importe de 0,026 euros brutos por acción tras haber cumplido con los principales objetivos de su plan estratégico para 2012-2015.

Sabadell: la perla del sector doméstico

Los títulos de Sabadell rondan los 1,80 euros tras revalorizarse casi un 20% desde los niveles más bajos del año que registró en febrero, y todavía cuentan con un potencial superior al 12%, según el consenso recopilado por Bloomberg, donde el 43,3% aconseja comprar frente al 33,3% que opta por mantener y el 23,3% que prefiere vender. Desde Mirabaud Securities España, Fabio Mostacci sostiene que “a los precios actuales, Sabadell es la opción más atractiva en el sector doméstico”. A su juicio, la nueva serie de operaciones de financiación a plazo más largo con objetivo específico (TLTRO II) que el BCE anunció en marzo “debería tener un impacto positivo, sobre todo para Popular y Sabadell”.

Por su parte, Nuria Álvarez, de Renta 4, señala que la cotización se habría visto impulsada recientemente por “la operación de TSB en Reino Unido dando visibilidad al mix geográfico y así el banco compensa la debilidad que hay en el negocio en España”. De hecho, la acción ya limita a algo más del 1% las pérdidas anuales. En su último informe sobre el valor, Barclays, que sitúa el precio objetivo en 1,95 euros, subraya la fortaleza de capital de la entidad presidida por Josep Oliu, aunque sigue viendo presión sobre los márgenes.