Las petroleras luchan por adaptarse a un barril barato

Repsol y Cepsa han reducido gastos, pero si el precio sigue bajo deberán vender más activos. Según Goldman Sachs, habrá que esperar hasta el otoño de 2017 para ver la cotización en 60 dólares.

Alguien en el Campus Repsol o en la Torre Cepsa debe estar maldiciendo el fracking.

El auge de esta técnica de producción en Estados Unidos desató la competencia que ha derribado los precios del crudo a sus niveles más bajos en 12 años y obligado a petroleras de todo el mundo a reducir costes y retrasar inversiones.

La pregunta en las sedes de estas compañías es cuánto tiempo más se mantendrá esta situación y si harán falta medidas adicionales.

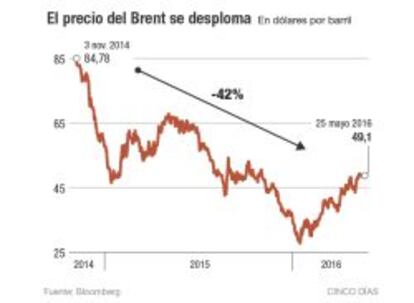

Desde que empezó a caer en junio de 2014, cuando cotizaba alrededor de los 115 dólares el barril, hasta el 20 de enero de 2016, cuando alcanzó los 27 dólares, el precio del petróleo ha retrocedido un 76,5%. En los últimos meses ha experimentado una ligera recuperación y al cierre de ayer se situaba en los 49 dólares.

Sin embargo, todavía no está claro si el repunte se mantendrá. Según un informe de Goldman Sachs, habrá que esperar hasta el cuarto trimestre de 2017 para ver el crudo a 60 dólares el barril.

En cualquier caso, el sector ya ha acusado los efectos de la caída. Las ganancias de Cepsa bajaron en el primer trimestre del año un 35% interanual, hasta los 106 millones de euros, mientras que las de Repsol disminuyeron un 43%, hasta los 434 millones.

“El impacto es fuerte, si bien en el caso de Repsol se agudiza mucho tras la adquisición de Talisman en Canadá, empresa que únicamente tiene producción”, afirma Jaume Puig, director general de GVC Gaesco Gestión.

Repsol adquirió la petrolera canadiense en mayo de 2015 por 10.400 millones de euros. Según Puig, esta compra aumentó el peso del negocio de producción en la facturación total del grupo español, redujo su caja disponible y elevó su endeudamiento, todo lo cual ha hecho que el impacto del descenso del precio del crudo haya sido superior al de la mayoría de petroleras.

El experto atribuye a la misma operación el efecto que la bajada del crudo ha tenido en la acción de Repsol, que desde junio de 2014 ha caído un 31%, hasta el entorno de los 12 euros. “La repercusión ha sido muy fuerte porque, con la adquisición de Talisman, la parte buena del negocio cuando el petróleo baja, la de refino y distribución, disminuyó su peso en Repsol desde el 44% hasta el 30%”, precisa.

Cepsa no cotiza en Bolsa desde que el fondo soberano de Abu Dabi tomó el control total de la compañía en julio de 2011.

Los expertos discrepan sobre el impacto de Talisman en las cuentas de Repsol

Pero Luis Padrón, analista de Ahorro Corporación, discrepa con esta impresión. En su opinión, la integración de los activos de Talisman a fines de 2015 contribuyó a incrementar la producción de petróleo de Repsol, lo que a su vez ayudó a compensar la caída del precio. De producir 697.000 barriles diarios en el cuarto trimestre del año pasado, la petrolera española pasó a 714.000 barriles.

“Esto, junto con las medidas de eficiencia y reducción de costes y el pago de menos impuestos por la apreciación de las monedas locales, ha permitido que el resultado neto ajustado de upstream [el negocio de exploración y extracción] haya sido de 17 millones de euros”, expresa.

Los expertos coinciden en que las petroleras disponen de margen para seguir reduciendo sus gastos de operación y en que deberán revisar sus inversiones y retrasar la entrada en producción de ciertos pozos. Cepsa, por ejemplo, ha puesto en marcha un nuevo plan de eficiencia que contempla una reducción del programa de inversiones previsto para 2016 en un 15% y de los costes fijos en un 7%. El plan incluye más de 150 acciones encaminadas en esa dirección.

“Todas las petroleras están tomando medidas muy agresivas para contrarrestar el descenso del crudo. De todas formas, el quid de la cuestión está en cuánto tiempo el precio oscilará en un rango bajo. Si se mantiene en los niveles actuales durante unos años, las compañías deberán tomar medidas adicionales, como la venta de activos de calidad, lo que será determinante para que puedan conservar su rating”, mantiene Puig. Ya Repsol anunció su intención de desprenderse de activos por 6.200 millones hasta 2020.

¿Por qué cae el petróleo?

Para Puig, de GVC Gaesco Gestión, la depreciación se debe al aumento de la oferta y no a la debilidad de la demanda, que se encuentra más bien en máximos históricos: el mundo consume ahora 95 millones de barriles diarios, muy por encima de los 87 millones que consumía en 2007, antes de la quiebra de Lehman Brothers.

Cepsa reducirá las inversiones previstas para este año en un 15%

Puig atribuye el exceso de oferta al boom de la fracturación hidráulica en EE UU, a la ingente cantidad de pozos nuevos programados para entrar en producción y a la guerra comercial entre Arabia Saudí e Irán. “Con todo, la revolución principal fue la del fracking en Estados Unidos, que consiguió, contra todo pronóstico, una producción diaria que es prácticamente la mitad de la de Arabia Saudí”, explica.

Este método consiste en inyectar agua a alta presión en un pozo para fracturar la roca y así sacar el petróleo y el gas que está atrapado en ella. El coste de producción de esta técnica es más alto que el de la extracción tradicional; sin embargo, va en descenso y, según Puig, hoy está algo por debajo de los 60 dólares por barril.

Precisamente, fue la decisión de los países de la OPEP, con Arabia Saudí a la cabeza, de elevar su producción para situar el precio del crudo por debajo del coste de producción del fracking la que acabó desencadenando la situación actual.

El acuerdo del cártel consiguió parar los nuevos proyectos de fracturación hidráulica, pero no los que llevaban tiempo funcionando, puesto que ya habían amortizado la inversión. Al final, el precio bajó, pero el fracking continuó prosperando.

El sector acepta que su negocio debe cambiar

A largo plazo, la industria petrolera tiene por delante un reto bastante más peliagudo: la presión de los medioambientalistas para que contribuyan a frenar el cambio climático. Evitar que el planeta se siga calentándose implicará dejar varadas muchas reservas que forman parte de la valoración de las compañías.

En un acto paralelo a la Cumbre de París, 10 de ellas, incluyendo a Repsol, admitieron que el sector tendrá que adaptar su modelo de negocio a este nuevo escenario, invirtiendo en energías renovables y startups.

“Simplemente, si se extrajeran todas las reservas conocidas de petróleo, el aumento de temperatura que tendría el mundo superaría con creces los límites establecidos”, confirma Jaume Puig, director general de GVC Gaesco Gestión.

Los países se comprometieron en París a trabajar para que el aumento de la temperatura media a final de siglo no supere los dos grados. “Es probable que la totalidad de reservas conocidas no se lleguen a explotar nunca o bien que se modere su velocidad de extracción. De todas formas, en la actualidad sigue siendo una fuente de energía muy eficiente, con lo cual tenemos petróleo para muchos años aún”, aclara.

Luis Padrón, analista de Ahorro Corporación, opina que las energías renovables todavía no son capaces de cubrir la demanda de crudo, por lo que anticipar una situación a muy largo plazo no tiene sentido. “No me creo nada de lo que se acuerda en las cumbres”, remarca.

Las cifras

434 millones de euros ganó Repsol en los primeros tres meses de 2016, lo que representó una caída del 43% frente a los 761 del mismo periodo de 2015.

17 millones de euros ha sido el resultado del negocio de upstream de Repsol, positivo si se compara con las pérdidas de 190 millones de hace un año.

106 millones de euros es el beneficio neto de Cepsa en el primer trimestre de 2016, un 35% inferior a los 163 millones del periodo comparable.

23 millones perdió la división de exploración y producción de Cepsa frente a los 4 que ganó hace un año. Ello a pesar de la reducción de gastos.