Fondos para descubrir las mejores perlas de la Bolsa

La inversión en firmas de pequeña capitalización logra mejores rendimientos sin asumir más riesgos

A los inversores les asusta poner su dinero en fondos que invierten en compañías que desconocen. Les parece más seguro tener acciones de Telefónica, Danone o Daimler, que de Barón de Ley, Vidrala o el Puerto de Hamburgo. Sin embargo, analizando la evolución de la cotización de las compañías de pequeña y mediana capitalización se puede comprobar que a largo plazo es una inversión más rentable que la inversión en las grandes. Además, su nivel de volatilidad no es superior al que tienen las grandes firmas. “Es un campo en el que es hay mucho más valor bursátil que puede aflorar. Se trata de saber buscarlo con criterio”, explica Pedro Lacambra, gestor del fondo Ibercaja Small Caps.

1. España: bajo el radar de las grandes gestoras

Lola Solana gestiona el fondo Santander Small Caps desde hace 12 años. En este periodo le ha tocado lidiar con dos recesiones, un rescate bancario, y tensiones financieras que han llevado a la prima de riesgo española por encima de los 600 puntos básicos. Aún así, sus resultados han sido brillantes. Su estrategia de inversión, focalizada en compañías españolas con una capitalización bursátil inferior a 10.000 millones de euros, ha conseguido una rentabilidad anual media en los tres últimos ejercicios superior al 14%. Su acierto ha hecho que su fondo tenga el máximo reconocimiento de Morningstar, con cinco estrellas, y se haya colocado en el podio de los mejores fondos de renta variable española, tan solo por detrás de dos pata negra, como Metavalor y Okavango Delta (que no tienen limitado su universo de inversión a compañías pequeñas).

“Llevo años haciendo pedagogía sobre la inversión en empresas de pequeña y mediana capitalización. Quien crea que es más seguro invertir en los gigantes del Ibex está equivocado. Con esta estrategia se consigue mejores rendimientos y el nivel de riesgo es similar”, explica Solana. El fondo Santander Small Caps acumula un patrimonio cercano a los 300 millones de euros. Entre sus apuestas se encuentran firmas como Cie Automotive (fabricante de componentes de automóviles), Miquel y Costas (especializado en la producción de papel), Vidrala (que fabrica 6.000 millones de botellas y botes de vidrio cada año).... Solana defiende que las compañías españolas más expuestas a la mejora del ciclo económico del consumo tendrán un buen recorrido bursátil en los próximos trimestres, y cita como ejemplo a la hotelera NH y a la aerolínea IAG(matriz de Iberia y British Airways).

Otro fondo español especializado en la inversión en compañías pequeñas y medianas es el Bankia Small & Mid Caps España, con cuatro estrellas Morningstar. Su rendimiento medio anual en los últimos tres ejercicios ha sido del 10,23%, duplicando el rendimiento obtenido por el Ibex 35 en el mismo periodo. Entre sus principales apuestas figuran varias compañías farmacéuticas, como Laboratorios Rovi o Pharma Mar. También tiene en cartera al fabricante de piscinas Fluidra, la constructora OHL y la aseguradora Catalana Occidente. El fondo tiene un patrimonio de 27 millones de euros.

Otros fondos temáticos especializados en este perfil de compañías son el Mediolanum Small &Mid Caps España y el Rural Pequeñas Compañías Iberia (en este caso también puede comprar empresas de Portugal). Estos dos instrumentos tienen una trayectoria inferior a los tres años, por lo que aún no tienen una calificación por parte de Mornigstar.

Aunque los fondos de autor no tienen la limitación de invertir solo en firmas de pequeña capitalización, lo cierto es que es su principal caladero. Al menos en el caso de los más exitosos. Metavalor, con un 17% de rendimiento medio anual en los tres últimos ejercicios, focaliza su exitosa inversión en valor en empresas pequeñas, como la socimi Lar, el especialista en certificados Applus y el fabricante de trenes Talgo. Lo mismo ocurre con José Ramón Iturriaga, gestor de Okavango Delta (+16,67% en tres años). “Es en las firmas pequeñas, que se salen del radar de las grandes gestoras internacionales, donde se encuentra más valor”.

2. Europa: buenos resultados en las subidas y en las bajadas

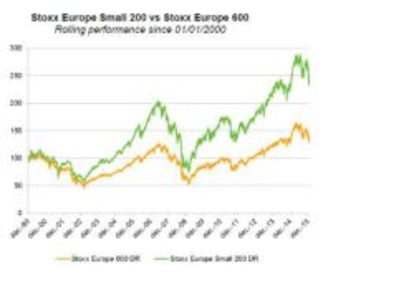

Las compañías europeas de pequeña y mediana capitalización tienen varios índices que sigue su evolución. Uno de ellos es el Stoxx Europe Small 200. Cuando se compara con el rendimiento del Stoxx 600 Europe (que recoge el comportamiento bursátil de los gigantes del Viejo Continente), la balanza se inclina claramente hacia los pequeños. En los últimos 16 años, el Stoxx Europe Small 200 lo ha hecho sistemáticamente mejor que su hermano mayor. “Cuando analizamos cómo evoluciona cada índice en los momentos de las subidas y durante las bajasdas, el índice de las compañías de pequeña y mediana capitalización sale muy bien parado. Tomando el rendimiento anual, en un periodo de 15 años tan solo ha habido tres ejercicios en los que las grandes corporaciones lo hayan hecho mejor”, explica Pedro Lacambra, gestor del fondo Ibercaja Small Caps.

El fondo ha logrado un rendimiento medio anual en los últimos ejercicios cercano al 12%. “Creo que es un momento muy adecuado para apostar por este tipo de fondos, porque el ciclo económico empieza a tirar y sigue habiendo vientos de mercado que apoyan esta estrategia. Es verdad que hay momentos de máxima tensión en los que este tipo de inversiones pueden tener algo menos de liquidez, pero hoy por hoy estas compañías lo van a seguir haciendo bien”, explica Lacambra. Su fondo tiene un cierto sesgo hacia compañías españolas, como Cie Automotive y Melia Hoteles. El peso total es el 23,45% de la cartera. También hay firmas de Reino Unido, de Holanda, de Suiza...

La mayor parte de las grandes gestoras europeas cuenta con estrategias especializadas en firmas de pequeña y mediana capitalización. El rendimiento obtenido por los mejores productos de esta categoría es espectacular.

Bellevue Funds Entrepreneur Europe Small invierte solo en compañías que tienen una capitalización inferior a 4.000 millones de euros. En un periodo de tres años, ha logrado una rentabilidad media anual cercana al 20%, lo que le ha valido la obtención de cinco estrellas de la firma Morningstar. La máxima calificación. Su principal apuesta en la actualidad son compañías industriales, como la italiana IMA, y también compañias ligadas al consumo cíclico. En España, la firma ha invertido en Laboratorios Rovi.

Además de Ibercaja, otras tres gestoras españolas tienen fondos que invierten en compañías europeas de pequeña y mediana capitalización. Se trata del fondo Bankinter Pequeñas Compañías, que ha registrado un rendimiento medio anual en los últimos tres ejercicios del 10%; del Santander Small Caps Europa (+9,35%) y Foncaixa Bolsa Small Caps Euro (+6,86%).

3. EE UU: Los valores pequeños impulsan las rentabilidades

Las compañías de pequeña y mediana capitalización son menos conocidas que los grandes gigantes, como Apple, Facebook o General Motors. Sin embargo, son mucho más numerosas y tienen algunas ventajas evidentes respecto a ellos. Lola Solana, gestora de Santander Asset Management, recuerda que las firmas pequeñas “son más flexibles a la hora de adaptarse a las nuevas tendencias y hábitos de consumo”. Además, “tienen menos deuda y, en muchas ocasiones, tienen algún grupo familiar que conoce perfectamente el negocio y está involucrado en la gestión”.

En el caso de los fondos que invierten en compañías norteamericanas de pequeña y mediana capitalización, su rendimiento no ha sido tan apabullante como sus homólogos europeos, ni han logrado un comportamiento que se destaque tanto respecto a la evolución de los índices de las grandes compañías. Aún así, los datos son positivos.

Los fondos Schroders International Selection Fund US Small & Mid Cap y Robeco US Select Opportunities han logrado rendimientos medios anuales en los tres últimos ejercicios en el entorno del 15%. Si se analiza su trayectoria en un periodo de 10 años (con la crisis suprime de por medio), el fondo de Schroders ha rentado un notable 8% anual. Su cartera actual tiene un importante sesgo hacia compañías ligadas al consumo cíclico (como el fabricante de componentes de automóviles Advance Auto Parts), el sector industrial y el de la salud (como la compañía VWR, especializada en el suministro de productos químicos y para laboratorios).

La división de gestión de activos del gigante asegurador Axa realizó recientemente una encuesta sobre la inversión en compañías de pequeña capitalización. Una de las conclusiones es que el 46% de los participantes considera que la volatilidad es el mayor obstáculo para la inversión en estos títulos. También refleja que este tipo de valores están poco analizados y sus precios son inherentemente menos eficientes, de ahí que las gestoras especializadas en small caps puedan tener más éxito a la hora de materializar el potencial de este segmento del mercado. “A menudo los inversores pasan por alto las características atractivas que las empresas más pequeñas pueden aportar a una cartera, ya que las perciben como más volátiles y más arriesgadas”, apunta Matthew Lovatt, director de desarrollo de negocio de Axa IM.