Renta 2015: deducciones para no pagar de más a Hacienda

Vivienda, familia, donativos y planes de pensiones son las fórmulas más habituales para reducir la factura Conviene no olvidar las numerosas deducciones atuonómicas

Las principales novedades respecto a las deducciones en el nuevo IRPF son las relativas a la situación personal y familiar: los 1.200 euros (o 100 euros anuales) por descendientes o ascendientes por discapacidad o familia numerosa (más información aquí). También se ha modificado la deducción por rendimientos del trabajo, ahora sustituida por una reducción en la base imponible.

Otra de las deducciones más comunes, la de los gastos en alquiler de la vivienda habitual, también ha sido suprimida, así como las aportaciones a cuentas ahorro empresa, además de modificarse las deducciones por estímulos a la inversión. Aquí están las casillas correspondientes en el programa PADRE.

Las deducciones más comunes son las siguientes:

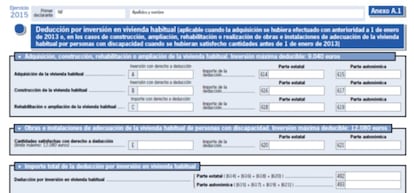

VIVIENDA HABITUAL. La deducción estrella del panorama fiscal español solo se aplica a los pagos por compra de vivienda (es decir, hipotecas) anteriores a 2013: Hasta el 15% de los gastos, con un límite de 9.040 euros por contribuyente. También se puede deducir el dinero invertido en rehabilitación o construcción de vivienda, con el mismo límite de plazo. Más detalles aquí. Casillas 614 y siguientes.

EMPRESAS DE RECIENTE CREACIÓN. La suscripción de acciones de entidades de nueva creación es deducible en un 20% de las cantidades aportadas, con un límite de 50.000 euros (es decir, la deducción máxima es de 10.000 euros). Casilla 627 y siguientes.

ALQUILER. El beneficio fiscal para el inquilino solo está en vigor para los contratos firmados antes del 1 de enero de 2015, y siempre que la base imponible del contribuyente sea menor de 24.107 euros. La deducción es del 10,5% de las cantidades destinadas a pagar el alquiler. También son deducibles los gastos imputados al inquilino, como IBI o comunidad. Más información aquí. Casilla 630 y siguientes.

DONATIVOS. Se establece una nueva escala para las deducciones por donativos: de los donativos inferiores a 150 euros es deducible el 50%; de ahí en adelante, el 27,5%, que se eleva al 32,5% para donativos reiterados (si se ha donado dinero durante tres años seguidos a una entidad). Para ser deducibles, los donativos deben hacerse a entidades cubiertas por la ley 49/2002: ciertas fundaciones, entidades públicas (Estado, Ayuntamiento…), una Universidad, ciertos museos, federaciones deportivas, la Iglesia católica, la Cruz Roja o la ONCE.

Los llamados programas prioritarios de mecenazgo (lucha contra la violencia de género, los donativos a la Agencia Española de Cooperación Internacional, ciertos programas de voluntariado o investigación, el Instituto Cervantes) el porcentaje sube cinco puntos en cada tramo de la escala.

Los donativos a asociaciones u ONG declaradas de utilidad pública, no comprendidas en el ámbito de aplicación de la Ley son deducibles el 10% de los donativos. En paralelo, son deducibles el 20% de las cuotas abonadas a partidos políticos, con un máximo de 600 euros. Las deducciones por donativos no pueden superar el 10% de la base liquidable. Casillas 636 y siguientes.

FAMILIA. El nuevo IRPF contempla nuevas deducciones por maternidad, familia numerosa, personas a cargo con discapacidad… Más información aquí. Además muchas autonomías tienen su propia deducción por nacimiento u otras circunstancias familiares. Casillas 548 y siguientes.

INVERSIÓN Y ACTIVIDADES ECONÓMICAS. Los contribuyentes que realicen actividades económicas y realicen determinadas inversiones se pueden beneficiar de las deducciones previstas en el impuesto de sociedades. Las actividades de investigación y desarrollo, la creación de empleo (especialmente para personas con discapacidad), la reinversión de beneficios, las inversiones en espectáculos audiovisuales o el apoyo a eventos de interés público dan derecho a deducción. Casillas 669 y siguientes.

Los rendimientos de actividades económicas que se reinviertan en inmovilizado o inversiones afectas a dicha actividad tienen una reducción de entre el 2,5% y el 5%. Son deducibles también las inversiones en Canarias. Casilla 706.

El IRPF también contempla deducciones por inversiones o gastos de interés cultural, rentas obtenidas en Ceuta y Melilla e inversiones en Canarias. Casillas 640 y siguientes.

Reducciones de la cuota

PLANES DE PENSIONES. Las aportaciones a planes de pensiones no dan derecho a una deducción, pero sí a una reducción de la base imponible. Más información aquí. Casillas 400 y siguientes.

APORTACIONES PARA PERSONAS CON DISCAPACIDAD. Las aportaciones por parte de familiares a un plan de pensiones o a un patrimonio protegido a favor de una persona con discapacidad permiten una reducción de la base imponible. El límite son 10.000 euros por contribuyente, con un límite total de 24.250 euros por beneficiario. También están sujetas a reducción las aportaciones a planes de pensiones de discapacitados. Casillas 408 y siguientes.

PENSIONES COMPENSATORIAS EN DIVORCIO. Se pueden reducir de la base imponible las pensiones compensatorias o de alimentos pagadas al cónyuge tras una sentencia de divorcio. Las cantidades abonadas a favor de los hijos no dan derecho a reducción. Casilla 419

DEDUCCIONES AUTONÓMICAS. Las comunidades tienen habilitadas distintas deducciones por estas categorías: Descendientes, Adopción, Familia numerosa, Familia monoparental, Maternidad, Paternidad, Discapacidad, Convivencia con ascendientes, Edad superior a 65 o 75 años, Viudedad, Trabajo dependiente, Acogimiento, Desempleo, Empleo de ayuda doméstica, Labor no remunerada en el hogar, Gastos educativos, Defensa jurídica laboral, Seguros individuales de salud, Guardería, Inversión en vivienda, Ayuda vivienda protegida, Alquiler de vivienda, Fomento del autoempleo, Donaciones, Traslado de residencia, Gestión forestal , suelo rústico, Inversión energía o agua, Inversión en nuevas sociedades o Inversión en nuevas tecnologías. Aquí está el resumen de la Agencia Tributaria sobre deducciones atuonómicas. Casilla 717 y siguientes.